Impacto del conflicto desencadenado en la región del Mar Negro para Argentina

Esta semana, el mundo se vio conmocionado por la escalada bélica en el conflicto que venían manteniendo Rusia y Ucrania. Luego de autoproclamarse independientes las regiones de Donetsk y Luhansk, territorios que pertenecían a Ucrania, Rusia anunció su intención de llevar a cabo una “operación militar especial” en la región de Donbás, al este de Ucrania. Según palabras del presidente de la Federación de Rusia, esta acción respondía a la petición de los líderes de los territorios bajo conflicto. Sin embargo, la zona de conflicto se ha extendido a otras regiones de Ucrania, incrementando la tensión.

El rol preponderante de la economía de la región del Mar Negro sacudió a los mercados globales una vez conocidas las noticias. Tanto como abastecedores de energía como de alimentos, la importancia de Rusia y Ucrania para la estabilidad económica global exacerbó la volatilidad de estos mercados, condicionando las proyecciones de inflación, crecimiento y comercio global a mediano plazo.

¿Cuál es la relación comercial bilateral de Argentina con los países implicados?

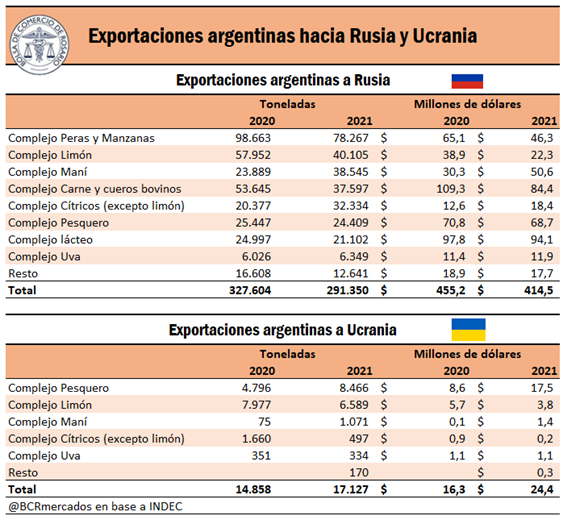

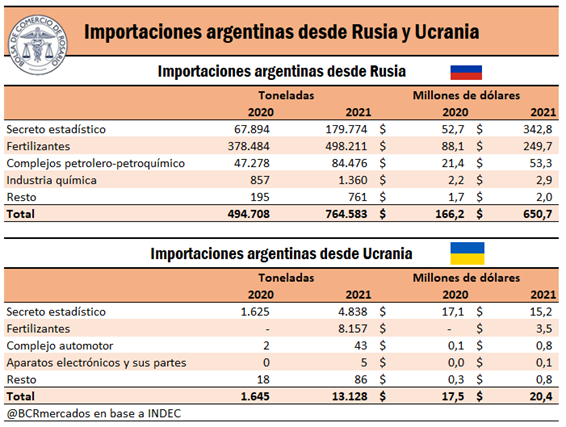

Argentina mantuvo en los últimos años un superávit comercial con Rusia, morigerado en el año 2021 por la importante importación de vacunas desde ese origen. Argentina suele vender al país del hemisferio norte principalmente productos del complejo cárnico, frutas, lácteos y otros productos de los complejos agroindustriales. A cambio, el mercado importador desde Rusia esta signado principalmente por la industria de petróleo y fertilizantes.

Como comentásemos, en el año 2021 la balanza comercial entre los países arrojó un saldo prácticamente nulo, producto de que Argentina debió salir a importar vacunas contra el COVID-19 por un monto total de US$ 223 millones, lo que representó el 34% de las importaciones de Argentina desde ese país.

Considerando el año 2019, el último de “normalidad” comercial, Argentina mantuvo un superávit comercial con Rusia cercano a los US$ 359 millones de dólares, con exportaciones que rondaron los US$ 652 millones. Argentina realizó ventas a Rusia por cerca de US$ 190 millones de productos de los complejos cárnicos, principalmente carnes y menudencias por US$ 68 millones, aproximadamente el 10% del total exportado a este país, sumado a unas US$ 45 millones en carne congelada. A su vez, se exportaron cerca de US$ 125 millones de dólares de los complejos frutícolas de nuestro país.

Las importaciones que Argentina realiza desde Rusia refieren principalmente a petróleo y derivados, y a fertilizantes. Aproximadamente el 50% de las importaciones desde el país del norte fueron de petróleo refinado en 2019, por una cifra cercana a los US$ 155 millones. Por otro lado, aproximadamente un 35% de las importaciones estuvieron compuestos por fertilizantes y otros productos de la industria química, por unos US$ 100 millones de dólares.

La relación bilateral con Ucrania es mucho más limitada que con Rusia, registrando un superávit comercial cercano a los US$ 30 millones en 2019. Argentina realizó importaciones por cerca de US$ 6 millones de dólares, principalmente focalizado en productos del sector electrónico. Por el lado de las exportaciones, se imponen también los productos de los complejos agroindustriales, que representan cerca del 60% de nuestras exportaciones, con importante participación del sector frutícola.

¿Cuáles son los efectos directos e indirectos que el conflicto bélico puede generar a nivel comercial para nuestro país?

Tal y como dijimos previamente, los efectos de un conflicto bélicos deben medirse siempre en términos humanitarios, y nada podrá soslayar las vidas pérdidas y el sufrimiento humano causado por el mismo. Dicho esto, podemos analizar los efectos de esta disputa sobre ciertos mercados sensibles para nuestro país.

• Efecto de la disputa sobre los precios internacionales de los productos exportables de nuestro país.

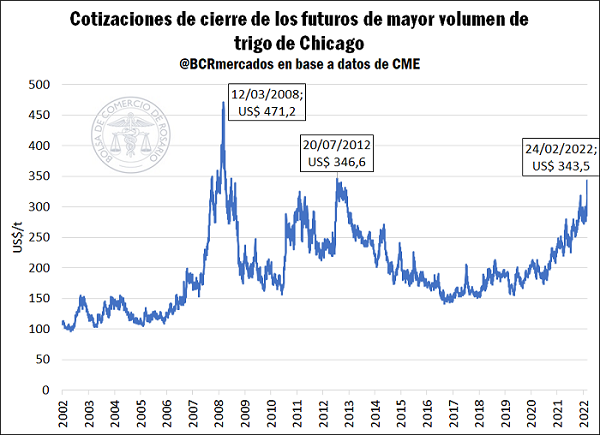

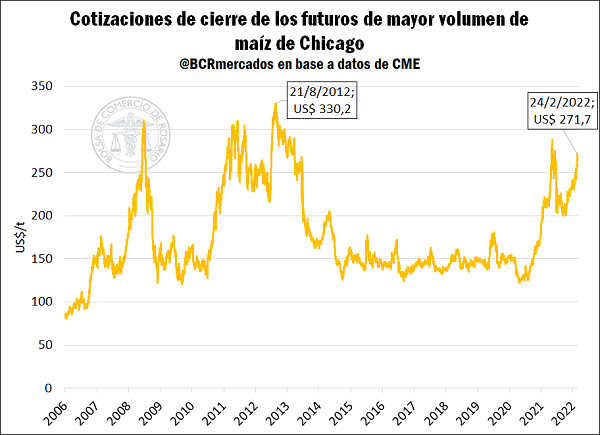

Ucrania y Rusia son competidores directos de nuestro país en varios de los productos de los complejos cerealeros y oleaginosos que exportamos. Los precios en el mercado de Chicago presentaron una gran volatilidad en las últimas jornadas, por la incertidumbre que el conflicto genera en torno a la fluidez en las cadenas de suministro: ayer se conoció la noticia de que el ejército ucraniano suspendió las actividades comerciales en los puertos del país, mientras que Rusia limitó los movimientos de buques en el Mar de Azov, aunque mantiene a sus puertos del Mar Negro abiertos.

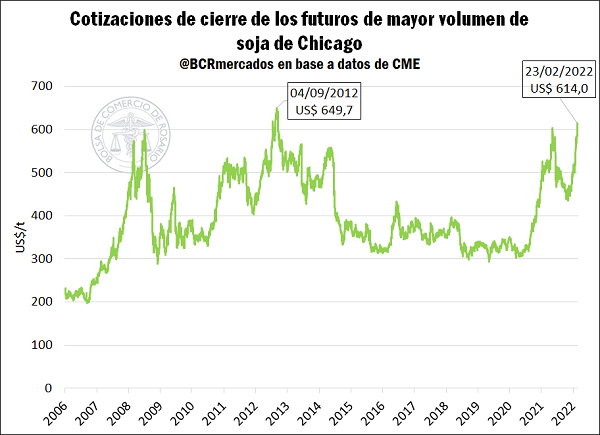

Durante la rueda de ayer, los precios de la soja llegaron a tocar máximos desde 2012 en Chicago, mientras los futuros de trigo se hallan en zonas de máximos en 9 años en el mercado de Chicago, y el maíz en su pico máximo en algo más de 9 meses.

En conjunto, estos países representan más de un cuarto de las exportaciones de trigo en el mundo, y el temor a un ajuste en las cadenas de suministro producto de la potencial imposibilidad del mundo de contar con el trigo de estos orígenes se ve claramente reflejada en el precio internacional del grano. Si bien Argentina, de acuerdo con el volumen de exportaciones de equilibrio fijado por las autoridades nacionales, podría exportar 14,5 millones de toneladas en la campaña 2021/22, el impacto de esta suba de precios tiene un efecto limitado, dado que el trigo de la actual campaña ya está prácticamente vendido. Actualmente se llevan comercializadas externamente 13,8 millones de toneladas de trigo, un 95% del cupo exportable.

Por el lado del maíz, Ucrania es un gran jugador en los mercados mundiales, representando cerca del 16% de las exportaciones mundiales del cereal. La proporción del saldo exportable nacional de maíz que resta por fijar precio es también limitada. Sobre el final del año pasado vimos un importante adelantamiento en la comercialización de la nueva campaña comercial, llevándose vendidas a la fecha cerca del 70% de los 33,5 millones de toneladas de saldo exportable que podrían llegar a quedar para el país, todavía restando para conocer los rendimientos efectivos de una campaña afectada fuertemente por la seca. Las DJVE representan ya el 90% del volumen de equilibrio, por lo que no se pueden seguir anotando ventas al exterior a menos que falten menos de 90 días para el embarque.

Por otro lado, estos países también tienen alto impacto en el mercado de aceites vegetales. Entre Ucrania y Rusia se originaría cerca del 80% de lo que se espera se exporte en la campaña 2021/22 a nivel global de aceite de girasol. Si bien las exportaciones de nuestro país de aceite de girasol son menos representativas, destinándose gran parte de los productos de esta industria al mercado interno, este es un producto que compite directamente contra el aceite de soja. Una suba en los precios del aceite de girasol tracciona los precios del aceite de soja, generando también un efecto sobre los precios del poroto. Además, la suba de precios de la energía también se contagia a la soja vía demanda de biocombustibles.

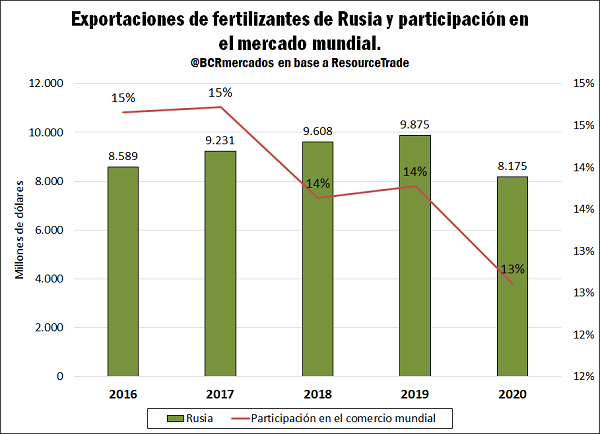

• Efecto sobre el precio de los fertilizantes

Rusia es el principal proveedor de fertilizantes de todo tipo en el mundo, exportando cerca de 35 millones de toneladas de toneladas anualmente por unos US$ 8,1 miles de millones. Concentra así cerca del 13% del comercio mundial. Si bien los principales vendedores de fertilizantes a la Argentina son Marruecos, Estados Unidos y China, Rusia aparece en quinto lugar con un 7% del valor total importado y su influencia en los precios mundiales de los fertilizantes es, sin dudas, decisiva.

En este marco, la volatilidad del mercado de fertilizantes es una preocupación para las siembras 22/23, que comenzarán el próximo mayo con el trigo y la cebada pero que, por la alta dependencia de las importaciones, deben salir a comprarse con antelación.

No contar con el volumen apropiado de fertilizantes a tiempo le significará al país un costo de entre US$ 3.300 y US$ 4.500 millones, sólo en concepto de menores exportaciones potenciales de trigo y maíz.

• Efecto sobre los mercados energéticos y de combustibles

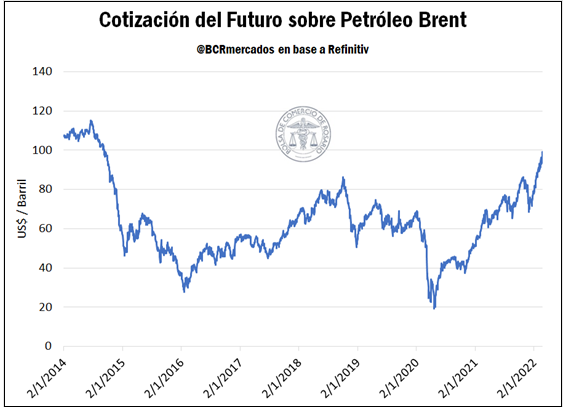

Rusia es un jugador fundamental en el mercado de energía global. Actualmente representa el 10% del total de exportaciones de petróleo y el 9,5% de las de gas natural. Por ello, la escalada del conflicto resultó en una fuerte suba de los precios de la energía. El petróleo rondó la zona de los US$ 100 por barril por primera vez desde 2014.

Otro tanto ocurrió con los precios del Gas Natural Licuado. El precio del GNL en el Dutch TTF, el mayor punto de comercio virtual de Europa tocó un techo de US$ 46 por millón de BTU, para cerrar en US$ 38 por millón de BTU, un 29% arriba del cierre del miércoles.

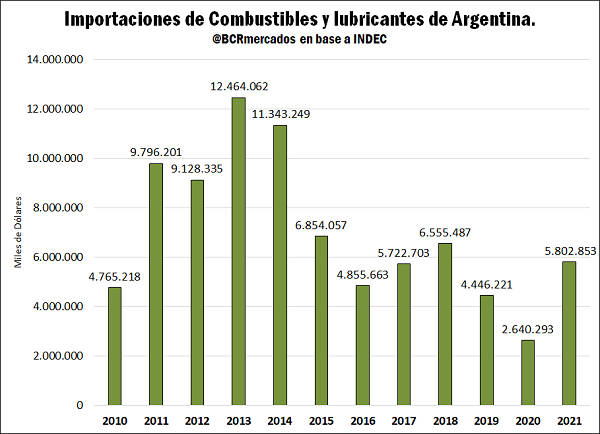

Esta situación complica al país que viene incrementando su necesidad de importación de energía, así como también el peso de los subsidios al consumo interno sobre el presupuesto público, una pieza clave del acuerdo de nuestro país con el Fondo Monetario Internacional. Estos precios del gas resultan muy superiores a los US$ 8,33 por millón de BTU que, en promedio, erogó Argentina por importación de GNL en el último año.

Luego de la importante caída de importación de energía en 2020 en el contexto de la pandemia, en 2021 el costo para el país en US$ CIF por este concepto aumentó un 120% interanual a US$ 5.802 millones, pero incluso se ubica un 31% arriba del 2019.

• Financiamiento externo y renegociación de la deuda

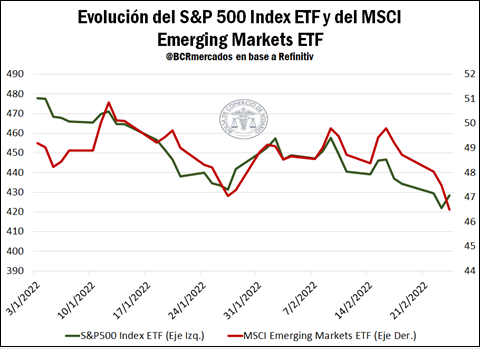

A nivel global, los inversores huyen del riesgo. Para tomar a modo de referencia, durante la jornada de ayer, el ETF sobre el índice S&P 500, como proxy de acciones de Estados Unidos, economía desarrollada, llegó a caer 2,7% respecto del cierre del miércoles. Sin embargo, con el correr de la rueda revirtió cerró 1,5% por encima. Paralelamente, el ETF sobre el MSCI Emerging Markets, vinculado a activos de economías emergentes, llegó a estar ayer 5,2% por debajo del cierre del miércoles y terminó cerrando con una caída del 2,1%.

Es decir, los activos de mercados emergentes llegaron a caer el doble que el índice de referencia de las compañías de Estados Unidos, tuvieron una caída del doble de magnitud que esta última. Además, el S&P 500 terminó cerrando con subas, mientras que el MCSI EM culminó con caídas.

Esta “huida” del riesgo debilita las posibilidades de financiamiento de la Argentina, que presenta un perfil de riesgo incluso superior al de los mercados emergentes del MSCI (según esta calificadora, Argentina está calificada como Standalone, una categoría que presenta un riesgo asociado mayor al de los Mercados Emergentes). Todo esto en un contexto ya complicado de por sí con las negociaciones con el Fondo Monetario Internacional aun llevándose a cabo.

La volatilidad dificulta la posibilidad negociadora del país, especialmente si se acelera la inflación mundial, y la incertidumbre global se traduce en mayores tasas de interés. Además, un aspecto que vale tener en cuenta es que este “fly to quality” podría significar la salida de fondos de los mercados de commodities para ir a inversiones de menos riesgo, como los bonos del Tesoro americano, lo cual incluso podría poner un techo a las subas potenciales de los productos que argentina más exporta.

Oferta y Demanda proyectada

Índice de contenidos

- Asegurar la importación de fertilizantes evitaría la caída de ingresos de USD 3.300 a 4.500 millones en la exportación de maíz y trigo

- La crisis ruso-ucraniana acerca al trigo a precios récord

- Los embarques de aceites vegetales en 2021 alcanzaron su mejor marca en 14 años

- Los embarques de subproductos crecieron 19% en 2021

- Semana de récords para los precios de los granos gruesos locales

- Consumo en alerta: La escasez de hacienda comienza a presionar al alza los valores

- Las finanzas sostenibles siguen rompiendo récords