Asegurar la importación de fertilizantes evitaría la caída de ingresos de USD 3.300 a 4.500 millones en la exportación de maíz y trigo

Dirección de Informaciones y Estudios Económicos - Bolsa de Comercio de Rosario.

Guido D´Angelo - Florencia Poeta – Emilce Terré- Patricia Bergero- Julio Calzada

Nuestro país necesita fertilizar sus suelos cada vez más para seguir apuntalando el comercio exterior agroindustrial. Ante un potencial problema de falta de dólares y restricciones a las importaciones de fertilizantes podría darse un panorama complicado que generaría menos producción y caída en las exportaciones del agro.

Resumen ejecutivo

Los mercados globales de fertilizantes vienen siendo sustancialmente trastocados en los últimos años. Cuellos de botella en la salida de la pandemia, alzas de la demanda mundial, cambios en políticas de exportación, entre otros factores, vienen impulsando al alza a los precios de los principales fertilizantes a nivel mundial.

Apuntalando sus rindes y sosteniendo la productividad de los suelos argentinos, la agroindustria nacional viene requiriendo cada vez más fertilizantes, año tras año. La capacidad instalada a nivel nacional no alcanza para abastecer la demanda de fertilizantes, por lo que una gran proporción de éstos son traídos del exterior junto con materias primas como roca fosfórica. Potenciales limitaciones a las importaciones de fertilizantes por falta de dólares podrían generar caídas en la producción agrícola y agroindustrial. Solamente en trigo y maíz hemos estimado que se generarían bajas de exportaciones por un valor de entre US$ 3.300 y US$ 4.500 millones.

Lo que se expone en esta nota no significa necesariamente que éste será el escenario que sucederá en los próximos meses. Es nuestra intención ser cautos en este tema. Lo que se busca es resaltar la importancia que tienen las importaciones de fertilizantes en las exportaciones agroindustriales de granos, harinas, aceites y biodiesel de la República Argentina para la campaña 2022/2023. Recordemos que la estimación actual de la BCR para la última campaña 2021/2022 se aproxima a los 38.000 millones de dólares anuales de exportaciones, una cifra clave para el equilibrio macroeconómico de nuestro país y el cumplimiento de los futuros compromisos que se tomen con el Fondo Monetario Internacional. Si hay un rubro donde debe priorizarse la asignación de divisas es precisamente éste, por su impacto en las exportaciones agroindustriales.

I) Introducción. Los problemas de la pandemia y la evolución de precios internacionales.

Una demanda creciente de fertilizantes a nivel global viene apuntalando los mercados año tras año. A esta dinámica alcista se le sumó el año pasado la progresiva salida de la pandemia, que redundó en un incremento de la demanda de bienes y servicios a nivel mundial. Las cadenas globales de valor, pensadas en términos de eficiencia y con mínimos stocks de mercaderías, se vieron sobrecargadas para atender a esta elevada demanda global

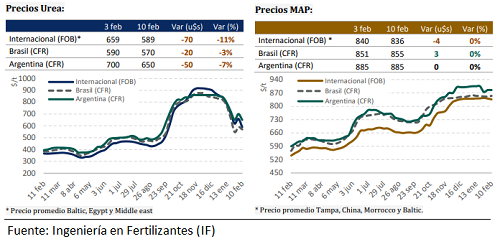

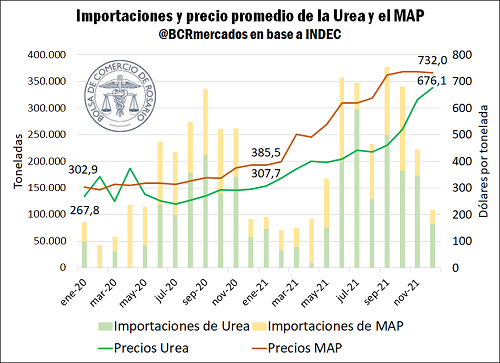

Consecuentemente, los sucesivos cuellos de botella logísticos y productivos del 2021 derivaron en elevadísimos costos de flete y una reacción insuficiente de la oferta respecto al alza de demanda para los fertilizantes. La urea y el fosfato monoamónico (MAP), principales fertilizantes consumidos a nivel mundial, mostraron subas elevadas a lo largo del año pasado.

La urea a nivel internacional llegó a valer más de US$ 900/t en diciembre del 2021, con precios apenas por encima de los US$ 300/t en mayo del mismo año. El fosfato monoamónico (MAP) también mostró importantes subas, desde US$ 550/t en mayo a casi US$ 850/t en febrero de este año.

No debe dejar de considerarse que los precios de los tenders (licitaciones en India especialmente) son de referencia. A lo largo de noviembre, los precios de la urea aumentaron fuertemente y reflejaban un mercado con escasa oferta y pocas operaciones. Este escenario fue cambiando desde el inicio del 2022 donde se evidenció una importante caída de precios que viene registrándose semana tras semana.

II) El mercado internacional de fertilizantes en contexto

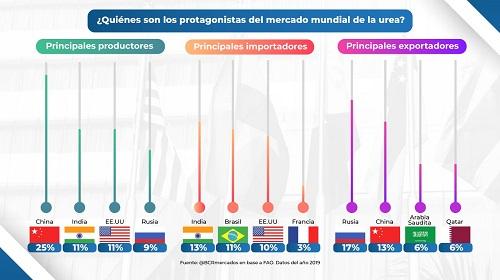

Recorrer el mercado mundial de fertilizantes tiene una parada obligatoria en la India. Este gigante asiático es una potencia agroalimentaria, con una robusta producción destinada a abastecer a su numerosa población. Aun así, su elevada producción de fertilizantes no alcanza para abastecer su elevadísima necesidad de fertilización.

De esta manera, la India se consolida año tras año como el principal importador de fertilizantes del mundo, los cuales provienen mayoritariamente de China. La India realiza importantes tenders (licitaciones) de compra de fertilizantes. Mientras tiene sus ofertas de compra abiertas, los precios y la dinámica del mercado cambian sustancialmente.

Los tenders indios más importantes generalmente buscan comprar urea, el fertilizante nitrogenado más consumido en el mundo. Cabe destacar que el 60% del consumo mundial de fertilizantes se concentra en nitrogenados, dejando la proporción restante distribuida entre los fertilizantes fosforados, potásicos y azufrados.

El año pasado los precios de los fertilizantes se dispararon como consecuencia de una política exportadora más restrictiva en China y Rusia (principales proveedores mundiales). Este contexto de oferta restringida, acompañado de las disrupciones en las cadenas globales de valor y una abrupta alza de los costos internacionales de flete, llevó a los precios a máximos históricos.

En la India se comenzó a especular por el abastecimiento interno de fertilizantes, claves para su estrategia nacional de seguridad alimentaria, lo que se vio reflejado en los precios a fines del año pasado. Si bien hubo menores compras por parte de la India, los tenders aceptados con precios al alza convalidaron la suba de precios internacionales que se venía observando. Sin embargo, la progresiva normalización del comercio marítimo internacional y las cadenas globales de valor vienen impulsando los precios de la urea hacia abajo con el mismo ímpetu al que subieron el año pasado.

III) ¿Qué sucede en Argentina?

En lo atinente a la demanda mundial de fertilizantes, nuestro país representaba apenas el 1% del consumo mundial de los diversos fertilizantes en 2018, ubicándose en el puesto 24 en el ranking de consumo. En parte, esto evidencia el robusto nivel de nutrientes de los suelos argentinos, ya que la escasa demanda nacional de fertilizantes no se condice con la relevancia global argentina en los mercados agroalimentarios del mundo.

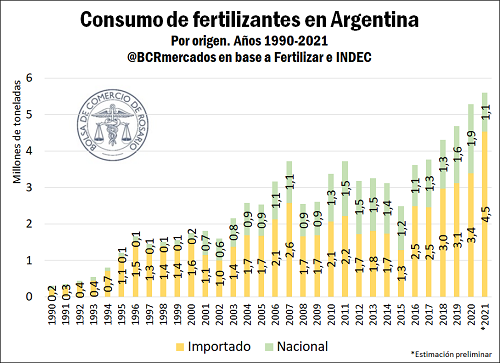

Sin embargo, las necesidades de fertilización de los suelos argentinos son cada vez mayores, tanto sea para reposición de nutrientes para mantener los niveles de productividad, como para incrementar la producción y profundizar la aplicación de tecnología en los diversos cultivos. En consecuencia, el consumo de fertilizantes en Argentina ha crecido en las últimas décadas, con especial ímpetu en los últimos seis años, como puede verse en el siguiente gráfico.

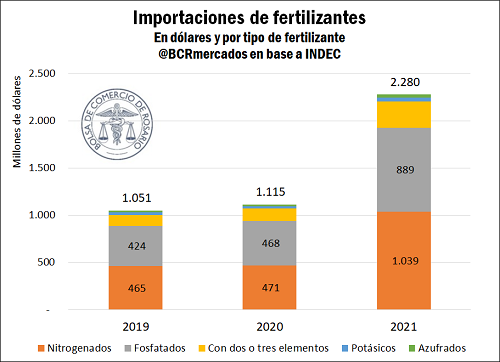

Las crecientes necesidades de fertilización no han podido ser atendidas enteramente por proveedores nacionales. Esto ha redundado en importantes y sostenidas alzas en la importación de fertilizantes. En un marco de elevada siembra, el 2021 cerró como el año de mayor consumo de fertilizantes de la Argentina, con un total en torno a las 5,6 Mt de acuerdo con datos preliminares de Fertilizar AC.

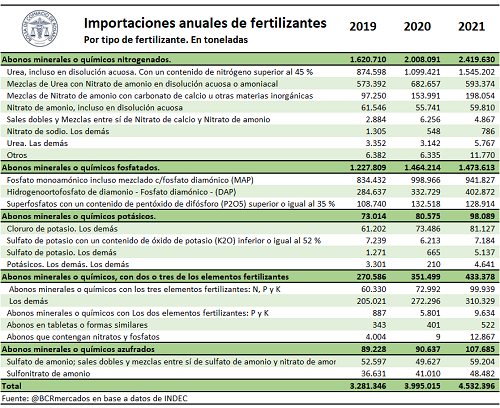

En línea con su importancia a nivel mundial, los fertilizantes nitrogenados representan más de la mitad de las importaciones argentinas, con la urea destacándose especialmente. Aun así, la importación y el consumo de fertilizantes fosfatados, como el MAP y DAP; y abonos con múltiples elementos fertilizantes también ha crecido con fuerza en los últimos años.

Amerita destacar que las importaciones de fertilizantes en el año 2021 representaron un récord absoluto en tonelaje. Además, de manera preliminar podemos afirmar que el consumo de fertilizantes de origen nacional se ubicó en su mínimo nivel desde el año 2009[1].

En el gráfico adjunto se observa la evolución de las importaciones mensuales argentinas de Urea y MAP desde Enero del 2020, de acuerdo con la información del INDEC. Allí puede observarse el fuerte aumento de precios registrado en el 2021. De acuerdo con IF (Ingeniería en Fertilizantes), hasta el 18 de febrero del corriente año no se habían realizado compras de importación de fertilizantes en Argentina. En consecuencia, todavía no se refleja en los datos de importación del INDEC la baja registrada en los precios de los fertilizantes.

Si no se reinicia la importación de fertilizantes en las próximas semanas, comienza a correrse riesgos para su aplicación en los cultivos argentinos. La logística de fertilizantes, provenientes en una importante porción de Egipto, requiere meses de transporte, lo que lleva a preocupaciones en caso de no llegar a tiempo para mejorar el rendimiento de las cosechas argentinas. Lo mismo puede expresarse con el conflicto Ucrania- Rusia que puede alterar fuertemente al mercado de fertilizantes.

[1] Tomando las estimaciones de consumo total de Fertilizar A.C. para 2021 de 5,6 millones de toneladas, considerando asimismo stocks estables de fertilizantes y que el total importado el año pasado ya fue consumido.

El año pasado una serie de factores apuntalaron las importaciones de fertilizantes. De esta manera, se fue configurando el siguiente escenario en el 2021:

a) Récord de consumo interno de fertilizantes

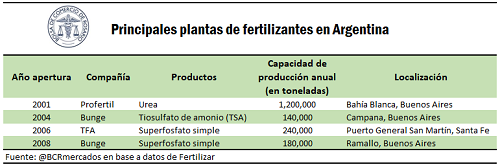

b) Aumento de importaciones de fertilizantes, apuntaladas por el cese de producción en la planta de Profértil de Bahía Blanca entre mayo y junio del 2021. Dicha planta posee una capacidad instalada de 1,2 Mt anuales.

c) Alza en la superficie sembrada de trigo y maíz (los principales cultivos demandantes de fertilizantes), acompañada de una baja en la superficie de soja (cultivo que demanda una menor fertilización nitrogenada), han contribuido también al repunte del consumo de fertilizantes.

d) Aumento en las importaciones de fertilizantes por efecto precio: en 2021 totalizaron US$ 2.280 millones, más del doble que en 2020, que ya había sido un año histórico para las importaciones. Cabe destacar que cuando separamos cada grupo de fertilizantes en precio y cantidad, se obtiene que la suba de más de US$ 1.164 millones es explicada apenas en un 12% por el repunte de las cantidades importadas. De esta manera, más de US$ 1.026 millones se ven explicados exclusivamente en la suba de precios del 2021.

e) Incremento de los precios internacionales de los granos: a mayores precios internacionales, mayor es la demanda de fertilizantes en busca de mejorar los rendimientos productivos para aprovechar los auges de precios.

IV) El problema de la restricción externa argentina y la falta de dólares. Con menores importaciones de fertilizantes: ¿Cómo podrían caer los rindes en maíz y trigo? ¿Cuál sería el impacto económico?

Según consta en el último informe de coyuntura (febrero 2022) emitido por la Dirección de Informaciones y Estudios Económicos de nuestra entidad, las reservas internacionales culminaron el año 2021 con reservas brutas en el orden de los US$ 39.662 millones, implicando un aumento de solo US$ 275 millones respecto al año 2020 y una caída de US$ 5.186 millones respecto de finales del 2019.

Las reservas netas del BCRA finalizaron en 2020 en niveles muy bajos, aproximadamente en US$ 3.675 millones. A finales de enero del 2022 las mismas cayeron a un valor crítico de US$ 1.684 millones, sin contabilizar los pagos de intereses al FMI de principios de febrero. Así, Argentina se encuentra nuevamente en una situación de gran fragilidad de reservas que dificultan la estabilidad externa en el corto plazo.

Esta situación preocupa fuertemente al sector agropecuario de cara a la campaña 2022/2023, ante la posibilidad de que no pueda mantenerse un flujo óptimo de importaciones de insumos y bienes de capital necesarios para consolidar los casi 38.000 millones de U$S de exportaciones anuales que genera la venta de granos, harinas, aceites y biocombustibles.

Las importaciones de fertilizantes están muy lejos de ser un factor de presión para la balanza de pagos argentina. Toda importación de fertilizantes genera mayores rindes y producción y -por ende- mayores exportaciones, nivel de actividad y recaudación impositiva. Impacta positivamente en la recaudación tanto de derechos de exportación como del resto de los tributos que paga el sector (IVA, ganancias, débito y créditos bancarios, ingresos brutos, etc.)

En un rápido y preliminar ejercicio hemos simulado dos escenarios para ver lo que sucedería con los rindes en trigo y maíz si se diera una menor utilización de fertilizantes importados ante una situación de falta de dólares y caída de reservas del BCRA. Luego valorizamos las pérdidas de producción en un escenario de menor disponibilidad de fertilizantes, suponiendo que impacta en un 100% sobre las exportaciones de granos sin procesar. Los porcentajes adoptados de mermas productivas atribuibles a un menor uso de fertilizantes han sido decisión y responsabilidad exclusiva de la Dirección de Informaciones y Estudios Económicos de la BCR, luego de consultar informes especializados sobre el tema. Agradecemos la colaboración de Fertilizar y CIAFA (Cámara de la Industria Argentina de Fertilizantes y Agroquímicos) en la provisión de información y en la asistencia técnica de diversos temas. De todos modos, el presente trabajo es responsabilidad exclusiva de la Bolsa de Comercio de Rosario.

Algunas consideraciones técnicas antes de desarrollar los escenarios:

- La dosis optima económica de N (DOE), es aquel nivel de N por encima del cual mayores aplicaciones de N no redundarán en un beneficio económico (Nelson et al., 1985). La forma más común de estimar la DOE es mediante el ajuste de curvas de respuesta entre dosis de N y rendimiento, para posteriormente utilizar la primera derivada de esa función (eficiencia en el uso del N disponible a la siembra (EUN), kg grano por kg nitrógeno disponible a la siembra) para calcular la respuesta económica en cada nivel de N aplicado. Es esperable que al aumentar los niveles de fertilización con N la respuesta disminuya progresivamente y la EUN se reduzca porque este nutriente deja de ser el factor limitante (de Wit, 1992). Esto puede ser representado por modelos de tipo asintótico (Salvaggiotti et al., 2011)

- Desde el punto estrictamente agronómico, la DOE varía campaña tras campaña en función de la cantidad de nitrógeno disponible en el suelo a la siembra (unidades de N) y el rendimiento potencial al cual se quiere aspirar en un sistema dado. No obstante, la respuesta a esa fertilización dependerá en gran medida de las precipitaciones que se sucedan durante el ciclo, ya que el nivel de precipitaciones es el factor climático que comúnmente tiene mayor impacto sobre el rendimiento y sobre la respuesta a la fertilización nitrogenada;

- Las dosis de urea utilizadas en la estimación corresponden a medias aritméticas que surgen de relacionar el consumo de urea total sobre la superficie total cultivada a nivel país. No obstante, a modo descriptivo las dosis de nitrógeno utilizadas en planteos de mediana y alta tecnología en zona núcleo son los siguientes:

Maíz

Rendimiento objetivo: 140 qq/ha. Dosis de urea recomendada: 350 kg/ha

Rendimiento objetivo: 100 qq/ha. Dosis de urea recomendada: 250 kg/ha

Trigo

Rendimiento objetivo: 40 qq/ha. Dosis de urea recomendada: 200 kg/ha

Rendimiento objetivo: 50 qq/ha. Dosis de urea recomendada: 250 kg/ha

Habiendo hecho las anteriores aclaraciones, se plantearon los siguientes escenarios hipotéticos:

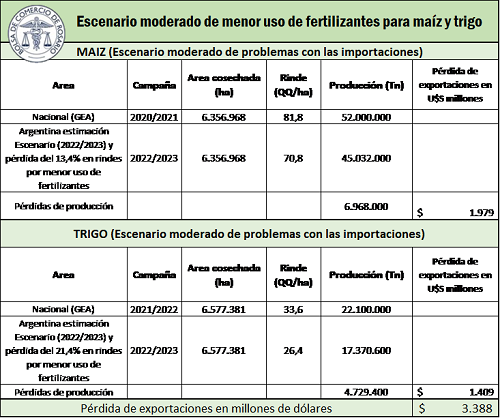

ESCENARIO N°1: Moderada falta de fertilizantes. La falta de los mismos genera caídas del 21,4% en los rindes de trigo y del 13,4% en maíz.

Trigo:

a) Se tomó como base la campaña 2021/2022 para la República Argentina según datos de GEA/BCR donde se habría obtenido 22,1 Mt de producción, con un rinde nacional de 33,6 QQ/ha.

b) Si suponemos que en la campaña 2022/2023 se siembra la misma superficie que en el ciclo 2021/2022 pero con una menor utilización de fertilizantes, el rinde nacional promedio podría bajar de 33,6 QQ/ha a 26,4 QQ/ha. Esto generaría una producción total de trigo para la 2022/2023 de 17,3 Mt, lo que implicaría una caída interanual de casi 4,7 Mt. Esta cifra valuada a precios FOB actuales estimados por la Bolsa de Comercio de Rosario representa una pérdida aproximada de exportaciones de U$S 1.409 millones.

Maíz:

a) Se adoptó como base la campaña 2020/2021 según datos de GEA/BCR donde se habría obtenido 52 Mt de producción, con un rinde promedio de 81,8 QQ/ha. No se adoptó la 2021/2022 por falta de datos definitivos y por la incidencia negativa de los factores climáticos.

b) Si suponemos que en la campaña 2022/2023 se siembra la misma área que en el ciclo 2020/2021 pero por la falta de dólares los rindes bajan un 13,4% (De 81,8 QQ/ha a 70,8 QQ/ha) debido a una supuesta menor utilización de fertilizantes, la producción total de maíz para la 2022/2023 podría ubicarse en 45,03 Mt, lo que implicaría una caída interanual de casi 7 Mt. Esta cifra valuada a precios FOB actuales estimados por la Bolsa de Comercio de Rosario representa una pérdida aproximada de U$S 1.979 millones.

Conjuntamente, la pérdida neta de producción y exportaciones se estima en US$ 3.388 millones.

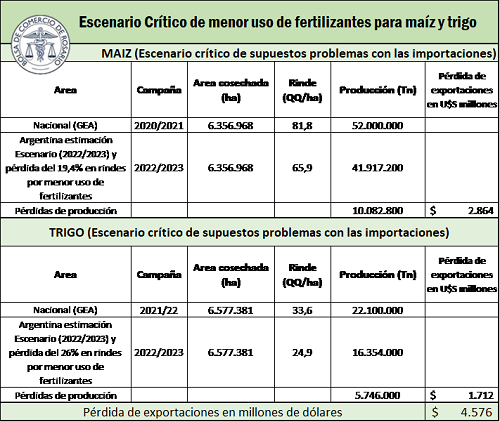

ESCENARIO N°2: Situación Crítica. La falta de fertilizantes genera caída del 26% en los rindes de trigo y 19,4% en maíz.

Tanto para Trigo, así como para Maíz, se toman los mismos supuestos base, pero se plantea a continuación una caída mayor en los rindes por menor uso de fertilizantes.

Trigo

Suponemos que en la campaña 2022/2023 se siembra la misma área que en el ciclo 2021/2022. Con una merma en el uso de fertilizantes, el rinde nacional promedio podría bajar de 33,6 QQ/ha a 24,9 QQ/ha. Esto redundaría en una producción total de trigo para la 2022/2023 de 16,3 Mt, lo que implicaría una caída interanual cercana a las 5,7 Mt. Esta cifra valuada a los precios FOB vigentes representa una pérdida aproximada de U$S 1.712 millones en materia de exportaciones.

Maíz

Tomamos una campaña 2022/2023 en la cual siembra la misma área que en el ciclo 2020/2021 pero por la merma en las aplicaciones de fertilizantes los rindes bajan un 19,4 % (De 81,8 QQ/ha a 65,9 QQ/ha). De esta manera, la producción total de maíz para la 2022/2023 podría ubicarse en casi 42 Mt, lo que implicaría una caída interanual de 10 Mt. Este guarismo valuado a los precios FOB actuales representa una reducción de exportaciones de U$S 2.864 millones.

Tomando ambas caídas productivas, el impacto negativo total supera los US$ 4.576 millones.

Conclusiones generales:

Los dos escenarios planteados de posibles reducciones en el uso de fertilizantes y bajo los supuestos adoptados evidencian:

Escenario N°1: Moderada falta de fertilizantes.

Podría generarse una caída de exportaciones del más de US$ 3.388 millones sólo en las cadenas de trigo y maíz.

Escenario N°2: Situación Crítica de falta de fertilizantes.

La baja de exportaciones aquí se ubicaría en los US$ 4.576 millones, solo tomando trigo y maíz.

En este tema, no debe olvidarse la importancia de los fertilizantes fosfatados más allá de los nitrogenados como la urea. Si bien existe producción en Argentina de fertilizantes fosfatados, se requieren importaciones de roca fosfórica. Resulta necesario garantizar la provisión de esta materia prima importada para asegurar la producción local. El escenario podría ser aún más crítico si no se puede asegurar la importación de fosfatados en general.

Otro tema que no debe soslayarse es la inestable situación política internacional y el conflicto Rusia- Ucrania, que puede llegar a generar profundos cambios en el mercado mundial de fertilizantes, con impactos negativos sobre las importaciones argentinas y el aprovisionamiento en los próximos meses. Esperemos que esto no suceda.

De lo expuesto se deduce que una posible limitación en las importaciones de fertilizantes no redundará en ahorros de divisas, sino que llevará a mayores pérdidas de producción agroindustrial, menores exportaciones, y por ende, una menor liquidación de divisas a nivel nacional. Reiteramos que lo que se expone en esta nota no significa necesariamente que se presentará este escenario negativo en los próximos meses. Lo que se busca es remarcar la importancia que tienen las importaciones de fertilizantes en las exportaciones agroindustriales de granos, harinas, aceites y biodiesel de la República Argentina para la campaña 2022/2023. Recordemos que la estimación actual de la BCR para la última campaña 2021/2002 se aproxima a los 38.000 millones de dólares anuales de exportaciones, una cifra clave para el equilibrio macroeconómico de nuestro país y el cumplimiento de los futuros compromisos que se tomen con el Fondo Monetario Internacional.