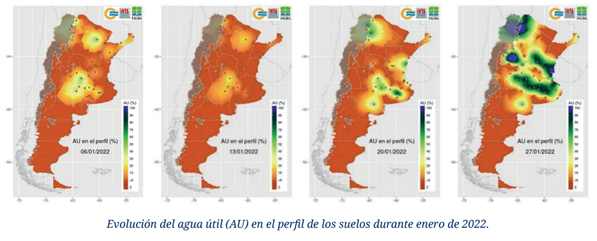

Situación climática: Sin pasto y sin grano, el impacto en el nivel de oferta será inevitable

El mapa actual ha pasado de una sequía uniforme en todo el territorio a mostrar excesos hídricos en una amplia zona del oeste ganadero (Buenos Aires, Sur de Córdoba, Este de La Pampa) así como en sectores del centro de Entre Ríos, e incluso en NOA, con copiosas lluvias registradas la semana pasada que, además de los anegamientos de campos, han provocados severos daños en caminos y puentes carreteros.

Mientras tanto, la falta de lluvias significativas sigue golpeando a gran parte del NEA, que apenas ha recibido incipientes lluvias hacia fines de la semana pasada, sobre un área fuertemente afectada no solo por seca sino, incluso, por incendios de campos.

Desde el punto de vista climático, el cambio atmosférico que se dio en la segunda quincena de enero, habría quebrado este patrón. Sin embargo, el daño sobre las ganaderías está hecho y se verá reflejado en los meses venideros, tanto en el mediano como en el largo plazo.

En este sentido, por cada punto que se pierda en la preñez, sobre el actual stock de vacas, implica unos 230 mil terneros menos. En la última gran seca del 2008/09, se perdieron 2 puntos en la tasa de procreo por dos años seguidos, en total unos 2,8 millones de terneros menos y cerca de 3,2 millones de vacas menos en stock, partiendo de los datos a diciembre de 2007 a diciembre de 2009. En concreto, el saldo que dejen estos servicios y pariciones 2022, recién se verá plasmado en una menor oferta de ganado en el 2023, pero la caída sin lugar a dudas es inevitable.

Ahora bien, en el corto plazo, como sucede en todas las secas, muy probablemente se verá un mayor volumen de oferta; más invernada liviana y más vaca flaca saliendo de los campos.

En el caso de la vaca, este año, encuentra un mercado de exportación liberado y ávido por hacerse de esta mercadería, luego del fuerte golpe sufrido el año pasado en plena salida pre invernal. En efecto, luego de los anuncios de liberación de exportaciones para esta categoría, la famosa “vaca china” aumentó un 13% en tan solo un mes mientras que los toros -la otra categoría liberada-, lo hizo en más de un 30%, en términos corrientes.

Distinto es el caso de la invernada donde su canal de comercialización depende básicamente de la tónica que presente el mercado interno, así como de la capacidad de recepción tanto de invernadores como de feedloteros. Aquí, la diferencia la marcará la velocidad de salida de esa hacienda de los campos de cría.

Enero ha tomado por sorpresa a muchos criadores y no ha dada demasiado margen de reacción. Es probable que, a partir de febrero, las zonas más afectadas -especialmente aquellas que necesitan imperiosamente aliviar a las vacas en lactancia- comiencen a desprenderse anticipadamente de los terneros. Si bien parte de esta oferta ya se ha estado viendo en las últimas semanas, febrero y marzo deberían ser los meses clave para este tipo de movimientos. En este sentido, si la zafra se da de manera anticipada, difícilmente encuentre al invernador en una posición de compra holgada. Los campos, aun los que recibieron lluvias, necesitan recuperarse para recibir nuevas cargas. En cambio, si la salida se produce de manera más lenta, tal como se viene registrando en los últimos años, es probable que este termine siendo el año del invernador.

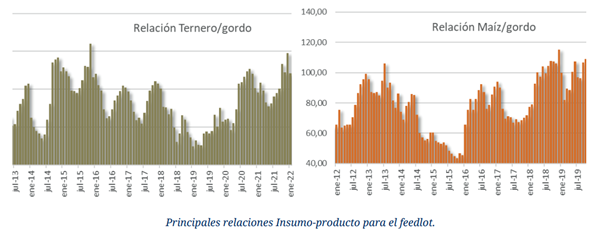

Sucede que el feedlot, tiene por delante nuevamente un año muy adverso en materia de costos de alimentación.

Si bien la invernada ha bajado un escalón respecto de los valores pagados a fin de año (como referencia, el ternero Rosgan pasó de valer $331 en diciembre a $309 en el último remate de enero) y, bajo el actual escenario, probablemente pueda reponer tempranamente a valores muy acomodados, el precio del grano, pero fundamentalmente la disponibilidad del mismo, serán las principales limitantes que enfrentará el feedlot este año.

De acuerdo a las estimaciones de la Bolsa de Comercio de Rosario, en el último mes, la producción de maíz esperada para este año, habría perdido unos 8 millones de toneladas a causa de la seca, pasando de 56 a 48 millones de toneladas; esto es, más de dos tercios de lo que anualmente consume como forraje toda la cadena animal en Argentina. Es decir que, más allá del precio, físicamente habrá una limitante para hacerse del insumo.

Hoy el feedlot, si bien ha logrado reponer más hacienda durante diciembre y en enero siguió trabajando con buenos índices de ocupación, los números continúan siendo negativos. De acuerdo con los cálculos publicados por la CAF (Cámara Argentina de Feedlot), con un maíz a $23.000, a inicios de enero el feedlot perdía en promedio $4.600 por animal engordado, aun manteniendo una relación de compraventa de 1,20, con un ternero a $300 y un gordo a $250 el kilo. Hoy, con similar relación de compraventa pero con un maíz que ya escala a los $24.500 por tonelada, el margen del feedlot se deteriora a casi $6.000 por animal engordado. En tanto, el término ya marca para el maíz marzo-abril referencias en pesos, superiores a los $26.000 y en suba.

Aun a valores actuales, el precio del gordo debería corregir entre un 8% y un 10% para nivelar los números, antes de impuestos. Pero bien sabemos que, para que haya un repunte en el precio del gordo, también debe haber una mejora en poder de compra del ciudadano, algo poco probable en el actual contexto. Si bien estacionalmente, durante la segunda mitad de febrero y comienzos de marzo, todos los años suele darse un mayor pulso de demanda, con el regreso de la gente a las ciudades, este efecto viene moderándose en los últimos años, también por cierto adelantamiento de las correcciones de precios hacia fin de año.

En definitiva, los efectos de esta sequía muy probablemente se vean relativizados en el corto plazo dada la mayor oferta que suele generarse ante la necesidad de salida de la hacienda de los campos. No será llamativo ver en los próximos meses, mayor oferta de vacas -favorecida por una demanda de exportación liberada- y también una oferta anticipada de terneros livianos que permitiría abastecer rápidamente el mercado interno pero que luego, inevitablemente, generará un bache de oferta más adelante. A su vez, el impacto productivo que esto generará sobre las pariciones 2022, recién se verá plasmado en la oferta de ganado del próximo ciclo.

En concreto, el 2022 muy probablemente termine dejando como saldo un menor volumen de producción de carne por animal en stock debido a la salida de invernadas más livianas y a la dificultad para terminar debidamente esos animales, mientras que el 2023, la limitante vendrá dada directamente por una menor disponibilidad de hacienda para engorde.

En conclusión, la combinación de ambos factores ya nos está anticipando un escenario de oferta restringida para, al menos, los próximos dos ciclos.

Oferta y Demanda proyectada

Índice de contenidos

- Metodología de Índice de Producción Agroindustrial Manufacturero de la Bolsa de Comercio de Rosario

- En el año 2021 las Cadenas Agroindustriales Argentinas habrían aportado $ 1 de cada $ 4 que recaudó el Estado Nacional en tributos

- Entendimientos sobre políticas claves entre el FMI y el Gobierno de la República Argentina

- Por la bajante, el tonelaje promedio de buques en enero fue la más baja de la que se tenga registro

- La Pizarra de soja alcanzó un máximo desde el 2012

- El alza de precios del gasoil costará más de US$ 100 millones a la producción de granos