Metodología de Índice de Producción Agroindustrial Manufacturero de la Bolsa de Comercio de Rosario

La Bolsa de Comercio de Rosario ha formulado un índice de producción agroindustrial manufacturero de la República Argentina con el objetivo de medir periódicamente la evolución conjunta de la producción de una serie de rubros claves para la economía argentina tales como molienda de cereales, molienda de oleaginosas, producción de carnes, lácteos y biocombustibles. A continuación, la metodología utilizada.

Se define al Sector Agroindustrial como el conjunto de actividades industriales enmarcadas en el rubro agrícola-ganadero y las actividades relacionadas al eslabón primario que permiten la obtención de las materias primas necesarias para su procesamiento. La agricultura, la ganadería, la apicultura, la acuicultura, la pesca, la silvicultura y la explotación forestal integran el sector primario de la economía, que comprende las actividades productivas de obtención de commodities destinados al consumo o a la industria, a partir de los recursos naturales. Agrupando, se puede decir que la agroindustria es la actividad económica que comprende la obtención, industrialización y comercialización de productos agropecuarios, forestales y biológicos. Esta tiene a su cargo la fundamental tarea de generar valor produciendo bienes en una primera instancia para transformarlo en actividades posteriores. Por su importancia relativa, esta actividad es estratégica para el desarrollo económico y social de la República Argentina y tiene un gran potencial de crecimiento. El conjunto de empresas que trabajan cotidianamente en la agroindustria son pilares fundamentales para asegurar un mayor nivel de actividad, agregado de valor, exportaciones y empleo con su consiguiente impacto positivo en la distribución del ingreso y la equidad social. El sector agroindustrial es el principal generador de divisas en nuestro país, liderando la balanza comercial. Es un importante generador de puestos de trabajo, y tiene una significativa participación en el valor agregado de la economía.

Para obtener el nivel del desempeño del sector agroindustrial de Argentina, la Bolsa de Comercio de Rosario procedió a elaborar un índice que siga la evolución de determinadas actividades que componen a este sector en la Argentina. De esta manera, el IPA manufacturero es un índice compuesto por diversas actividades productivas seleccionadas dentro del sector agroalimentario que pretende medir la evolución del sector a lo largo del tiempo. Tiene una publicación mensual y se basa en aspectos metodológicos desarrollados para otros índices de actividad que realiza el Instituto de Estadísticas y Censos de Argentina (INDEC) actualmente.

1. Actividades involucradas

Con una frecuencia mensual, el IPA manufacturero medirá la evolución del sector pecuario (rubros: bovino, porcino y aviar) y del sector agrícola (rubros: soja, maíz, girasol, trigo, cebada y biocombustibles). Tanto el sector agrícola industrial como el sector pecuario industrial tendrán sus respectivos índices y sobre estos se realizará el índice IPA mencionado. La información sobre las actividades en los rubros involucrados se obtiene principalmente del Ministerio de Agricultura y Pesca de la Nación.

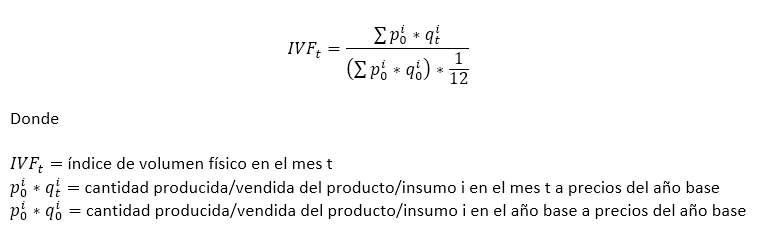

2. Elaboración del índice

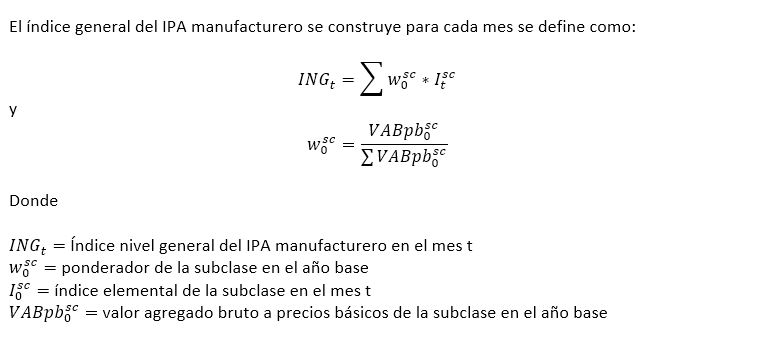

Las variables seleccionadas para el relevamiento del IPA manufacturero será la producción en unidades físicas. Se calcula para cada mes por subclase un índice de volumen físico, cuya fórmula viene dada por:

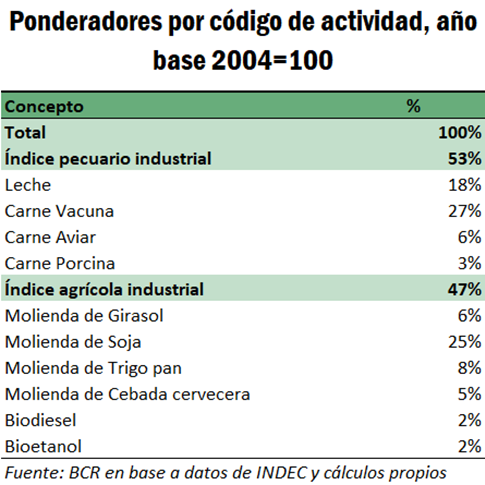

A nivel de actividad, se tienen los niveles de valor agregado de base del año 2004 para generar los ponderadores para cada actividad. Para el ponderador del sector de los biocombustibles al 2004, cuando no existía dicho sector, se decidió calcular el valor agregado del mismo utilizando la metodología de precios hedónicos. En síntesis, aquí sencillamente se supuso la misma estructura de costos de hoy y precios de biodiesel proporcionales a los precios del aceite de soja y maíz en 2004. El peso de cada actividad en el índice se tiene en el cuadro adjunto.

3. Resultados y desestacionalización

El ajuste de la serie se realiza con el paquete de R basado en el programa X-13-ARIMA-SEATS, el cual es un software de ajuste estacional producido, distribuido y mantenido por la Oficina del Censo de los Estados Unidos. Ahora hay dos módulos de ajuste estacional contenidos en el programa. Uno usa el método de ajuste estacional X-11. El segundo módulo de ajuste estacional utiliza el procedimiento de ajuste estacional basado en el modelo ARIMA del programa de ajuste estacional SEATS desarrollado por Víctor Gómez y Agustín Maravall en el Banco de España.

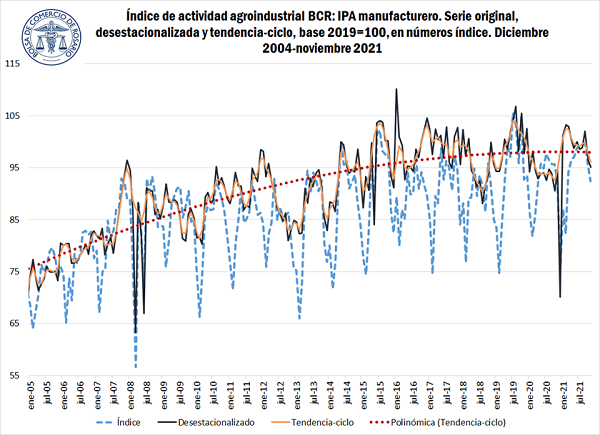

Cuando se observa el resultado de la serie desestacionalizada se puede ver un crecimiento a largo plazo del sector que se ha amesetado hasta la actualidad. Desde el año 2005, el sector tuvo un crecimiento considerable que siguió con mucha variabilidad hasta 2008. Desde este año hasta 2010 el índice presenta una caída considerable que coindice con la crisis internacional que se atravesaba en ese momento. A partir de 2011 el índice vuelve a recuperarse fuertemente con el auge de los precios de los commodities para volver a caer en 2012. En dicho año es cuando las restricciones a la comercialización y exportación de productos agropecuarios toma más fuerza y el índice retrocede fuertemente alcanzando nuevos mínimos. A partir de este año, es cuando comienza a tomar impulso el sector de biocombustibles lo que genera un nuevo factor de crecimiento en el sector agroindustrial junto con nuevas inversiones que incrementaron la capacidad de molienda de oleaginosas, aumentando fuertemente la industrialización de los granos en nuestro país. Luego de la fuerte caída alcanzada en el año 2018 debido a la sequía más grande que tuvo la Argentina en 50 años, se alcanza un nuevo máximo de producción en el año 2019 en la serie desestacionalizada. El año 2020, marcado por la cuarentena del covid-19 generó una nueva caída en la actividad del sector. Después de una muy buena recuperación de la economía y de las actividades agroindustriales a principios del año 2021, el índice viene descendiendo mes a mes. La caída del índice se debe principalmente a la menor molienda de soja en el mes de noviembre y la menor faena de cabezas de vacunos. La situación debería empezar encender alarmas ya que ambos sectores mueven una enorme cantidad de divisas y empleos en el país. La menor molienda de soja de noviembre obedece a una caída en el ritmo de industrialización, descendiendo del alto desempeño alcanzado a principios de 2021. Por otro lado, luego del cierre de las exportaciones de carne bovina, el sector sigue evidenciando una caída importante respecto al año pasado.

Cuando se mira la serie a largo plazo, se puede observar que el ritmo de crecimiento desde el año 2015 hasta la actualidad del sector agroindustrial viene siendo muy bajo. En parte responde a los altos derechos de exportación y la carga tributaria que posee el sector lo que impide alcanzar su verdadero potencial. Este verdadero potencial ya se ha visto en otros países con estructuras similares como Uruguay y Brasil. La evolución a largo plazo se puede observar en la línea roja apreciando un estancamiento en el crecimiento del sector que se fue acentuando a medida que fueron pasando los años. Sin lugar a duda, si realmente se busca que el país crezca y mejoren las diferentes variables macroeconómicas se debería tratar de eliminar las trabas y presión impositiva para que este sector clave de la economía pueda progresar y genere trabajo genuino y divisas a través de una actividad que hoy en día se localiza a lo largo y ancho de nuestro país.

Oferta y Demanda proyectada

Índice de contenidos

- En el año 2021 las Cadenas Agroindustriales Argentinas habrían aportado $ 1 de cada $ 4 que recaudó el Estado Nacional en tributos

- Entendimientos sobre políticas claves entre el FMI y el Gobierno de la República Argentina

- Por la bajante, el tonelaje promedio de buques en enero fue la más baja de la que se tenga registro

- La Pizarra de soja alcanzó un máximo desde el 2012

- El alza de precios del gasoil costará más de US$ 100 millones a la producción de granos

- Situación climática: Sin pasto y sin grano, el impacto en el nivel de oferta será inevitable