Precios internacionales: Los valores siguen resistiendo la fuerte presión generada por Australia y Brasil

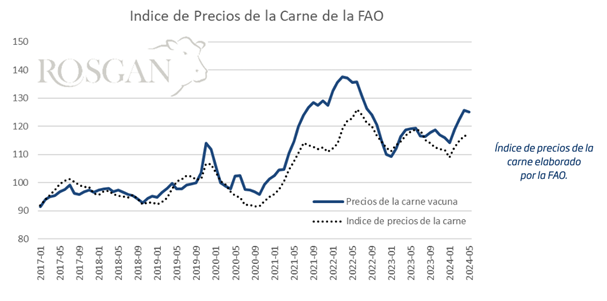

Tomando el índice de precios de la carne que elabora la FAO, observamos que el promedio de los valores de referencia de la carne vacuna supera ya por décimo mes consecutivo la trayectoria del índice general, canasta compuesta por precios promedio de cuatro tipos de carnes (porcina, aviar, ovina y bovina), ponderados por la participación de cada una de las carnes en el comercio mundial, tomando como base = 100 el promedio registrado durante el periodo 2014-2016.

En carne vacuna, los tres países cuyos precios conforman el promedio de valores de referencia, son Estados Unidos, Australia y Brasil.

De acuerdo al seguimiento de precios de la FAO, en mayo el índice general registró un promedio de 116,6 puntos, apenas 0,2% menos que en abril, situándose un 1,3% por debajo de su valor de hace un año mientras que, el precio de la carne vacuna, a pesar de haber registrado en mayo una ligera baja mensual, permanece 5 puntos por arriba del nivel del año pasado.

Sin embargo, esta aparente firmeza no deja de estar amenazada por la fuerte presión que genera la mayor oferta de carne que está volcando este año tanto Brasil como Australia, en medio de una inquietante calma del mercado chino.

En el caso de Australia, luego de tres años de recuperación y crecimiento de su stock ganadero, este año se espera ver el segundo incremento consecutivo en su saldo exportable, volcando al mercado más de 1,7 millones de toneladas de carne vacuna, un 9% más que en 2023 donde ya había recuperado un 26% anual. De acuerdo a los últimos datos oficiales, en mayo Australia registró las exportaciones más altas desde 2019. Con 114 mil toneladas mensuales y un acumulado en lo que va del año de 495.282 toneladas, este origen lleva volcado al mercado externo un 29% más que lo registrado en 2023.

En este contexto, el año pasado el valor promedio de la carne exportada por Australia cayó un 11% anual. Este año, hasta el mes de abril los valores comenzaron a registrar una ligera recuperación que se termina quebrando en mayo con una caída del 3% mensual, presionada fundamentalmente por la competencia que está ejerciendo Brasil dentro del mercado chino.

En este sentido, Brasil, si bien para este año no espera un salto significativo en su saldo exportable, la fuerte expansión ya la dio hace 3 años, incrementando sus exportaciones en casi un 25%, para luego estabilizarse por tercer año consecutivo con volúmenes sumamente sostenidos, que aportan al mercado unos 2,9 millones de toneladas al año y lo consolidan como el exportador de mayor peso en el mercado global.

Al igual que Australia, sus cifras de exportaciones siguen batiendo récords en volumen mes a mes. De acuerdo a los datos publicados por la Secretaría de Comercio Exterior, las ventas al exterior alcanzaron en mayo un total de 212 mil toneladas peso embarque, superando así la marca máxima para un mes de 208 mil toneladas, registrada en abril. En lo que va del año, Brasil acumula exportaciones por unas 946.600 toneladas de carne vacuna, que representan un 37% superior a lo registrado un año atrás, período que, recordamos, estuvo afectado por una interrupción temporal de los envíos a China, volumen que rápidamente termina recuperando durante el resto del año.

En materia de precios, el valor promedio de lo exportado en los primeros cinco meses del año se ubica en los USD 4.520 por tonelada, marcando una caída del 7,6% interanual y registrando un estancamiento en los valores de la mercadería exportada desde agosto del año pasado.

Brasil es el mayor proveedor de carne vacuna a China, donde ejerce una fuerte competencia sobre el resto de los países abastecedores.

En efecto, las noticias que llegan desde China dan cuenta de un literal derrumbe de los precios domésticos para la carne vacuna debido no solo al ingreso de importantes baratas, sino también a la oferta adicional de carne que se está volcando al mercado doméstico producto de la liquidación de vacas que se está registrando en el sector lechero, debido a la fuerte caída que registran los precios de la leche en el mercado local. Según un informe semanal de precios publicado por el Ministerio de Agricultura y Asuntos Rurales de China, el precio mayorista promedio de la carne vacuna cayó en el mercado local un 18,4% en la última semana de mayo respecto al mismo período del año pasado a USD 8,60 por kilo.

En lo que respecta al precio de la carne vacuna importada, de acuerdo a los datos publicados por la misma Aduana china, en 2023 el valor medio de todo lo ingresado desde el exterior cayó un 21% respecto al año anterior, a USD 5.196 por tonelada mientras que, las cifras del primer cuatrimestre de este año muestran una nueva caída interanual del orden del 10%, a menos de USD 4.800 por toneladas.

Esto explica por qué China sigue comprando en el exterior volúmenes muy elevados, 24% más en los primeros cuatro meses, sin retornar al nivel de precios que supo pagar en momentos de mayor necesidad.

De acuerdo a los informes locales, este exceso temporal de oferta que aporta el sector lácteo debería tocar fondo el próximo año por lo que este efecto adverso sobre los precios domésticos debería aliviarse. No obstante, como es habitual, durante el segundo semestre del año China suele mostrar una dinámica de compras más agresiva que podría ser el comienzo de una ligera recuperación de los valores.

Por el dado de la oferta, un reciente informe elaborado por el Rabobank también muestra algunas señales alentadoras a partir del segundo semestre del año, período para el que proyecta una posible contracción en la producción de carne a nivel mundial, que podría significar un quiebre de tendencia en materia de precios.

Por lo tanto, esta mayor presión que se ha estado observando durante la primera mitad del año, es probable comience a revertirse durante el segundo semestre. Según estima Rabobank los volúmenes proyectados en el tercer y cuarto trimestre de 2024 podrían disminuir en términos anuales, puesto que las reducciones previstas para Europa y aun para Estados Unidos, superarían los mayores suministros provenientes de Brasil y Australia.

Una mirada positiva para Argentina que, en lo que va del año, lleva exportado un 19% más en volumen pero a valores 10% inferiores a los registrados un año atrás.

Oferta y Demanda proyectada

Índice de contenidos

- Situación comercial: ¿Cuánto resta por comercializar de maíz y soja 2023/24?

- Financiamiento en el mercado de capitales: mayo de 2024

- El volumen exportado del complejo soja durante mayo fue el más importante desde el 2020

- La siembra de trigo avanza a buen ritmo, pero se mantiene la cautela en la comercialización anticipada