Los precios del cereal en Chicago continuaron alternando subas y bajas en los últimos días, manteniéndose por debajo de los u$s 4/bu –unos u$s 157,5/ton- en los contratos con entrega cercana. Mientras tanto, los futuros más alejados muestran un pase positivo que llega al 8% para la posición con entrega en diciembre, representativa del maíz de la nueva campaña norteamericana, cuya siembra todavía no comenzó en las principales regiones productoras. Evidentemente, la visión de los participantes del mercado a mediano plazo es de un sostenimiento de la demanda y cierta retracción de la oferta desde su abundante nivel actual.

En Estados Unidos los stocks de maíz se encaminan a finalizar la campaña en su nivel más elevado desde el ciclo 2005/06, momento en el cual las políticas de estímulo a la producción de etanol recién comenzaban a implementarse y el consumo total era muy inferior que en la actualidad. Asimismo, en Brasil los inventarios antes del comienzo de la trilla rondaban los 18 millones de toneladas, un volumen récord equivalente al 23,5% de la demanda anual. A esta situación se le agrega la buena perspectiva de cosecha en todo el hemisferio sur, configurando un escenario con amplios saldos exportables de distintos orígenes compitiendo por su colocación en el mercado internacional, lo que ejerce un claro efecto depresivo sobre los precios.

El panorama esbozado en el Foro Agrícola anual del USDA reafirmó los sentimientos que venían manejando los operadores del mercado respecto de la oferta y la demanda del próximo año. La producción norteamericana caería a 345,3 millones de toneladas en 2015/16, consecuencia tanto de una menor intención de siembra –buena parte se trasladaría a cultivos como sorgo o cebada de primavera- como de rindes por hectárea en niveles de tendencia y no tan favorables como los obtenidos el último año. Pese al incremento esperado en las exportaciones y el uso forrajero, en parte por los menores precios de mercado, tendría lugar una reducción de los stocks finales hasta 42,9 millones de toneladas. En tranquera el productor estadounidense obtendría un precio final promedio de u$s 3,50/bu, cifra equivalente a u$s 138,8/ton. Este último dato es relevante puesto que en diversas ocasiones la proyección del USDA ha servido como mejor pronosticador que la cotización de los futuros con entrega en período de cosecha.Con respecto a las proyecciones a largo plazo del Baseline anual presentado esta semana, el cambio más significativo es quizás la menor expectativa de participación de China en las importaciones de granos gruesos dentro de una década. El año pasado el organismo había previsto compras del gigante asiático por 22 millones de toneladas hacia la campaña 2023/24, argumentando un fortalecimiento de la demanda doméstica para alimentación animal y uso industrial. Sin embargo, ahora espera un volumen de comercio de sólo 7,2 millones de toneladas hacia 2024/25, advirtiendo que la amplia disponibilidad de existencias en el sistema de reservas estatales limitará la propensión a incrementar las compras en el futuro cercano.

La demanda tanto externa como en el interior norteamericano sigue sin la fortaleza necesaria para levantar con sostenidamente al mercado. La producción de etanol repuntó ligeramente durante la semana pasada, pero los inventarios del biocombustible siguen siendo holgados y plantean interrogantes sobre la producción a mediano plazo a pesar del repunte de precios –y con ello, de los márgenes- observado esta semana. En tanto, los embarques del cereal avanzan a paso lento, aunque su nivel a mediados de febrero es el más elevado de los últimos tres años. Igualmente, Estados Unidos no puede retomar su ritmo de ventas externas previo a la sequía de 2012, ya que entre las campañas 1989/90 y 2011/12 nunca acumuló un flujo de exportaciones en los primeros meses de la campaña tan bajo como en el año actual.

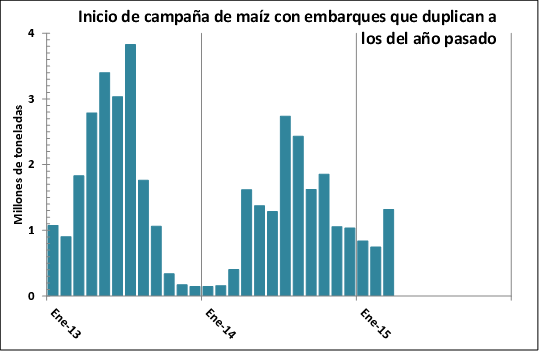

En nuestro país la operatoria del mercado sigue condicionada por la expectativa de una buena cosecha de primera, a la que se suma cierta disponibilidad de stocks de la campaña pasada todavía sin comercializar. La última previsión del Ministerio de Agricultura plantea la existencia de un inventario de 2,8 millones de toneladas de sobrante de la campaña pasada en momentos en que comienza la trilla de la campaña 2014/15. Sin embargo, es probable que buena parte de ese total se encuentre en poder de los exportadores, que acumulan compras por un volumen muy superior al que terminarán embarcando a lo largo de este ciclo de comercialización que está por concluir. Es probable que las exportaciones argentinas de esta campaña terminen ubicándose en torno a 16,5 millones de toneladas.

El flujo de camiones a las terminales del Up River se mantuvo sin grandes cambios en los últimos días, aunque podría experimentar un ligero incremento entre finales de este mes y principios de marzo, poco antes del comienzo fuerte de la colecta de soja en la región núcleo. Igualmente, la llegada del cereal a los puertos no experimentará la agresividad de otros años debido a que la presencia de competidores externos limitará las posibilidades de cerrar negocios en el mercado FOB. De hecho, la carga programada hasta la primera semana de marzo asciende a sólo 438.200 toneladas.

La condición de los cultivos en la región núcleo es muy favorable y las proyecciones de rinde se mantienen elevadas a medidas que los maíces se acercan a su final de ciclo. En algunas regiones la trilla comenzará en los próximos días, aunque todo dependerá de las condiciones climáticas que se presenten. En tanto, el maíz sembrado en diciembre ya transita su período clave de definición del número de granos, manteniendo también muy buenas perspectivas, en línea con lo observado a la misma altura del año pasado.

A lo largo de esta semana reducida por los feriados de carnaval los exportadores se mantuvieron en la búsqueda del cereal con descarga inmediata ofreciendo entre $ 950 y 960 por tonelada en la zona Up River, dependiendo de las condiciones acordadas entre las partes. Los valores contaban con margen de mejora en posiciones sin descarga o con entrega diferida hasta abril y mayo. Estos precios no generan gran atractivo en la oferta, aunque la necesidad de fondos entre los vendedores con compromisos financieros muchas veces motoriza la concertación de operaciones.

Oferta y Demanda proyectada

Índice de contenidos

- Balance del Banco Central y una disgresión final

- Desde el inicio de las restricciones cambiarias en 2011, caen 14% las exportaciones nacionales y 7% las del complejo oleaginoso

- Los márgenes brutos en soja de primera apenas alcanzan para pagar alquileres

- Trigo con fuertes bajas externas y nada a nivel local

- ¿Toda la oferta de soja a la vuelta de la esquina?

- Merval: se interrumpe la racha alcista