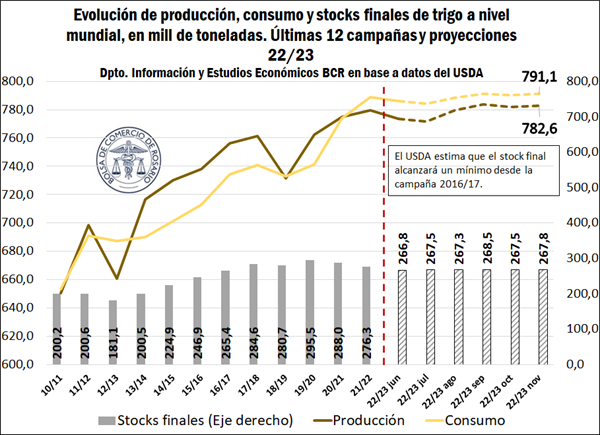

El escenario del mercado de trigo 2022/23 encuentra al mundo de cara a una oferta con abultadas producciones en varios exportadores importantes, y mermas considerables para otros jugadores clave. Mientras tanto, el consumo se posiciona por tercer año consecutivo por encima de la producción. Esto deja a los stocks globales de esta campaña en mínimos desde hace, al menos, cinco ciclos.

En el siguiente gráfico observamos la evolución tanto de la producción como del consumo y los stocks finales de trigo a nivel mundial, según datos del Departamento de Agricultura de los Estados Unidos (USDA). También, se detallan las proyecciones para la campaña 2022/23 categorizadas por mes, desde mayo hasta noviembre del corriente año. Se espera que la demanda mundial en el actual ciclo supere a la producción en 8,5 Mt.

Si nos paramos desde el lado de la oferta, vemos que la producción se estima en 782,6 Mt, apenas 0,4% por encima del ciclo 21/22. Ahora bien, si bien la oferta total no parece variar de una campaña a la otra, sí se advierte un cambio al interior de los principales países abastecedores a nivel mundial.

En Rusia, Australia y Canadá se espera un aumento de la producción, compensando en gran medida las disminuciones de Estados Unidos y Argentina, con la consiguiente reorganización de las participaciones en las exportaciones globales. Si a esto lo concatenamos con el efecto incertidumbre del aún persistente conflicto ruso-ucraniano, esta reorganización podría cambiar el destino global del trigo el próximo año.

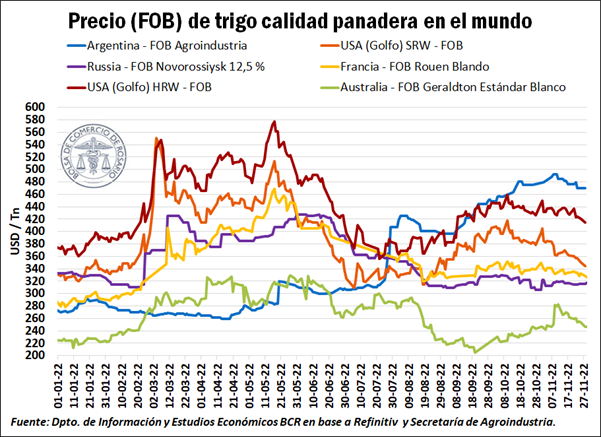

Indudablemente, tal situación ha tenido impacto en los precios internacionales del grano. El trigo sufrió un importante rally alcista debido al conflicto en el Mar Negro a principios del año, y esto llevó a los precios del cereal a máximos históricos en todos los destinos. Por otro lado, el azote severo del clima seco que estuvo y está golpeando fuertemente a todas las regiones del globo, terminó de añadir sostén al impulso alcista en las cotizaciones, especialmente del trigo de Estados Unidos, de Argentina y de la UE.

Por esto, a medida que avanzaban los estadios de siembra y cosecha, se fueron deteriorando fuertemente las condiciones del cereal en las regiones mencionadas y el mercado comenzó a descontar una situación de desbalance con un nuevo salto alcista en los precios que se mantuvo hasta que el anuncio de las abultadas cosechas de Rusia (92Mt), de Australia (45 Mt), y de Canadá (35 Mt) comenzaron a presionar a la baja al cereal 22/23.

Tal situación en precios también estuvo determinada por los vaivenes del conflicto en el Mar Negro, ya que la participación de Rusia y Ucrania en las exportaciones de trigo generó tensiones constantes y llenó al mercado de incertidumbre, hasta que el corredor humanitario acordado en cooperación con la ONU pudo brindar cierta estabilidad en los envíos de trigo ucraniano e hizo que el efecto bajista se intensificara.

En la imagen anterior vemos como los países con mejores cosechas para la 2022/23 se posicionan más competitivos, es decir, con precios FOB por debajo de la media de los principales exportadores; mientras que las producciones deficientes de los países perjudicados continúan fortaleciendo a los precios del grano.

Debido a la reciente cosecha y la afluencia del cereal australiano, el precio FOB de este país al 27/11 del corriente año se posiciona como el más competitivo anotando US$246/t, le sigue el trigo ruso y el francés, con US$ 316/t y US$ 328/t, respectivamente. Por encima de la media se encuentra el trigo de invierno de EE.UU., con valores de US$ 344/t y US$ 415/t en sus dos variantes, y último en competitividad se posiciona Argentina con un FOB que llega los US$ 470/t.

El caso de nuestro país para este ciclo en relación con el comercio internacional es un tanto pesimista, en el sentido que se prevé una caída en su participación de mercado a manos de Rusia y Australia en los destinos del sudeste asiático, una región que supimos abastecer en buena medida cuando el país oceánico sufrió graves sequías que recortaron fuertemente su producción de trigo. Además, la limitada oferta argentina tenderá a priorizar el abastecimiento del consumo interno.

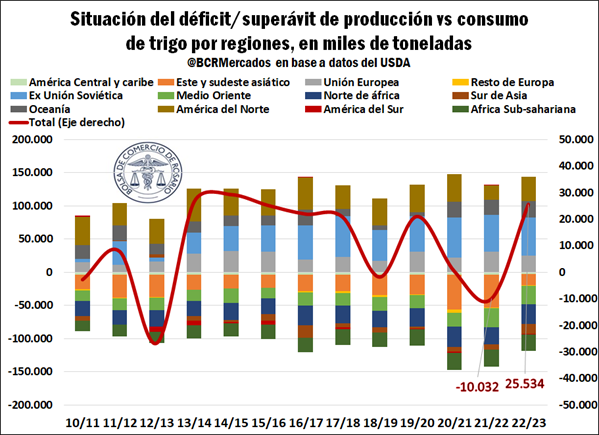

En cuanto a las zonas demandantes netas de trigo, en la campaña 2022/23 se estima una disminución importante en el déficit del “este y sudeste asiático”, que pasa de 48 Mt en el ciclo 2021/22 a 17 Mt en la actual campaña. Asimismo, el sur de Asia se estima que duplique su déficit en este ciclo respecto al anterior, lo cual ha coadyuvado a consolidar su posición importadora en niveles muy superiores al registrado en campañas anteriores.

En definitiva, para el ciclo 2022/23 ya se proyecta un mayor excedente de producción versus consumo regional de 25,5 Mt, mejorando ampliamente los niveles de déficit obtenidos en el ciclo anterior (10 Mt), como muestra la siguiente imagen.

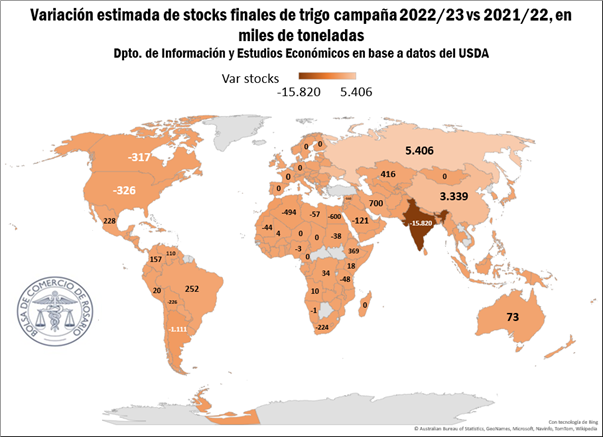

Por último, si se analiza la variación de stocks finales para la campaña 2022/23 por países, se observa que India, el norte de África, Argentina, y en menor medida, América del Norte serán los que presenten la merma más sustantiva, en sintonía con el magro resultado productivo. China, por su parte, obtendría una suba de stocks de 3,3 Mt, a diferencia de la baja de 3,1 Mt mostrada en la campaña 2021/22, aunque en dicho caso por un consumo interno que ha caído de los niveles alto que se expresaban en términos históricos.

Por otra parte, si se observa el hemisferio sur, hasta el momento las proyecciones productivas son más desfavorables exceptuando el caso australiano, lo cual implica una tendencia de stocks finales a la baja en la mayoría de los casos. Si se centra la atención en los principales países exportadores, Argentina presentará una caída de 1,1 Mt, con el costo de oportunidad de abastecer favorablemente la demanda internacional del cereal en un contexto de buenos resultados en países exportadores claves, mientras que la India presentará el peor resultado a nivel stocks, totalizando 15 Mt de reducción comparada al 2021/22 debido también a la sequía extrema y las olas de calor que sufrió el país.

Resumiendo, el entramado geopolítico que se observa en el comercio internacional para este ciclo está configurado el origen y el destino del trigo de la nueva producción, lo que parecería indicar que en la 2022/23 el mercado mejoraría su balance entre oferta y demanda mundial respecto a los anteriores ciclos, aunque hacia el interior del balance regional triguero lo que se está produciendo es una reorganización de los destinos del trigo para el abastecimiento de una demanda que se proyecta casi constante en este período..

Oferta y Demanda proyectada

Índice de contenidos

- ¿Qué aporta la cadena de trigo a la economía argentina?

- Producción y demanda regional del trigo en Argentina

- Exportaciones de trigo 2022/23 y escenarios de abastecimiento del mercado brasilero

- Industria molinera, actualidad y desafíos

- La cadena de valor del trigo generó más de 414.000 empleos en Argentina

- Indicadores Comerciales de la Campaña de Trigo 2021/22

- ¿Cuándo se restablecerá el balance mundial de trigo y quiénes dinamizarán el comercio hacia la campaña 2031/32?