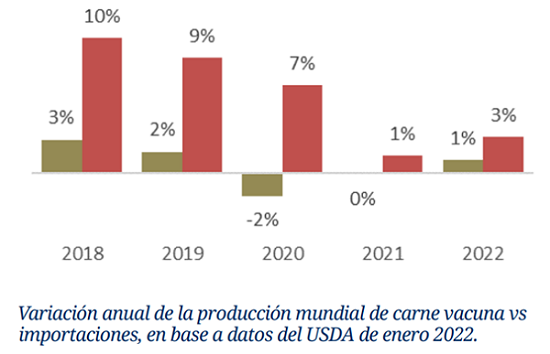

Las estimaciones del Departamento de Agricultura de EE.UU. (USDA) indican que para 2022 la producción global de carne vacuna alcanzaría los 58 millones de toneladas, lo que significa un crecimiento del 1% anual, mientras que la necesidad de importación prevista para este año ascendería a 10 millones de toneladas, lo que implica un incremento del 2,7% con relación al año pasado, casi 3 veces superior.

Variación anual de la producción mundial de carne vacuna vs importaciones, en base a datos del USDA de enero 2022.

Pero este desfasaje entre el ritmo de crecimiento de la demanda y la capacidad de respuesta de la oferta no es nuevo, sino que ya se ha estado registrando en los últimos años, incluso con brechas más pronunciadas.

Más allá del crecimiento genuino que se viene dando en el consumo de carnes de los países asiáticos, existe un hecho que cambió por completo el escenario mundial para la carne vacuna. Nos referimos a la irrupción de las Peste Porcina Africana (PPA) en China a mediados de 2018, que, tras una fenomenal matanza de cerdos, generó un faltante de producción en el país que debió rápidamente salir a buscar al mundo, demandando ya no solo carne de cerdo sino también cualquier otra fuente proteica que pudiera abastecer su consumo local.

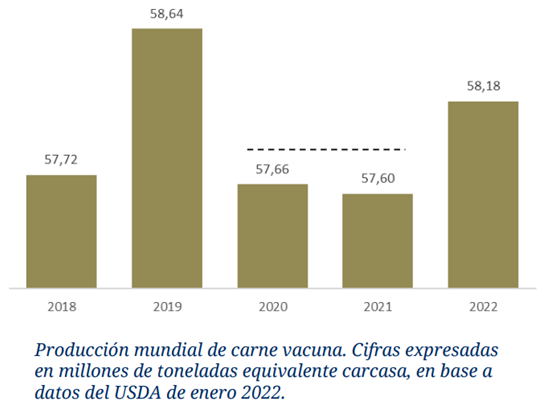

Si nos retrotraemos a los números previos a la crisis de la PPA, la demanda mundial de carne vacuna pasó, según el USDA, de 7,6 millones de toneladas en 2017 a 10,1 millones previstos para este año, es decir un crecimiento de 1,7 millones de toneladas en los últimos 5 años. En tanto que la producción pasó de 56,3 a 58,2 millones, creciendo apenas 500 mil toneladas en ese mismo lapso. Claramente, detrás de esa feroz expansión se encuentra China que pasó de representar el 12% de la demanda mundial de carne vacuna (902.000 toneladas en 2017) a más del 32%, con 3,25 millones de toneladas previstas para 2022.

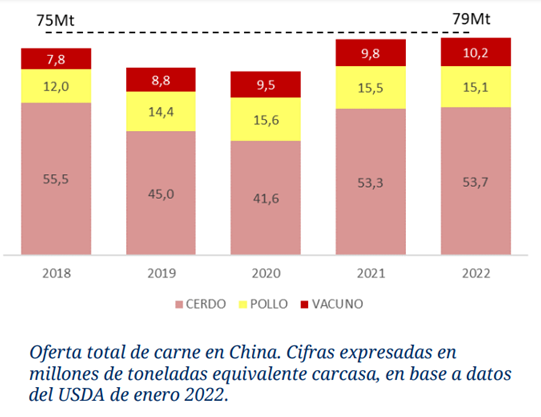

Recordemos que la propagación de la Peste Porcina en China a mediados de 2018 condujo al sacrificio en ese país de aproximadamente un 30% de su stock porcino en dos años, llevando a un faltante de producción cercano a los 18 millones de toneladas para 2020. Previo a la PPA, el país producía unos 54 millones de toneladas de carne de cerdo, que consumía íntegramente en forma doméstica e incluso importaba 1,5 millones adicionales. Para el año 2020, su producción local había caído a poco más de 36 millones, obligando a abastecer el faltante de proteínas con oferta proveniente de otros países, e incluso de otras carnes.

Es así como la carne vacuna se convirtió en una pieza clave para calmar el incendio que se había generado por entonces en el gigante asiático.

Paralelamente, China ha encarado una profunda reconversión productiva en el sector porcino, con mega estructuras altamente tecnificadas y celosamente controladas desde el punto de vista sanitario que la llevó a recuperar su producción a ritmos impensados. Sin embargo, esta velocidad de crecimiento también conllevó profundas pérdidas, ante el aumento de costos de producción y nuevas olas de liquidación anticipada por el temor de nuevos brotes de PPA en 2021. En efecto, por entonces, el mismo USDA esperaba que esta dinámica de liquidación anticipada llevaría a una disminución en la producción de carne de cerdo de unos 2,25 millones de toneladas a 43,75 millones, generando nuevamente una necesidad de importación cercana a los 4,8 millones de toneladas en 2022.

Pero en el informe que acaba de publicar la semana pasada, el organismo da un fuerte giro en los números de producción porcina de China. Desde su informe previo publicado en octubre de 2021, corrige la producción local de carne de cerdo de 2021 en 2,85 millones y eleva la proyección para 2022 en 5,75 millones llevándola a unos 49,5 millones de toneladas. Si bien aún no logra recuperar los 54 millones de toneladas producidos previo a la crisis, sumando el volumen importado -que pasó de 1,5 a 4,2 millones- su oferta total de carne porcina prácticamente vuelve a los niveles disponibles previos a la crisis.

En efecto, si consideramos la oferta total de carnes que hoy dispone China entre porcina, aviar y vacuna, sea proveniente de producción local como importada, arribamos a 79 millones de toneladas, esto es 5 millones más que lo disponible en 2018.

Pero aun en un escenario de oferta prácticamente recompuesta, la demanda de carne vacuna por parte de China no da señales de debilitarse, todo lo contrario. Lo que en su momento se consideró una especie de puente para cubrir el fenomenal bache de oferta generado por el faltante de carne porcina hoy se rige por fundamentos propios.

La incorporación cada vez mayor de carne vacuna en la dieta de los consumidores asiáticos otorga fundamentos de largo plazo muy sólidos a este mercado. Según proyecciones de la FAO, para 2030 el consumo de carne vacuna en China llegaría a los 10 kilos por habitante por año, desde los 7 kilos per cápita que se consumen actualmente. En este contexto, según el USDA, las compras externas seguirían representando una parte cada vez mayor del consumo en China a medida que evoluciona la dieta y que el producto nacional lucha por competir tanto en precio como en calidad.

Para este año el organismo calcula que China importará 3,25 millones de toneladas, lo que implica un incremento del 10% o 300.000 toneladas con relación a 2021 y más del doble si se lo compara con lo importado en 2018, menos de 1,4 millones de toneladas.

A diferencia de 2021, la producción mundial de carne vacuna comienza a recomponerse; en especial por la recuperación de Australia y Brasil, nada menos que el primer y el tercer mayor exportador de carne vacuna a nivel mundial.

De acuerdo con las proyecciones del USDA, la producción mundial de carne vacuna recuperaría unas 600.000 toneladas en 2022, tras dos años de claro estancamiento. En el caso de Australia se espera una producción más alta de la pronosticada previamente luego de una exitosa reconstrucción de su stock. Para 2022, se espera que el país oceánico vuelva a producir 2,1 millones de toneladas, 200.000 toneladas más que lo registrado en 2021. En tanto que, en Brasil, la normalización de la operativa con China, según el USDA, volvería a impulsar la producción a 9,7 millones de toneladas, unas 400.000 toneladas más que las logradas en 2021.

Aun así, la velocidad con la que sigue creciendo la demanda, no da tregua y los valores de la carne vacuna seguirán gozando de un escenario sumamente sostenido en los próximos años.

Oferta y Demanda proyectada

Índice de contenidos

- “Volumen de equilibrio”, cupos e intervenciones en el comercio exterior de granos

- Los embarques argentinos de granos, subproductos y aceites crecieron un 12% en 2021, muy cerca del récord de 2019

- “En 2021 la carga por ferrocarril aumentó un 18,5% con relación al año anterior y fue de unas 24,3 millones de toneladas”

- Cargill encabeza el ranking de exportadores de Argentina en el año 2021

- El clima empuja las cotizaciones de los futuros locales a máximos históricos

- Crece con fuerza el ingreso de camiones con trigo, pero cae la participación del Up River