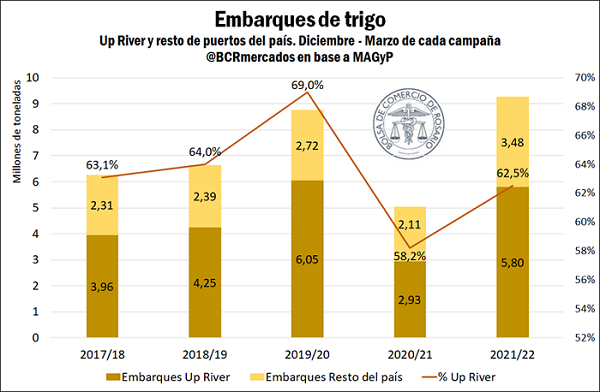

Crece la participación del Up River en los embarques de trigo

De la mano de los robustos niveles de producción, los embarques de trigo desde los puertos argentinos mostraron un crecimiento cercano al 84% en los primeros cuatro meses de la campaña. Con más de 9 millones de toneladas exportadas en total, se destaca el crecimiento de los embarques de trigo desde el Up River respecto a los magros resultados de la campaña anterior, muy afectada por la sequía del centro y norte del país aunque sin alcanzar los porcentajes que ostentaba hasta hace dos años. Camino hacia los 6 millones de toneladas, la zona de influencia del Gran Rosario recuperó cuatro puntos porcentuales en los despachos de trigo hacia el exterior.

En relación con los precios negociados en la semana, los futuros de trigo en Matba-Rofex vienen sosteniéndose por encima de los US$ 300/t por más de 11 jornadas consecutivas. Con una gran incertidumbre en lo que respecta a las próximas siembras de trigo, labor que comenzará en los campos argentinos en un mes, y primeros sondeos que registran una caída en el área de intención, el sostén sobre los precios se mantiene.

Este esquema de precios se da al compás fuertes incrementos en los insumos para la producción agrícola, con especial impacto sobre la cosecha de trigo, por sus necesidades de fertilización. De acuerdo con relevamientos de Ingeniería en Fertilizantes (IF), al 15/04/2022 la relación de precios Urea/Trigo aumentó un 76% a nivel interanual, mientras la relación MAP/Trigo mostró alzas del 38% respecto al mismo período el año pasado. Con los costos de los insumos creciendo por encima de los precios de los cultivos, toma más relevancia la oportunidad de asegurar precios para limitar riesgos de precio.

La persistencia de la crisis ruso-ucraniana ya no es un factor del corto plazo, mientras se prenden las alarmas por el trigo de invierno estadounidense

Aún si la crisis ruso-ucraniana se resuelve pronto, el escenario más deseado, sus efectos se verían por largo tiempo sobre las cadenas de suministro en general y la exportación de commodities agrícolas en particular. Como se ha destacado en anteriores ediciones del Informativo Semanal, las mermas en el abastecimiento global de commodities agrícolas en una región tan importante en el comercio de granos y oleaginosas es el principal efecto de corto plazo de este conflicto.

Sin embargo, los efectos de mediano y largo plazo son cualitativamente diferentes. Con el consumo global de trigo al alza, acompañado de mermas en el comercio por el conflicto, el uso de stocks queda como palanca fundamental para el abastecimiento mundial de trigo. Merece la pena volver a destacar que conjuntamente Rusia y Ucrania representan casi un tercio del comercio mundial de trigo. En este sentido, para los próximos meses y años cercanos, se deberán reponer niveles de stocks a la baja. A nivel mundial, los stocks de trigo terminarían el año comercial 2021/22 en mínimos de cuatro años, según el USDA. En este contexto, el almacenamiento de trigo en Estados Unidos caería un 20% esta campaña y llegaría a las 18,4 Mt, un mínimo de siete años.

Por otra parte, la persistencia de este conflicto militar redundará necesariamente en un impacto de daños sobre la infraestructura de transporte de Ucrania, el factor más complejo para el largo plazo. Para peor, este impacto no podrá ser cuantificado en detalle hasta que termine el conflicto.

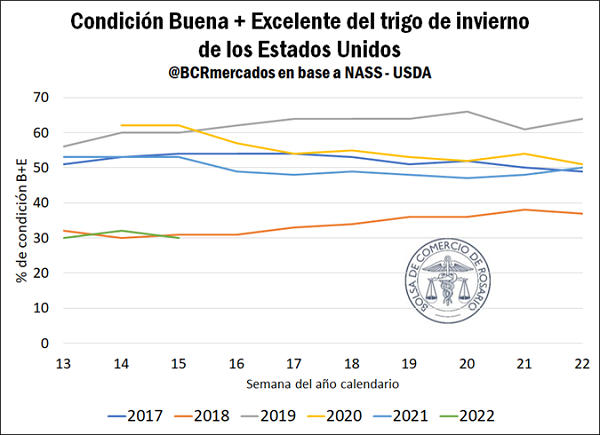

Para complejizar aún más el marco de oferta global, comenzó a relevarse la condición de cultivos del trigo de invierno estadounidense, que representa cerca del 75% del total de trigo que se cosecha en el país norteamericano. Promediando los primeros datos semanales, nos encontramos ante la peor condición de cultivos del trigo de invierno desde 1996, con menos de un tercio de los lotes en condición Buena + Excelente.

Mientras el año pasado la condición del trigo era óptima en cerca del 53% de los lotes, un dato en línea con el promedio de los últimos cinco años, en la última semana apenas el 30% de la superficie con trigo de invierno estadounidense se encontraba con reservas de agua y condiciones óptimas para los rendimientos del cultivo. En un contexto global de fuerte incertidumbre geopolítica, estas perspectivas en los Estados Unidos complicarían aún más la producción y el comercio global del trigo.

Oferta y Demanda proyectada

Índice de contenidos

- Argentina, el único país del mundo en el que se desploma la producción de biodiesel en el último lustro

- Análisis del consumo de carne bovina en Argentina

- Comercialización de la campaña de granos 20/21

- El maíz y la soja alcanzaron máximos en una década en Chicago

- Mercado interno: Márgenes ajustados y nuevas subas de la hacienda por asimilar