MERCOSUR: Pese a la baja de valores, la región se encamina a cerrar un buen año de ventas para sus carnes

En un contexto de precios internacionales de la carne en baja, con economías que aun luchan por salir indemnes de las restricciones impuestas para el control del Covid y otras que -transitando ya la llamada post pandemia- enfrentan una de las mayores recesiones de las últimas décadas, con un elevado costo de vida a causa de la inflación y una aguda crisis energética, el comercio de carne vacuna parece resistir en medio de semejantes turbulencias y encaminarse a cerrar un buen año.

Si bien la auspiciosa tendencia de precio y volumen que marcaba el primer semestre del año ya ha quedado atrás, si se evalúa en conjunto el desarrollo de las exportaciones a los primeros 10 meses del año en relación a la performance de años anteriores, los números de la región no resultan desalentadores.

De acuerdo a las estadísticas aportadas por los distintos orígenes, el volumen total de carne vacuna exportado por los cuatro principales miembros del Mercosur -Brasil, Argentina, Uruguay y Paraguay- asciende a 2,83 millones de toneladas (peso producto), un 15,4% superior a lo exportado de enero a octubre de 2021.

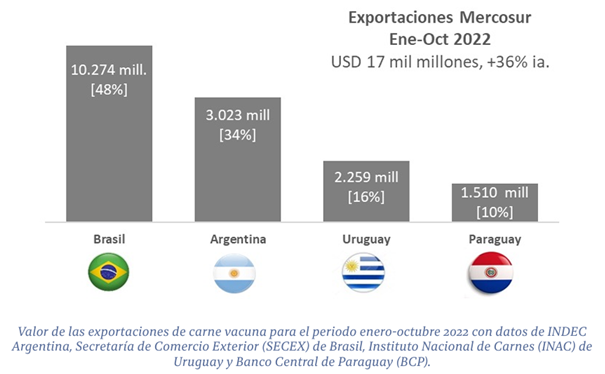

Pero no solo en volumen se registraron aumentos, el valor promedio de la tonelada exportada desde estos cuatro orígenes se ubica este año en USD 6.022 frente a USD 5.100 el año pasado, lo que supone un incremento en precios del 18,1% interanual, generando ingresos por 17.066 millones de dólares, un monto que resulta 36% superior al registrado un año atrás.

Siendo Brasil el mayor exportador de carne vacuna a nivel mundial, es a su vez el mercado que más expansivo se ha mostrado en sus exportaciones este año, tras haber superado la suspensión de embarques impuesta por China durante el último trimestre del año pasado por la confirmación de dos casos atípicos de vaca loca. En lo que va del año, el volumen total exportado por Brasil se acerca a 1,7 millones de toneladas de carne vacuna enfriada o congelada, lo que representa un 25% más que lo exportado en los 10 primeros meses del año pasado. Si bien el volumen de octubre, con 189 mil toneladas embarcadas, marcó un primer escalón a la baja tras los máximos alcanzados en agosto y septiembre y el mercado aún se muestra cauteloso respecto de la reacción de los compradores chinos, el año calendario se encamina a marcar un nuevo récord para Brasil tanto en volumen de ventas como en nivel de facturación.

En el caso de Argentina, aun con las limitaciones que enfrenta el sector exportador, en lo que va del año las ventas de carne vacuna al exterior totalizan unas 526 mil toneladas peso producto, cifra que no solo supera los registros del año pasado -fuertemente condicionado por el cepo impuesto a las exportaciones-, sino que también presenta el registro más elevado para el período de los últimos años, superando incluso en 5% lo exportado de enero a octubre de 2020. Al igual que Brasil, aun registrando un último bimestre con embarques mensuales similares o incluso levemente inferiores a las 53 mil toneladas registradas en octubre, el año podría finalizar entre los períodos de mayor volumen exportado. Asimismo, el nivel de facturación en lo que va del año resulta un 34% superior al registrado en los primeros 10 meses de los últimos dos años, 2020 y 2021.

Distinto es el caso de Uruguay, donde tras cuatro meses de caídas consecutivas en los volúmenes exportados, el acumulado anual marca ya una contracción del 5% respecto de lo registrado un año atrás, alcanzando las 326,5 mil toneladas embarcadas a octubre. Sin embargo, en términos de facturación, el menor volumen exportado resulta ampliamente compensado por el mejor nivel de precios obtenido este año (+22% interanual), arrojando en lo que va del ciclo un ingreso total equivalente USD 2.259 millones, un 16% superior al obtenido en igual período de 2021.

Finalmente, Paraguay, si bien es el único origen de la región que se mantiene al margen del comercio con China dadas sus relaciones comerciales con Taiwán, tampoco resultó ileso de los avatares del mercado. Durante el segundo bimestre del año debió enfrentar los efectos de las sanciones comerciales impuestos a Rusia -su segundo mayor comprador de carnes luego de Chile- quien debió reducir drásticamente sus compras hasta tanto readecuar los canales de pago. Aun así, en el balance general de los primeros 10 meses del año, Paraguay logra sostener el volumen exportado en 2021 con embarques por 290 mil toneladas de carne vacuna, por un valor de USD 1.510 millones, superando en casi un 10% los registros del año previo.

Para el próximo año, el USDA prevé una oferta total de carne vacuna para la región muy similar a la registrada estimada para 2022, unos 14,7 millones de toneladas totales, aunque con caídas más definidas en sus a saldos exportables.

A excepción de Brasil, donde el organismo proyecta un crecimiento de un 1% anual, a 2,975 millones de toneladas, para el resto de la región se esperan caídas. En el caso de Argentina el USDA prevé una retracción de la oferta exportable cercana al 3% anual mientras que para Uruguay y Paraguay los ajustes proyectados resultan mayores, con un 6% y 10%, respectivamente.

Los elevados niveles de faena que viene registrando la región en los últimos años, motorizados fundamentalmente por la fuerte demanda china, se suman a un nuevo ciclo de sequía que agudiza la situación. La restricción que presentan los campos para retener la hacienda en gran parte de la región encuentra una limitante adicional en los corrales, quienes ya con un elevado costo del alimento se preparan para trabajar con una oferta de grano sumamente limitada durante la primera mitad del año que profundizaría la suba.

Bajo este panorama, un cambio favorable a nivel climático tampoco contribuiría a elevar la oferta en lo inmediato. Por el contrario, una posible recomposición de los campos podría incluso impulsar una mayor retención de hacienda ajustando aún más la oferta disponible en el corto plazo.

En este sentido, siendo el Mercosur el principal proveedor de carne vacuna a nivel mundial, el impacto de una disminución total de la oferta exportable no resultará menor en términos de precio para el próximo año.

Si bien a nivel global, es creciente el número de proyecciones que alertan acerca de una inminente desaceleración económica para el 2023 que afectaría directamente el nivel de consumo general, un reciente informe sectorial elaborado por el Rabobank abona la teoría de un posible cambio de ciclo ganadero a causa de una menor oferta. Si bien desde el banco apuntan como principal desencadenante a las fuertes caídas proyectadas en la producción de carne de Estados Unidos para los próximos años, no dejan de ponderar también un contexto sumamente limitado para el resto de los países que deberían cubrir este faltante de oferta.

En definitiva, es en esta puja de menor oferta disponible y economías en franca desaceleración, donde los mercados deberán interactuar para hallar un nuevo equilibrio de precios de cara a los próximos ciclos.

Oferta y Demanda proyectada

Índice de contenidos

- Desarrollo productivo y competitividad en la Región Centro y los corredores bioceánicos

- La altura del Paraná se recupera y la carga promedio de los buques llega a un máximo de tres años

- Con la cosecha de soja 2022/23 dada por finalizada en Estados Unidos, la gran demanda interna mantiene ajustada la hoja balance

- Avanza el Dólar Soja con los precios a favor de la industrialización

- El trigo embarcado en diciembre es apenas un tercio de lo despachado el año anterior