El trigo embarcado en diciembre es apenas un tercio de lo despachado el año anterior

La estimación de producción de trigo 2022/23 de la Guía Estratégica para el Agro (GEA-BCR) continúa ajustándose, ubicándose ahora en 11,5 Mt por la combinación de sequía y heladas tardías que azotaron al campo en la campaña actual.

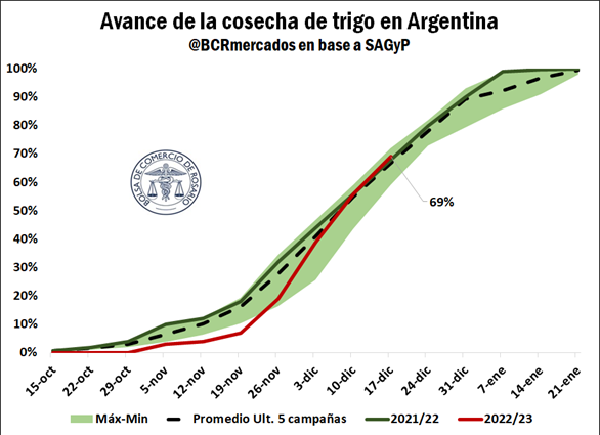

En el siguiente gráfico se observa el avance porcentual de la cosecha de trigo argentina, y la comparativa respecto al promedio de los últimos cinco años. Si bien la producción en la actual campaña alcanzará un mínimo desde el ciclo 2015/16, el avance de la cosecha se mantiene en línea respecto de lo ocurrido en años anteriores (ya se recolectó el 69% del área, 2% por encima del promedio de los últimos cinco ciclos y 1% por encima que en la campaña 2021/22).

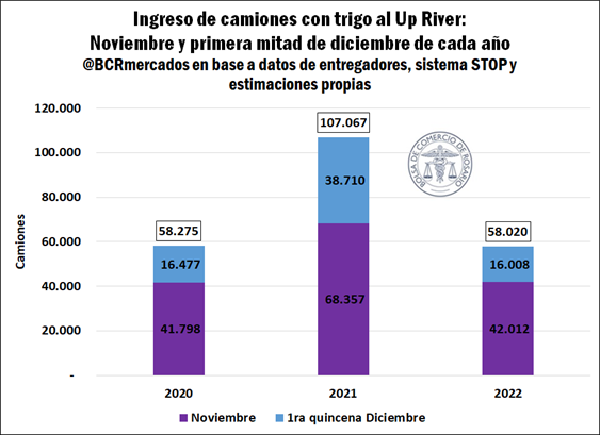

Frente a este panorama productivo, y luego de haber pasado octubre y noviembre con un acotado ritmo en el arribo de camiones a las terminales portuarias de la región, es notoria la diferencia con lo que acontecía hace un año, cuando la alta producción triguera de la región centro y norte del país dejó como saldo una fuerte suba en el ingreso de camiones ese mes (38.710 unidades en diciembre de 2021, frente a 16.008 ingresadas este año, siempre tomando el dato de posición de camiones a las 6 am).

En el siguiente gráfico se observa el acumulado de camiones arribados a las terminales del Up River, contemplando el período comprendido entre el 1 de noviembre y el 15 de diciembre, durante los últimos tres años. Este valor asciende a 58.020 unidades ingresadas en el corriente mes de 2022, un 46% por debajo del volumen ingresado en igual período de 2021 (107.067 camiones).

Si comparamos esta baja en los camiones ingresados, con la disminución en la producción ocurrida esta campaña respecto de la anterior, vemos cómo ambos van de la mano. La caída del 50% en la producción total, que pasa de 23 Mt en la 2021/22 a 11,5 Mt en la 2022/23, es prácticamente idéntica a la que registra el ingreso de camiones al Up River, a misma fecha (46%).

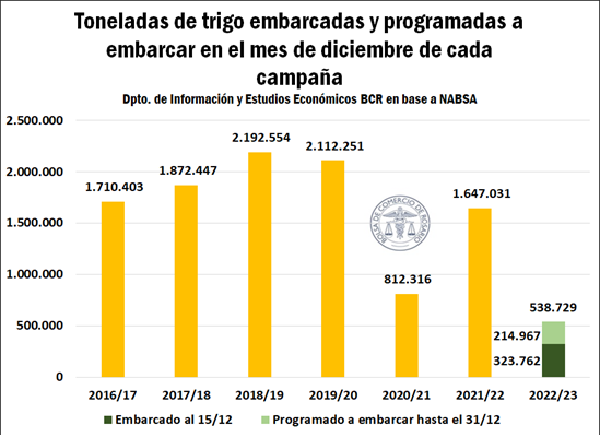

Esta situación que ocurre con la logística terrestre se replica en el transporte marítimo del cereal. Tomando los buques de trigo despachados entre el 1° y el 15 de diciembre y lo programado a embarcar hasta el 31 de dicho mes, se estima que se despacharán al exterior 0,54 Mt del cereal, un 66% menos del volumen despachado en todo diciembre de 2021 (1,6 Mt). Este menor volumen despachado con respecto a años anteriores responde, obviamente, a la limitada producción consecuencia de la terrible sequía que azota a nuestro país. Además, en comparación con años anteriores, el volumen que se despacharía en el mes que corre sería inferior al que se embarcó en diciembre de 2020, como muestra la siguiente imagen.

Por otro lado, si comparamos el volumen de DJVE declarado para el trigo 2022/23 según los datos informados por la Secretaría de Agricultura, Ganadería y Pesca (SAGyP) en el mes de diciembre del corriente año, vemos que éste es de 2.926.800 toneladas; es decir, se estima que sólo un 19% de lo declarado se embarcará en el mes actual. Esto, a su vez, tiene sentido si se contempla la posibilidad de extender los embarques efectivos por 360 días adicionales, según lo publicado en la resolución oficial de la Secretaría de la Nación. Si observamos lo ocurrido en años anteriores, es habitual que las DJVE en diciembre de cada año sean aproximadamente el doble de lo efectivamente embarcado. (Por ejemplo, las DJVE 2021/22 en diciembre totalizaban 3,09 Mt, casi el doble del volumen de embarques de trigo de 1,6 Mt).

Vale aclarar que lo programado a embarcar puede no necesariamente concretarse de la manera expuesta ya que responde a una estimación; esta cantidad puede ser mayor o menor dependiendo de lo que efectivamente se despache al finalizar el año.

Respecto de los destinos del trigo argentino para la campaña actual, se estima que las 0,54 Mt que se embarcarían en el mes que corre se enviarán principalmente hacia Latinoamérica, con Brasil, Colombia, Perú y Ecuador como protagonistas.

Por último, si miramos lo que sucede a nivel internacional, otro factor que juega en la distribución del cereal a nivel mundial responde a la buena producción triguera australiana para esta campaña. Tal como se comentó en varias ocasiones, en los años 2018 y 2019 una severa sequía afectó a los cultivos del país oceánico, lo cual abrió oportunidades para que el trigo argentino pueda abarcar nuevos mercados, particularmente del sudeste asiático. Sin embargo, Australia obtendría la mayor producción de su historia en el ciclo actual totalizando 36,6 Mt, lo cual suma una fuerte competencia al trigo argentino en aquellos países dado su cercanía geográfica y sus acuerdos de libre comercio. De hecho, el limitado volumen productivo argentino encarece los precios de nuestro cereal comparado con el trigo australiano, lo que supone aún más competitividad para este último.

En este sentido, los precios en el mercado local equivalente en dólares de la Cámara Arbitral de Cereales se exhibieron prácticamente sin cambios, cerrando el jueves en US$ 349/t. No obstante, es necesario mencionar que los precios actuales son los más elevados de la historia para un primer mes de campaña.

A nivel internacional la noticia que generó saltos de US$ 9/t en los precios internacionales del trigo esta semana, fueron los bombardeos rusos a las terminales portuarias de Odesa en Ucrania, generando el retraso en los envíos de granos por el corredor humanitario que sigue en vigencia, lo cual volvió a generar preocupaciones por el abastecimiento de cara al año próximo. Sin embargo, el mismo lunes el puerto ucraniano volvió a operar con normalidad lo que generó que los precios bajasen nuevamente y se posicionen en US$ 275/t para el trigo blando rojo de invierno (SRW) y US$ 316/t para el trigo duro (HRW).

Oferta y Demanda proyectada

Índice de contenidos

- Desarrollo productivo y competitividad en la Región Centro y los corredores bioceánicos

- La altura del Paraná se recupera y la carga promedio de los buques llega a un máximo de tres años

- Con la cosecha de soja 2022/23 dada por finalizada en Estados Unidos, la gran demanda interna mantiene ajustada la hoja balance

- Avanza el Dólar Soja con los precios a favor de la industrialización

- MERCOSUR: Pese a la baja de valores, la región se encamina a cerrar un buen año de ventas para sus carnes