El litio es el más ligero de todos los metales, con un gran potencial electroquímico. Esto le da un rol clave en la fabricación de baterías recargables para dispositivos electrónicos o en herramientas eléctricas portátiles. Este metal es esencial en la producción de baterías para vehículos eléctricos, que requieren alta densidad energética y bajo peso.

El carbonato de litio (Li2CO3) y el hidróxido de litio (LiOH) cumplen un papel muy importante para esta producción de baterías. Ambos pueden sustituirse entre sí, aunque el hidróxido de litio se descompone a una menor temperatura, permitiendo que la batería tenga más autonomía y vida útil respecto a las baterías de carbonato de litio. No obstante, el carbonato de litio tiene un menor costo de producción, lo que lo hace más atractivo al menos en el corto plazo (Bisley, 2021).

En la medida que sigan mejorándose los métodos productivos, se espera que el hidróxido de litio gane terreno por sobre el carbonato. El grueso de la producción y exportación de litio en nuestro país corresponde a carbonato de litio. No obstante, en marzo de este año se inauguró en el norte argentino la primera planta de hidróxido de litio en Argentina, con la presencia de los gobernadores de Salta y Catamarca. No conforme con ello, hace algunos días se anunció la construcción de una planta de fabricación de celdas, baterías de ion-litio y material activo en Fiambalá, Catamarca, por parte de YPF Litio y la empresa Catamarca Minera y Energética Sociedad Del Estado (Camyen).

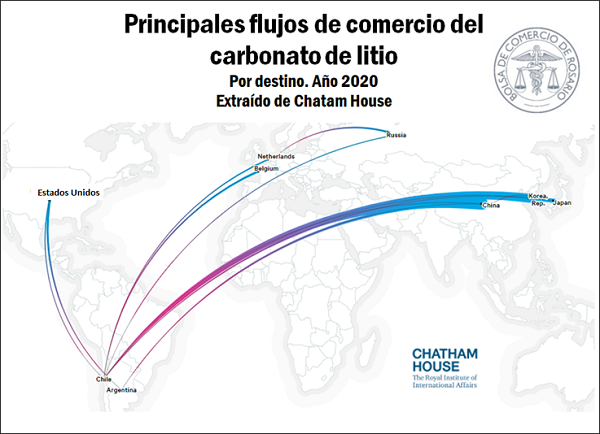

China es la fuerza dominante en el mercado del litio (Fastmarkets, 2019). Responsable más de un tercio de las importaciones globales del carbonato de litio, los mercados mundiales siguen atentamente los precios internos del metal en China, país clave en la fabricación de baterías. La demanda interna y exportación de autos híbridos y eléctricos es un factor clave para tener en cuenta a la hora de explicar la evolución de los diversos precios mundiales del litio. Si al gigante asiático le sumamos los mercados de Corea del Sur y Japón, nos encontraremos con más del 65% de la demanda internacional del litio. De esta manera, la evolución de la producción industrial en estos tres países es clave para analizar el mercado y consecuentemente los precios del litio a nivel internacional.

El uso mundial de litio creció desde menos de 25 toneladas a principios del siglo pasado hasta 1.000 toneladas en 1950, para llegar a 13.000 toneladas a comienzos de los 2000. Una década más tarde, el consumo global de litio se ubicaba en más de 28.000 toneladas para principios del 2010 (Maxwell, 2015). El 2021 cerró con una producción global de litio de más de 100.000 toneladas (USGS, 2022), con proyecciones de un sostenido crecimiento hasta acercarse a las 400.000 toneladas en 2030 (Fastmarkets, 2021). Es decir, la producción mundial se cuadruplicaría en 9 años. Amerita destacar que estamos hablando hasta ahora de toneladas de litio metálico (Li), que equivalen a 5,32 toneladas de Carbonato de Litio Equivalente (LCE).

De acuerdo con el último anuario estadístico del Servicio Geológico de Estados Unidos (USGS), cerca de tres cuartas partes de la producción mundial del litio se destinan a la producción de baterías. Asimismo, un 14% se destina a la producción de vitrocerámicas o cerámicas de vidrio, fundamentales para las cocinas eléctricas, y el 10% a variados usos en las producciones de lubricantes, polvos para fundición, polímeros, etc.

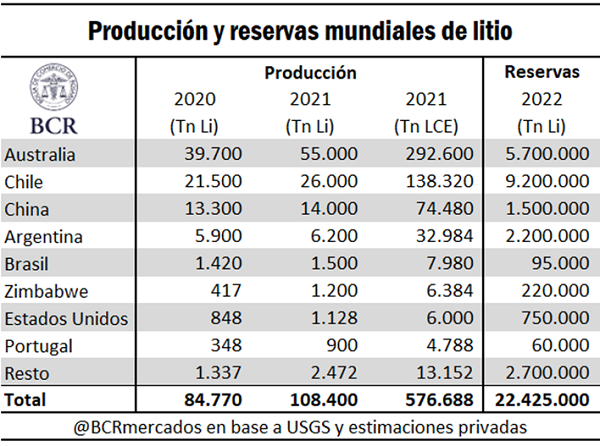

En términos de reservas, entre Argentina y Chile se concentra más de la mitad de las reservas mundiales de litio. Sin embargo, si hablamos de recursos, cabe destacar que entre los países integrantes Triángulo del Litio (Argentina, Bolivia y Chile) se encuentra más del 62% de los recursos mundiales de litio, estimados en 80 millones de toneladas (USGS, 2022). Amerita aquí destacar que llamamos recursos a la estimación de existencia efectiva de minerales en cada país, mientras que las reservas es la porción de los recursos cuya extracción es hoy económicamente factible.

La importante suba de demanda que se viene observando aspira seguir tensionando fuertemente el mercado mundial de cara a 2025, ya que a partir de dicho año la producción no alcanzaría para cubrir el volumen de demanda de baterías requerido en el mercado, considerando las proyecciones de demanda y el volumen de inversiones que se vienen realizando (Fastmarkets, 2021). Esto espera generar tensión sobre las cadenas de producción, y consecuentemente, sobre los precios del litio, aunque ya en este año hemos visto una fuerte presión de precios, que se han multiplicado varias veces en sus diferentes cotizaciones a nivel mundial.

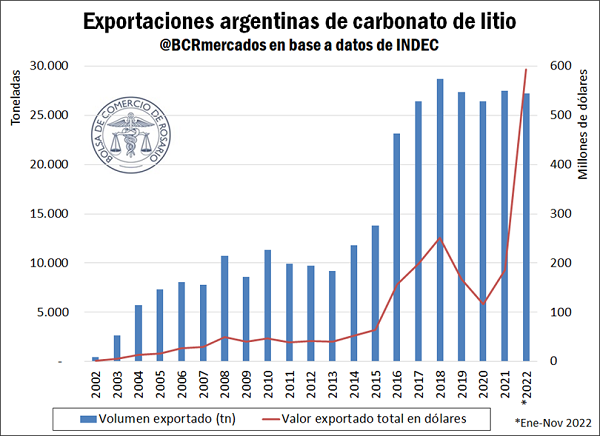

Con exportaciones que hoy valen 5 veces más que un año atrás, el Complejo Litio con su prometedor desarrollo se convirtió en un foco de atención para el país. En este marco, el desarrollo de precios de referencia para los mercados de litio en Argentina es un elemento importante para el desenvolvimiento del sector. El carbonato de litio acumula exportaciones por más de 27.500 toneladas valuadas en más de US$ 593 millones de enero a noviembre del 2022. Con la exportación de enero a noviembre de este año prácticamente igualando al comercio exterior del 2021, el importante alza de precios del litio nos lleva a un crecimiento del valor exportado de más del 220% respecto al año pasado.

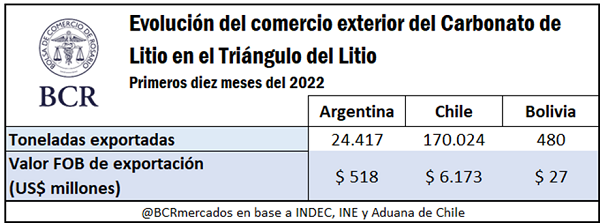

Del otro lado de la cordillera, Chile lleva exportado en los primeros once meses del 2022 más de 186.000 toneladas de litio por un valor cercano a los US$ 7.200 millones. En términos de volumen, el tonelaje exportado por Chile prácticamente septuplica al comercio exterior argentino.

En este sentido, Chile y Argentina ocupan el primer y segundo lugar en lo que hace al comercio mundial del carbonato de litio. No obstante, nuestro país vecino acumula el 69% del comercio exterior a nivel mundial, mientras que Argentina dispone del 13% de las exportaciones globales del carbonato de litio, de acuerdo con datos consolidados de Chatam House. Perteneciendo ambos países junto con Bolivia al llamado Triángulo de Litio, las oportunidades para ampliar la comercialización e industrialización del litio son enormes, como se ha detallado en más de una oportunidad en este Informativo Semanal. Muy a lo lejos, Bolivia exportó en lo que va de 2022 cerca de 480 toneladas de carbonato, valuadas en más de US$ 27 millones.

Tanto el carbonato como el hidróxido de litio disponen de un arancel externo común (AEC) extra Mercosur del 9%. Esto es interesante a considerarse en vista de que Chile no forma parte del Mercosur y las importantes industrias automotrices de este bloque, principalmente la brasilera, podrían requerir más insumos que dispongan de componentes de litio en el corto plazo. No conforme con ello, el gobierno de Zimbabwe, sexto productor global y único exportador de peso en África, anunció el cierre de sus exportaciones de litio hace algunas semanas, lo que por ahora retira a un actor que tenía potencial para ocupar un lugar en el mercado mundial del litio. Esta novedad pone más presión en un mercado que ya de por sí tiene ajustadas sus hojas de balance.

Otro tema importante para Argentina son las decisiones del Gobierno de los Estados Unidos de América. En la potencia norteamericana el Acta de Reducción de la Inflación (IRA), de reciente promulgación por parte de la administración Biden, aspira a dar fuertes incentivos y bajas impositivas a la producción de vehículos eléctricos. Sin embargo, para calificar para estos créditos fiscales, se requerirá a partir de 2024 que el 40% de los componentes de las baterías sean producidos o procesados en Estados Unidos o en países con los que Estados Unidos tenga un acuerdo de libre comercio, subiendo este porcentaje al 80% en 2027.

Al no tener Argentina ningún acuerdo de este tipo con EEUU, el litio argentino corre entonces el riesgo de quedarse fuera del mercado en el mediano plazo, siendo hoy abastecedor de más del 54% de las importaciones de litio estadounidense, las que a su vez representan cerca del 25% de las exportaciones argentinas de carbonato de litio.

En esta misma línea, si hoy analizamos la estructura productiva mundial del litio, debemos tener en cuenta las cuatro operaciones en salmueras en el Triángulo del Litio: dos en Chile y dos en Argentina, aunque nuestro país va camino a multiplicar sus operaciones y su producción. Con 2 proyectos de extracción e industrialización de litio en marcha, y 21 proyectos en distintos estados de avance para su puesta en marcha, el crecimiento del litio en nuestro país tiene un gran futuro por delante.

Asimismo, en China existen dos complejos operativos de extracción de litio en salmuera y uno de fuentes minerales, que en conjunto con los complejos anteriores dan cuenta de la mayor parte de la producción de litio del mundo. Sin embargo, el principal productor de litio del mundo hoy es Australia, donde existen cuatro complejos operativos de extracción y producción de derivados de litio, en este caso a partir de fuentes minerales (USGS, 2022).

El rol de Australia en el mercado mundial de litio

El método de producción y el producto derivado de litio que se produce en el país oceánico es rotundamente distinto al que se produce en el Triángulo del Litio. En Australia la extracción de litio se realiza desde pegmatitas, es decir, desde fuentes minerales de roca dura, mientras en Sudamérica la extracción se realiza en salmueras. Desde el litio que se extrae de las pegmatitas se produce espodumeno de litio. El crecimiento de la industria del litio en Australia ha consistido fundamentalmente en exportar este producto a China, donde se ha integrado la cadena de valor para que el grueso de la industrialización del litio se realice en el gigante asiático.

La cercanía geográfica y los acuerdos entre Australia y China robustecen a las industrias de litio en estos países. En este sentido, el procesamiento de espodumeno es más barato que el carbonato para producir hidróxido de litio (Obaya y Céspedes, 2021), aunque el carbonato hoy es cerca de diez veces más caro que el espodumeno, de manera tal que los modelos de negocio cambian sustancialmente. En este sentido, por su mayor desarrollo relativo, hoy Australia tiene el 25% de las reservas globales (viables económicamente de extracción) de litio pero el 9% de los recursos de litio en todo el mundo, en vista de que aún resta esperar a que se vea aún más ampliado el volumen de reservas del Triángulo del Litio.

Los recursos comprobados de litio a nivel mundial se concentran en un 26% en pegmatitas, frente a un 66% en salmueras, las cuales están ubicadas mayoritariamente en el Triángulo del Litio (Obaya y Céspedes, 2021). Consecuentemente, en tanto la demanda siga creciendo las oportunidades del mercado giran cada vez con más peso hacia la extracción de litio en salmueras.

Algunos apuntes ambientales sobre el litio: la producción del Triángulo del Litio y la de Australia

Además de su aporte a la electromovilidad y a la descarbonización, la producción de litio en el Triángulo del Litio resulta mucho más sustentable que la que se realiza en Australia. En un reciente informe de CEPAL (Jimenéz y Sáez, 2022) se dio cuenta de tres impactos sobre la producción de litio en salmueras (cómo se realiza en el Triángulo del Litio) respecto a la producción en pegmatitas (cómo se realiza en Australia).

En este sentido, una tonelada de carbonato de litio producida de minerales emite 7,8 veces más gases invernadero que la producida desde un salar. En el caso de la producción de hidróxido se mantiene la tendencia, pero la brecha es menor, siendo 2,7 veces más contaminante la producción desde espodumeno respecto al salar. En cuanto al consumo de energía, las relaciones entre carbonato e hidróxido de cada fuente dan cuenta de un espodumeno australiano que requiere cerca de 3 veces más uso de energía que el litio del Triángulo.

Finalmente, el consumo de agua fresca para la producción de químicos de litio es menos intensiva desde salares respecto a pegmatitas. Mientras una tonelada de LCE extraída de salares requiere cerca de 30 m3 de agua, la misma tonelada extraída desde una pegmatita requiere cerca de 100 m3 de agua fresca (Jimenéz y Sáez, 2022).

Bibliografía

-Bisley. (2021). What Is the Difference Between Lithium Carbonate & Lithium Hydroxide. Bisley International.

-Braga, P., Pereira, C., Moreira, G., & Rosales, G. (2018). Purificación de carbonato e hidróxido de litio (grado industrial) para usos en baterías de Ion-Li. XIV Jornadas Argentinas de Tratamiento de Minerales.

-Fastmarkets. (2019). Charging up. Fastmarkets.

-Fastmarkets. (2021). Lithium supply and demand to 2030. Fastmarkets.

-Jimenéz, D., & Sáez, M. (2022). Agregación de valor en la producción de compuestos de litio en la región del triángulo del litio. Santiago de Chile: CEPAL.

-Maxwell, P. (2015). Transparent and opaque pricing: the interesting case of lithium. Resources Policy, 92-97.

-Obaya, M., & Céspedes, M. (2021). Análisis de las redes globales de producción de baterías de ion de litio. Santiago de Chile: CEPAL.

-USGS. (2022). Lithium: Annual Publication. USGS.

Oferta y Demanda proyectada

Índice de contenidos

- La soja y el maíz rompieron el récord del 2021 y generaron exportaciones por cerca de US$ 32.000 millones el año pasado

- Alentador panorama para la energía de cara al 2023

- Con la cosecha de trigo casi finalizada, cae la competitividad del cereal argentino en la campaña actual

- La molienda de cebada cervecera fue récord en la campaña 2021/22

- Exportaciones: un balance positivo para 2022, pero que plantea grandes interrogantes respecto del arranque del próximo año