Argentina mejoraría su posición como productor mundial de aceites y grasas en la 2018/19

DESIRE SIGAUDO - EMILCE TERRE

Como 7mo productor y 3er exportador mundial de aceites y grasas, la relevancia de esta industria para nuestro país es indiscutida. Se espera que en el nuevo ciclo, -luego de la sequía de la última campaña- Argentina se mantenga como líder internacional de exportaciones de aceite de soja y maní, 3ro en el ranking de exportadores de aceite de girasol y 4to en el de aceite de oliva, en una campaña fuertemente condicionada por eventos geopolíticos entre EE.UU. y China.

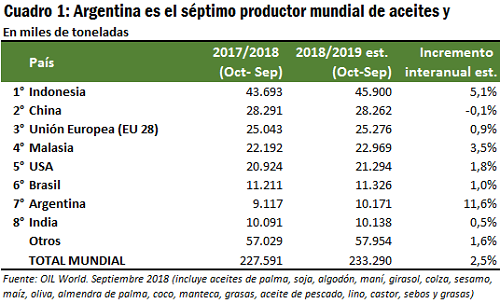

Indicador N°1: Según Oil World, en la campaña 2018/19 Argentina ocuparía el séptimo lugar como productor de aceites y grasas a nivel mundial con 10,1 Mt.

En el ciclo 2017/18 Argentina ocupó el octavo puesto en el ranking de países productores de aceites y grasas, y mejoraría su posición en la próxima campaña. La alemana Oil World estima una producción nacional superior a las 10 millones de toneladas para el ciclo 2018/19 (octubre a septiembre), con la cual superaría a la producción de India. Considerando a los ocho mayores productores de aceites a nivel global, Argentina es el país que registraría el mayor crecimiento productivo esta campaña, con un incremento interanual estimado de 11,6%.

La competitiva posición de Argentina en el mercado mundial de aceites y grasas se debe en gran medida al desarrollo y capacidad de la industria de crushing de semillas oleaginosas que tiene el país, especialmente de poroto de soja que le permite obtener aceite de soja.

La producción de los ocho aceites vegetales principales aumentó más que el consumo en el ciclo 2017/18, y en consecuencia los stocks también crecieron. La diferencia se explica por un incremento de los inventarios de aceite de palma por el lado de la oferta y por un desaceleramiento del aumento del consumo en India, que pasó de crecer 0,6-0,7 Mt en los últimos años a 0,3 Mt en 2017/18, por el lado de la demanda. Respecto de la campaña 2018/19, se espera un menor crecimiento de la producción de aceites vegetales que traerá cierto equilibrio al mercado que primero atravesó tres años de escasez y luego dos años de gran oferta global.

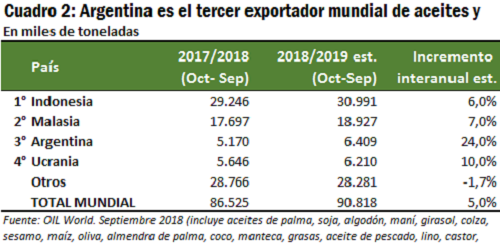

Indicador N°2: En la campaña 2018/19, Argentina recuperaría el tercer lugar como exportador de aceites y grasas a nivel mundial, luego caer al 4to lugar en la campaña anterior.

En la campaña 2018/19 Argentina mejoraría su posición en materia de exportaciones de aceites y grasas respecto del ciclo anterior, colocándose en el 3° puesto, sólo detrás de Indonesia y Malasia. Estas dos naciones asiáticas son las mayores exportadoras del aceite más consumido a nivel mundial: el aceite de palma. Gracias a un incremento interanual estimado del 24%, las exportaciones argentinas superarían a las ucranianas y alcanzarían las 6,4 millones de toneladas en 2018/19, según estimaciones de Oil World.

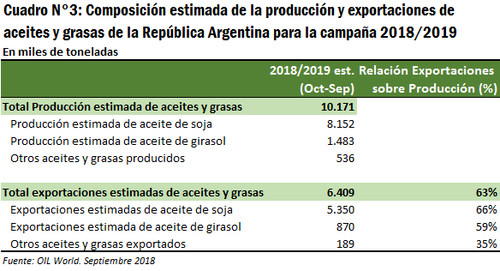

Indicador N°3: en la campaña 2018/19 Argentina produciría 8,1 Mt de aceite de soja (exportaría el 66%) y 1,4 Mt de aceite de girasol (exportaría el 59%).

En materia de producción de grasas y aceites, en la campaña 2018/19 se espera que Argentina llegue a 10,1 millones de toneladas, produciendo 8,1 millones de toneladas de aceite de soja y 1,4 millones de toneladas de aceite de girasol. De esos 10,1 millones de toneladas, se estarían exportando en el ciclo cerca de 6,4 millones, entre ellos, 5,3 Mt de aceite de soja y 870.000 toneladas de aceite de girasol.

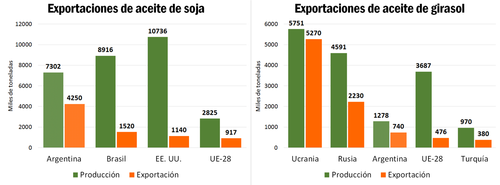

Indicador N°4: Argentina es el primer exportador y el cuarto productor y procesador de aceite de soja. Es también el cuatro productor mundial de aceite de girasol y el tercer exportador. En Agosto del 2018 China volvió a comprarle aceite de soja a Argentina.

Entre los aceites de origen vegetal, el aceite de soja es el de mayor relevancia para la economía argentina dada la escala de su producción y la proporción de sus exportaciones. En la campaña 2017/18 se produjeron 7,3 millones de toneladas de aceite de soja, de las cuales 4,2 fueron despachadas al exterior. Nuestro país ocupa el cuarto puesto en materia de producción y crushing a nivel mundial y es el mayor exportador de aceite de soja.

El principal destino del aceite de soja nacional es India, que en 2017 absorbió el 51% de las exportaciones argentinas y que continuó siendo el principal mercado para el aceite nacional durante el primer semestre de 2018; le siguen Bangladesh (11%), Perú (9%) y Egipto (5%).

China, que es el mayor consumidor de aceite de soja en el mundo, nucleó en 2015 el 10% de las exportaciones argentinas. A partir de 2016, sin embargo, el que había sido el segundo mercado más importante para el aceite de soja nacional, dejó de importarlo como parte de su política de sustitución de exportaciones. Esta medida que, por otra parte, hizo aumentar la demanda china por poroto de soja se sostuvo hasta agosto del corriente año, cuando a consecuencia de la disputa arancelaria con Estados Unidos, China volvió a importar aceite de soja argentino.

La industria nacional de aceite de girasol es la segunda en importancia con una producción que alcanzó los 1,2 millones de toneladas en la campaña 2017/18 y cuyas exportaciones ascendieron a 740.000 toneladas. Argentina es el cuarto productor mundial de aceite de girasol y el tercer exportador. El 18% de las exportaciones argentinas en 2017 tuvieron a India como destino, cuyo abultado nivel de consumo interno lleva a este país a convertirse en el mayor importador de aceite de girasol a nivel mundial.

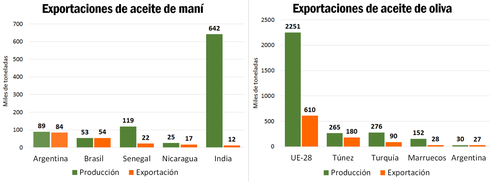

Indicador N°5: Argentina es el primer exportador mundial de aceite de maní y cuarto en aceite de oliva.

A pesar de tratarse de mercados menos voluminosos, vale la pena destacar que Argentina es líder en exportación de aceite de maní (84.000 toneladas en 2017/18) y es el cuarto exportador mundial de aceite de oliva (30.000 toneladas). La oferta argentina de aceite de maní representa el 44% del volumen total comercializado a nivel mundial y, como el resto de los productos derivados del maní argentino, es reconocido mundialmente por su alta calidad. El principal destino de las exportaciones de aceite nacional es el mercado chino, que además concentra el 50% del mercado global de aceite de maní bruto. La provincia argentina productora de maní por excelencia es Córdoba, donde esta actividad regional desarrolló una eficiente cadena que comprende la producción, la industrialización y la exportación de los productos derivados del maní.

El aceite de oliva, por otro lado, es cada vez más utilizado en la gastronomía tanto a nivel mundial como en Argentina. Su producción es característicamente regional y las principales provincias productoras de olivo son Catamarca, La Rioja, Mendoza y San Juan. Para que la actividad sea rentable se necesitó modernizar los procesos del sector alejándose de las prácticas tradicionales, hoy la cosecha se realiza con máquinas aunque la actividad sigue demandando mucha mano de obra para tareas de mantenimiento de los cultivos y repaso de cosecha. Las condiciones agroclimáticas favorables y la estación de producción –opuesta al Hemisferio Norte- representan ventajas competitivas para el producto nacional en un mercado dominado por España e Italia.

Indicador N°6: la geopolítica internacional es el principal condicionante en el mercado de aceite de soja. El menor precio del poroto en Chicago potencia el crushing en Estados Unidos y Europa, mientras que los márgenes se reducen en Argentina.

Durante los últimos años la demanda mundial de aceites vegetales se mantuvo firme, mientras la producción también aumentó sostenidamente. En el ciclo 2017/18, el precio del aceite de palma retrocedió 11 puntos porcentuales debido a la gran producción mundial, a la vez que los precios de los demás aceites vegetales acompañaron esta tendencia bajista. Sin embargo, el precio de los aceites de soja y girasol, comenzaron a recuperarse a partir de octubre. Según lo proyectado por Oil World para la campaña 2018/19 (de octubre a septiembre) el consumo aumentará en una proporción mayor al crecimiento de la producción en la próxima campaña. En consecuencia, es de esperar que el fortalecimiento de la demanda global por aceites vegetales apoyado en el crecimiento continuo en las principales regiones consumidoras y la demanda sostenida del sector del biodiesel dé sustento a los precios en los mercados internacionales.

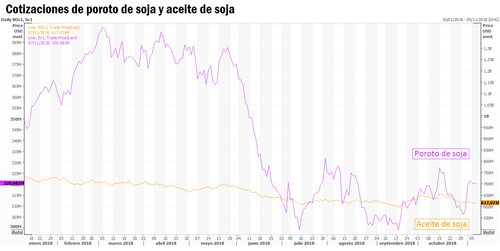

Sin embargo, en el caso particular del mercado de aceite de soja, tienen mayor peso los sucesos políticos que actualmente condicionan el comercio internacional que cuestiones puramente económicas. La disputa arancelaria entre Estados Unidos y China es la principal causa detrás de la gran volatilidad del precio de la soja y sus derivados en el mercado de Chicago.

Luego de que Pekín impusiera aranceles del 25% sobre la soja de Estados Unidos, se cerró el principal mercado para los porotos de soja de aquel país que ahora se dirigen a nuevos destinos como Taiwán, con quien se firmó un acuerdo por el cual el país asiático comprará más poroto de soja estadounidense en los próximos dos años. China, por su parte, reemplaza en la medida de lo posible la soja de Estados Unidos por porotos de soja brasileños y, a su vez, éstos ceden algunos mercados europeos a soja estadounidense. El bajo precio del poroto de soja estadounidense, principal productor a nivel mundial, vuelve a la soja de éste país más competitivo, tanto para Europa como en el propio continente americano. Su país vecino, Canadá, actualmente exporta los porotos de soja que produce a China ante los mejores precios al tiempo que importa poroto de Estados Unidos para suplir su demanda interna. Estos nuevos destinos de exportación para la soja estadounidense, sin embargo, no logran contrarrestar la retirada de la demanda china y los futuros de soja en Chicago pierden terreno.

El retroceso del precio del poroto en Chicago, se asocia a la introducción de aranceles por parte de China a la soja estadounidense. Como puede observarse en el gráfico, la caída del poroto fue más marcada que la variación en el precio del aceite de soja. Además, debe tenerse en cuenta que el USDA prevé una cosecha récord para Estados Unidos este ciclo que agrega presión sobre los precios de la oleaginosa. En este contexto, Washington ha decidido compensar a la producción de granos con subsidios de US$ 4.696 millones, de los cuales US$ 3.629 millones se destinarán a la soja. Sin embargo, según lo informó el Departamento de Agricultura de Estados Unidos los agricultores de este país reducirían el área sembrada de soja en un 7,3% la próxima campaña, al tiempo que aumentaría la producción de trigo en un 7% y de maíz en un 3,3.

El conjunto de estas medidas potencia a la industria del crushing estadounidense cuyos márgenes se incrementan impulsando la producción de biodiesel en este país y conduciendo a una sobreproducción de la molienda local. Por otro lado Europa, que en los últimos 10 años aumentó su nivel de crushing de soja en un 28% según datos del USDA, importa poroto estadounidense a bajo precio y lo procesa en una industria que además está subsidiada. Gracias a esto, el viejo continente se ha vuelto más competitivo en la producción de aceite de soja y hasta ha logrado desplazar partidas de aceite de soja argentino que llegaban a la India.

Indicador N°7: La producción de aceites y grasas en Argentina se recuperaría en el ciclo 2018/19 (oct-sep) según Oil World, impulsadas por el retorno de las exportaciones a China.

En 2017/18 la producción argentina de aceites y grasas cayó por primera vez en cinco campañas y quedó por debajo de la producción brasileña por primera vez en dos años. Esto se explica, en gran medida, por la caída en el crushing de soja que no ocurría desde la campaña 2012/13. La disminución del procesamiento de la oleaginosa fue consecuencia del bajo volumen cosechado esta campaña luego de que adversidades climáticas afectaran principalmente a los cultivos de soja y maíz. Se suma a la baja producción la implementación de nuevas medidas arancelarias (derechos de exportación) que, junto al contexto comercial internacional, potenciaron la competitividad del poroto de soja.

Según proyecciones de Oil World, la producción de aceites y grasas en Argentina se recuperaría en el ciclo 2018/19 –octubre 2018 a septiembre 2019- y para ello contará con el importante impulso que representa el retorno de las exportaciones a China a partir del mes de agosto de 2018. En dicho mes, Argentina despachó 32.000 toneladas de aceite de soja al gigante asiático y 57.000 toneladas en septiembre. De esta forma, en septiembre, las exportaciones nacionales de este producto a China superaron las ventas del aceite por parte de Brasil al gigante asiático en el mismo mes.