2021/22: ¿Qué se viene en los mercados mundiales de commodities agrícolas?

Preparados, listos, ya: 2021/22 en Estados Unidos

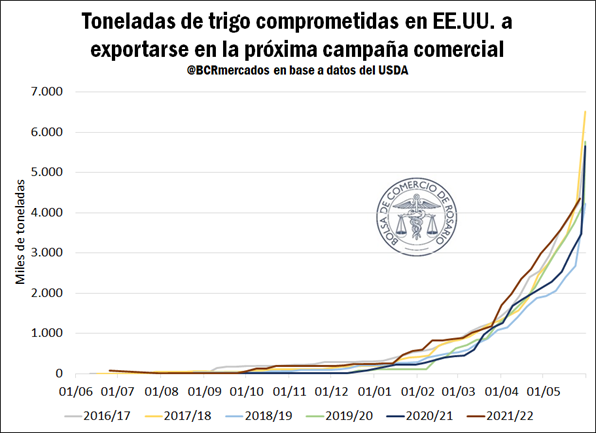

Junio dio comienzo a un nuevo año comercial para el trigo en los Estados Unidos. En este sentido, previo al inicio de la campaña 2021/22 se venía observando un buen nivel de comercialización tanto interna como externa en los Estados Unidos.

Así, la nueva campaña inicia con más de 4,3 Mt de trigo 2021/22 ya comprometido para la exportación. Este tonelaje de compromisos externos se encuentra por encima de los volúmenes registrado para el trigo nuevo la campaña pasada, aunque por debajo del promedio de los últimos 5 años, en vista de los buenos niveles de compromiso de exportaciones que revistieron las campañas estadounidenses 19/20 y 17/18. No se descarta que este año la incertidumbre climática haya sido un factor de peso a la hora de analizar esta cautela a la hora de comprometer exportaciones.

En este sentido, la ausencia de lluvias fue muy provechosa para el avance de la siembra del cereal tanto de invierno como de primavera en Estados Unidos. Gracias a esto, hoy se advierten altos niveles de emergencia de los lotes que, se espera, actualmente superen el 90% del total en ambas variedades. El trigo de invierno, sembrado durante el otoño del hemisferio norte (sep/oct), comenzó esta semana su cosecha y la proporción de lotes en condición Bueno+Excelente va en aumento y ya está en torno al 50%, apenas un punto debajo de la campaña anterior. No obstante, el clima seco de las últimas semanas parece estar impactando sobre el trigo de primavera, cuya condición B+E alcanza a apenas el 38% de los lotes, muy lejos del 82% de la campaña anterior. La menor condición relativa del trigo de primavera explica, en parte, la cautela en las ventas externas del trigo.

Asimismo, el último Informe de Oferta y Demanda Agrícola Mundial (WASDE-USDA), mostró hojas de balance de trigo sin demasiados cambios en junio, más allá de leves caídas en los stocks estadounidenses y bajas en los stocks mundiales. En este marco, los saldos dispares que se vienen observando en el mercado de Chicago son parte de esta cautela con la que se posicionan los distintos actores en este marco de incertidumbre. La atención del mercado esta puesta, en consecuencia, en la evolución de la producción del hemisferio norte que se hará efectiva en las próximas semanas.

Por otra parte, las ventas externas de la ya finalizada campaña 2020/21 totalizaron cerca de 25,6 Mt, por debajo de cualquier volumen vendido en las últimas cuatro campañas, que exhiben un promedio de 34,3 Mt para esta altura del año.

Apuntando hacia arriba: qué esperar del maíz a nivel mundial

Estados Unidos, Ucrania y Brasil fueron los grandes responsables del alza global en la producción de maíz 2020/21, que creció cerca de 6 Mt. No obstante, las exportaciones de la potencia norteamericana y el país europeo, sólo a China, crecieron 23 Mt en la campaña, de acuerdo con Refinitiv. En este marco, es evidente que el alza productiva no ha cubierto completamente la robusta demanda china, lo que ha colaborado con fuerza en el alza de precios que se viene observando en la campaña.

Para la próxima campaña 2021/22, ya se esperan subas en torno al 5,6% en la producción global del grano amarillo. Si bien este repunte espera recomponer los stocks globales, el USDA viene recortando las optimistas previsiones de existencias mundiales, lo que puede servir de base a los precios internacionales.

En el último Informe de Oferta y Demanda Agrícola Mundial (WASDE) USDA estima que, si bien la escasez de lluvias reducirá los rindes en Brasil, la merma estará compensada por el mayor área sembrada con el grano amarillo.

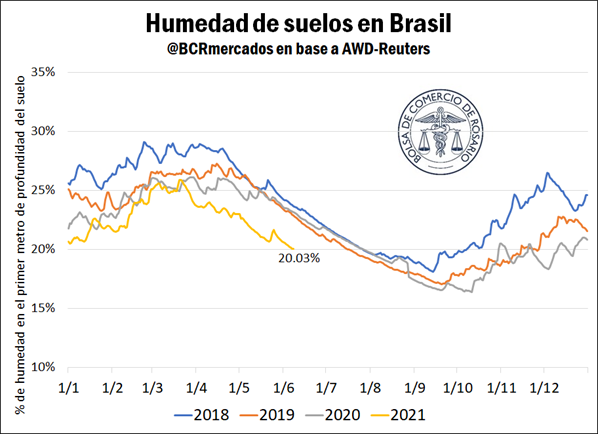

En este marco, el rinde final del maíz de segunda en Brasil se perfila determinante en función de la humedad de suelos, que se encuentra en valores muy por debajo de los últimos años. Actualmente los niveles de humedad de suelos de Brasil se ubican en torno al 20%, medido como el porcentaje de humedad en el primer metro de suelo. Este valor está debajo del promedio de las últimas campañas, superior al 23%. La zona del Mato Grosso do Sul, estado brasilero fronterizo al Paraguay, es una de las regiones más afectadas. Allí la humedad se ubica apenas en el 16%, frente a un promedio histórico del 21% para la región.

Se apuntalan los stocks de soja, aunque en Estados Unidos siguen lejos de los valores óptimos

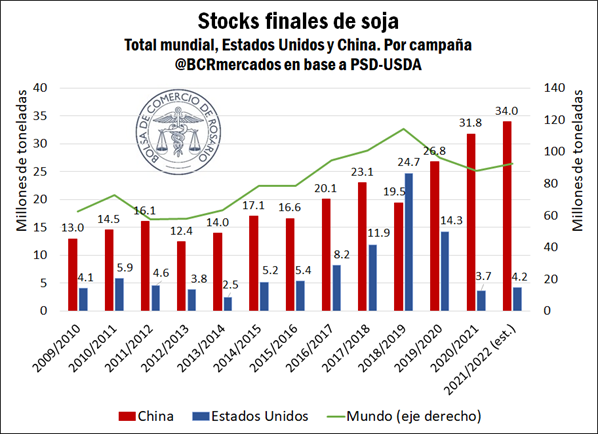

Las tensiones comerciales entre Estados Unidos y China afectaron principalmente la comercialización de soja 2018/19. Sin embargo, las secuelas de estas fricciones entre el entonces principal exportador de poroto de soja del mundo y el mayor comprador de este commodity, se materializaron en una caída de los robustos stocks de China y niveles de stocks récord en los Estados Unidos, deprimiendo los precios internacionales.

Desde entonces, la recomposición ha sido muy provechosa para los mercados estadounidenses, que han llevado la comercialización de soja a China a máximos históricos. No obstante, el nivel de stocks cayó fuertemente y llegó a mínimos de más de 7 años. En este sentido, de acuerdo con el último informe WASDE, no se espera para la campaña venidera 2021/22 una fuerte recomposición de stocks en Estados Unidos, sino más bien un repunte tenue, pasando de 3,7 a 4,2 Mt. En un marco de fuerte demanda china, este reducido nivel de almacenamiento estadounidense puede oficiar como uno de los sostenes para los precios internacionales.

No obstante, las exportaciones de soja estadounidense podrían perder competitividad en el futuro a partir de insipientes presiones inflacionarias. Al mismo tiempo, la mejora de rindes consolidaría nuevamente a Brasil como el líder mundial en exportaciones de soja, lo que puede jugar como factor bajista para el corto y mediano plazo.

Oferta y Demanda proyectada

Índice de contenidos

- Ranking de exportación de empresas agroindustriales según ventas en la campaña 2019/20

- Consumo de gasoil en las cadenas de granos en la 2020/2021: 2.050 millones de litros

- Trigo, maíz y soja: indicadores clave de cada mercado

- Precios internacionales en alza en carne vacuna

- Los impuestos de cada hectárea de trigo-soja 21/22 representarían más de la mitad del margen neto en zona núcleo

- En los primeros 5 meses del 2021 los principales sectores de la agroindustria aportaron divisas por US$ 13.300 millones