USDA sacudió al mercado mundial y, ¿altera los planes para la gruesa?

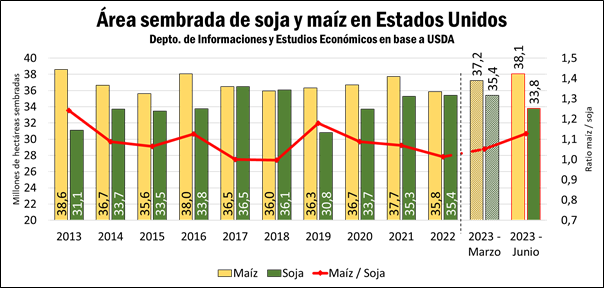

El viernes último, el Departamento de Agricultura de los Estados Unidos sorprendió al mercado con la publicación de su reporte Acreage, en el que informó un área sembrada de soja muy por debajo de lo esperado por los analistas y un imprevisto incremento en el área de maíz en EE.UU. En el mismo, informó las siembras de soja en 33,8 millones de hectáreas, 1,6 M ha por debajo de lo que había estimado en el informe de marzo (-5%). Así, el área sembrada de soja en los Estados Unidos caería por primera vez en cuatro campañas. Gran parte de esta área fue destinada a la siembra de maíz, que gana 0,8 M ha con respecto a la proyección de siembra publicada en marzo y un 6% en relación con el año anterior, alcanzando la mayor área sembrada en los últimos 10 años con 38,1 M ha. La relación de área maíz/soja sube así hasta niveles máximos desde la 2019/20.

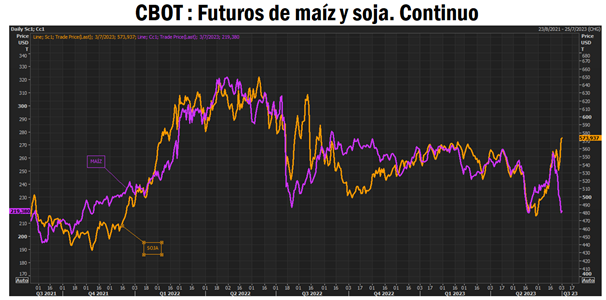

En el mercado de Chicago se sintió como un cimbronazo, catapultando los precios de la soja más de US$ 30/t en tan solo dos ruedas (+5%), ante las previsiones de una hoja de balance de soja 2023/24 más ajustada para los Estados Unidos. Al mismo tiempo, precipitó una corrección bajista cercana al 7% para los contratos de maíz, enviándolos a mínimos desde principios de 2021. De mantenerse los rendimientos esperados por el USDA en su informe de junio, con esta nueva área, la producción de maíz estadounidense se acercaría al impresionante número de 400 millones de toneladas. Esto, sumado al escaso dinamismo que viene mostrando la demanda del cereal estadounidense, dibuja un panorama bastante holgado en el mediano plazo.

No sería raro que en su informe WASDE del mes de julio, USDA retoque las estimaciones de rendimiento para soja y maíz en EE.UU. debido a la deteriorada condición en la que se desarrollan los cultivos en el país del norte. De hecho, la condición de los cultivos de maíz al domingo último era todavía la peor para este momento del año desde 1988.

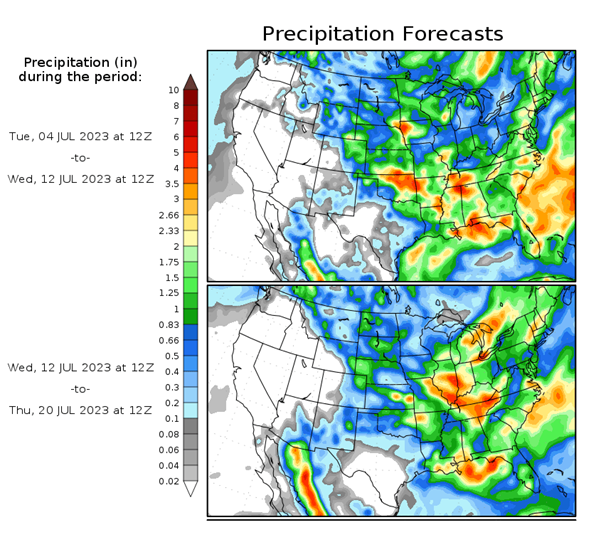

Las lluvias de la última semana han sido un gran alivio para el Cinturón Maicero de los Estados Unidos y, en conjunto con las precipitaciones anunciadas para la semana entrante, dejarán entre 50 y 150 milímetros para prácticamente la totalidad del Medio Oeste norteamericano. Esto le quita el soporte de corto plazo que venía recuperando el precio de los granos gruesos desde principios de junio, sobre la base de un posible deterioro más alevoso en las condiciones de los cultivos implantados.

Ahora, ¿cuáles fueron los efectos de esta reconfiguración de la oferta del norte en nuestro mercado?

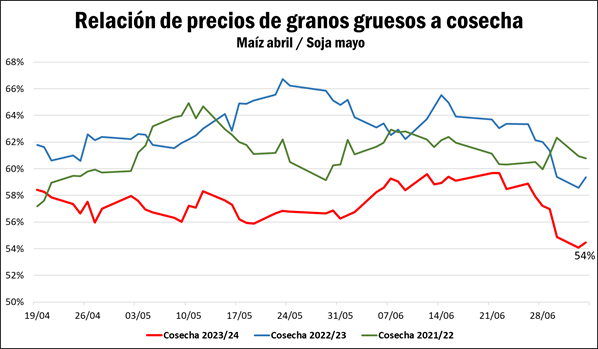

En el mercado local de granos pudimos ver dos tendencias diferentes. Por un lado, en el segmento disponible y en las posiciones diferidas de la presente campaña, el mercado no pareció anoticiarse de las subas de la soja en Chicago. Por el lado de los precios de la gruesa 2023/24, las noticias desde los Estados Unidos afectaron notablemente las relaciones de precios entre los granos, y castigaron aún más a la relación maíz/soja. Esta última relación ya venía evolucionando por debajo de las últimas campañas, mostrando mayor incentivo del mercado para apostar por la oleaginosa en un momento clave para la definición de estrategias para la nueva cosecha.

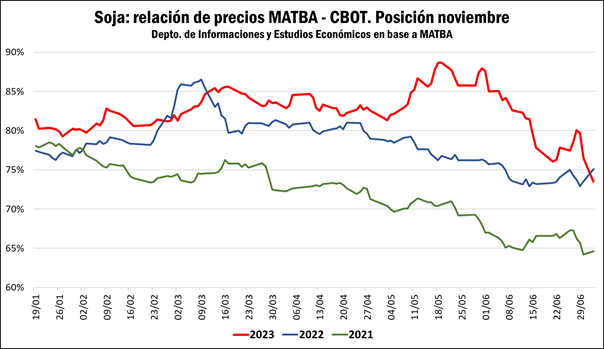

En cuanto a los precios de la soja 2022/23, hay que advertir que el mercado todavía opera con anabólicos luego del Programa de Incremento Exportador y la escasa oferta para lo que queda de la campaña venía manteniendo los precios internos en niveles elevados en relación con los precios en CBOT. Hacia principios de junio, la posición noviembre en el mercado Matba-Rofex operaba prácticamente a un 90% de paridad con su equivalente del mercado CBOT, sumamente alto en términos históricos; es que la poca cosecha que resta por comercializar en nuestro país, sumado a las distorsiones del PIE III, y a las previsiones de una gran cosecha para los Estados Unidos, ha alterado esta relación de precios.

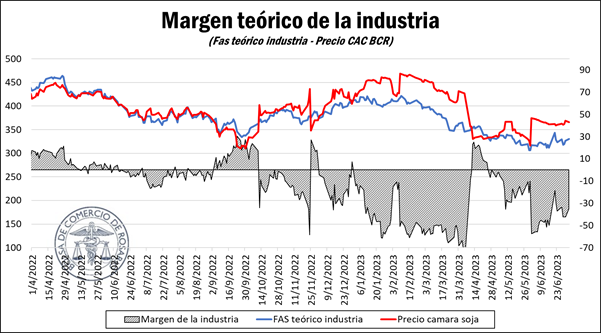

La convalidación de precios superiores para la soja disponible continúa, a su vez, limitada por la capacidad de pago de la industria exportadora local. Las subas que operaron en el mercado de Chicago no tuvieron el mismo impacto en los precios FOB de nuestros productos de exportación, que mejoraron marginalmente a comienzos de la semana. Es necesario tener en cuenta que la industria continúa exhibiendo un importante margen negativo en la compra de soja, situación que se ha venido manteniendo desde el inicio de la campaña y se ha profundizado luego del fin del PIE.

Distinto fue, como mencionábamos, el impacto de las novedades en las posiciones de la nueva cosecha. Las posiciones de soja para entrega a partir de mayo del 2024 subieron de precio acompañando las subas en Chicago, aunque en menor cuantía, con el maíz acompañando las bajas. Esto debilitó aún más la posición del maíz frente a la soja de cara a la nueva cosecha gruesa, posición de precios que ya venía evolucionando bastante por debajo de las campañas pasadas.

Si bien esto no es un indicador de rentabilidad ni define per se las estrategias de los productores de cara a la nueva gruesa, no deja de llamar la atención por el momento en que se observa. Si bien existe la intención inicial de apostar al maíz, más en los campos donde no se pudo sembrar trigo y puede encararse la siembra de un maíz temprano, todavía se necesitan lluvias que recarguen el perfil para encarar la gruesa. Para aquellos que estén complicados de agua, y con el stress financiero de una campaña fallida, esta relación de precios en favor de la soja puede terminar de disuadir al productor para apostar a la oleaginosa.

Oferta y Demanda proyectada

Índice de contenidos

- La recaudación del Estado en D.E.X. cayó un 50% en dólares en el primer semestre del año, aún a pesar del PIE III

- Panorama del gas en Argentina: retos y oportunidades

- Sigue la sequía de negocios: el volumen de trigo comercializado es el más bajo en al menos siete años

- Legumbres, un complejo golpeado por la sequía, pero con gran proyección

- Zafra de terneros: Una oferta que comienza a disolverse a media que los campos recuperan receptividad