Soja 2020/21: Panorama mundial para la oleaginosa y sus productos derivados

En el último informe de Oferta y Demanda Mundial (WASDE) publicado por el Departamento de Agricultura de los Estados Unidos (USDA), la entidad ajustó la producción global de soja 2020/21, pasando de 368,5 Mt a 362,6 Mt. No obstante esta reducción, de confirmarse este volumen, el mundo alcanzaría un récord histórico en producción de soja superando el volumen logrado en la campaña 2018/19 (361,1 Mt). Por el lado de la demanda, se prevé que el uso global también alcance un máximo histórico esta campaña, excediendo a la producción mundial consecuencia de una robusta demanda por parte de China que resultará en una reducción de stocks finales a nivel mundial.

En esta coyuntura global prevista con máximos históricos en producción y consumo, y con baja de stocks mundiales al final de la campaña, Estados Unidos se encamina a lograr volúmenes de exportación récord para la soja. El USDA anticipa un crecimiento del 31% en las exportaciones de poroto de soja estadounidense en 2020/21 respecto de los despachos en 2019/20. Las exportaciones de Estados Unidos se aproximarían a 60 Mt, totalizando más de un tercio de las exportaciones globales del poroto. Con la soja se da un proceso similar que con el maíz, observándose bajas de stocks y alza de precios globales ante una creciente demanda mundial.

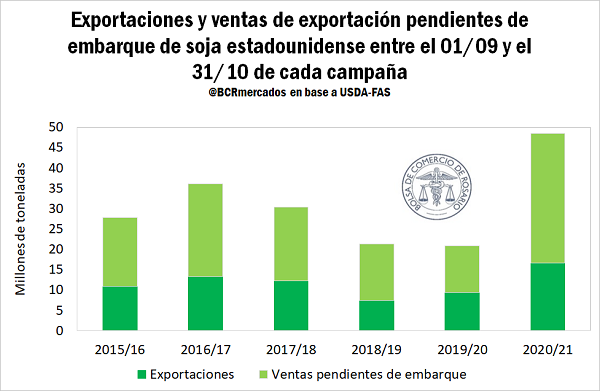

Desde el 1ro de septiembre, fecha del comienzo de la campaña de soja en el país norteamericano, al 31 de octubre, las exportaciones estadounidenses totalizaron 16,6Mt, su valor más elevado para las ultimas 5 campañas a igual fecha. Sin embargo, considerando las ventas para la exportación, es decir, aquellas operaciones donde ya se ha acordado el intercambio pero aún no ha sido efectivamente embarcado, el salto es aún mayor, ya que se registraron ventas por 31,8Mt, casi triplicando los 11,5Mt que se llevaban registradas el año pasado en el mismo lapso de tiempo.

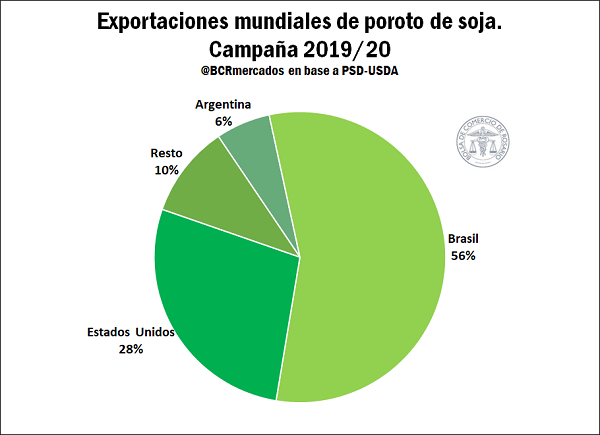

Por su parte, Brasil, confirma su formidable crecimiento en el mercado del poroto de soja. Si bien el USDA estima que el gigante sudamericano exporte un 8% menos en 2020/21 (85,0 Mt) respecto de 2019/20 (92,2 Mt), Brasil ha duplicado sus exportaciones de poroto de soja en los últimos 8 años, convirtiéndose en el principal originador a escala global. No debe perderse de vista que hace 10 años Brasil representaba un 33% de las exportaciones globales, frente al 45% de participación estadounidense. Hoy supera el 56%, frente a una participación estadounidense reducida al 28%.

El panorama productivo actual en Brasil augura una buena campaña, aún a pesar de la sequía. Se esperan récords de producción no sólo de soja (133,0 Mt), sino también de sus derivados industriales: harina (35,2 Mt) y aceite (8,7 Mt). A pesar del gran salto productivo y comercial de Brasil en los últimos períodos, el aumento de su demanda interna llevó al país a importar, luego de 5 años, soja estadounidense por 30.000 t.

De acuerdo con ABIOVE (Asociación Brasileña de la Industria de Aceites Vegetales) se espera para este año la importación de cerca de un millón de toneladas de poroto de soja, un máximo histórico. Asimismo, se proyectan para 2021 importaciones adicionales por medio millón de toneladas. Además, Brasil importaría cerca de 400 mil toneladas de aceite de soja entre este año y el próximo. En este sentido, en los últimos días se registraron ventas de aceite de soja argentino por 60.000 t al país vecino, lo que representa la operación de mayor volumen por parte de compradores brasileños. Así, en lo que va del año, las exportaciones argentinas de aceite con destino Brasil totalizan 114.000 t, cuadruplicando lo ocurrido en todo 2019, cuando se exportaron 28.000 t.

Para el caso de la soja, durante los primeros nueve meses de 2020, las exportaciones brasileñas se triplicaron en comparación a igual período del año anterior, alcanzando los 52,8 Mt, destacándose China como su principal destino con un 73% de participación de mercado. Esto produjo una escasez para el procesamiento doméstico, elevando los precios a niveles históricos tanto del poroto como de los subproductos.

Por otro lado, la fluctuante trayectoria de Argentina respecto del poroto de soja muestra para la campaña 2020/21 un pronóstico exportador de 7 Mt, frente a las casi 10 Mt de 2019/20, denotando una caída del 30%. Distintas son las perspectivas para la harina y el aceite de soja argentinos.

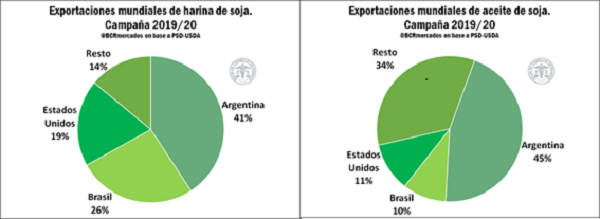

En el caso de la harina de soja, el USDA anticipa una leve recuperación en la producción local durante el ciclo 2020/21 del 3%. El volumen de harina obtenido pasaría de 29,8 Mt en 2019/20 a 30,7 Mt en la próxima campaña. Además, de cara al ciclo comercial 2020/21 se prevé que Argentina experimente un pequeño crecimiento de sus exportaciones de harina, aún en un contexto de menores exportaciones mundiales del producto viéndose beneficiada por mermas en los despachos de harina de soja de Estados Unidos y Brasil. La exportación de harina de Estados Unidos, si bien ha subido un 50% respecto a la campaña 2010/11, se mantiene relativamente estable en las últimas cuatro campañas. Además, no representa ni la mitad de las exportaciones argentinas. Para el caso de Brasil, también puede observarse un relativo estancamiento en las últimas cuatro campañas, con valores en torno a las 16 Mt.

Para el aceite de soja, el panorama es más alentador en lo que respecta a Argentina. Con una suba de las exportaciones de 2,5% en la campaña 2019/20, luego de un importante salto en 2018/19, se proyecta una continuidad del sendero de crecimiento en 2020/21, con una suba del 4%. En sentido contrario, se espera que Estados Unidos reduzca el volumen exportado de este subproducto. Asimismo, Brasil proyecta tenues subas en sus exportaciones que no representarían cambios importantes en su cuota de mercado.

Sin embargo, haciendo foco en los cambios que presentó el informe mensual de Oferta y Demanda Mundial del USDA publicado en noviembre respecto del de octubre, se detectan recortes en ambos segmentos. En su más reciente estimación, el Departamento de Agricultura de EE.UU. redujo las exportaciones argentinas de aceite y harina de soja 2020/21 en 200.00 t y 1,5 Mt, respectivamente, si se comparas estas cifras con las publicadas en octubre.

Desempeño de los principales complejos exportadores de soja y productos derivados

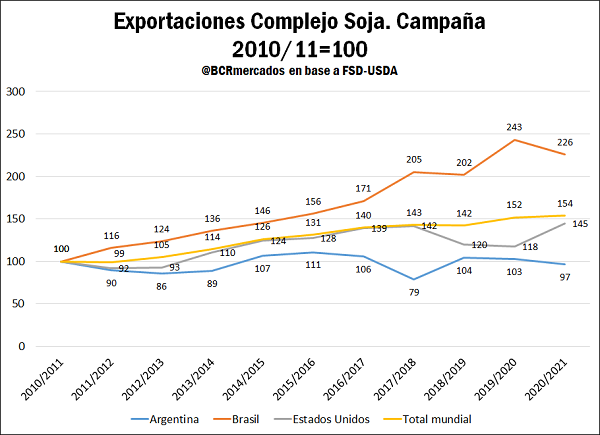

Si se considera el complejo soja en su conjunto y se lo mide en términos de volúmenes exportados, partiendo de la campaña 2010/11 se identifican desempeños muy dispares entre los principales países proveedores: Brasil, Estados Unidos y Argentina. El panorama de la última década ha sido muy beneficioso para Brasil, que sostuvo un ritmo de crecimiento muy superior a la media mundial. Las exportaciones del complejo soja estadounidense, por su parte, también exhiben una tendencia positiva aunque levemente por debajo del promedio mundial en el período considerado. Finalmente, el desempeño de Argentina se mantiene relativamente estable a lo largo de las últimas 10 campañas, oscilando por debajo de la media mundial. La gran capacidad industrial instalada en nuestro país puede servir de base para un crecimiento de las exportaciones argentinas del complejo soja en el futuro.

En lo que respecta a los precios FOB de los tres países líderes del mercado, el promedio para octubre del poroto de soja en Argentina y en EE.UU. fue de US$ 447/t, es decir, US$ 37/t y US$ 33/t por encima del FOB septiembre, respectivamente. Para Brasil, el promedio del precio FOB en octubre fue de US$ 484/t, evidenciando así la situación de escasez mencionada anteriormente. Lo mismo se observa con los precios FOB promedio en octubre del aceite de soja, que en Argentina y EE.UU. se ubicaron en US$ 821/t y US$ 820/t respectivamente, y en Brasil US$ 899/t.

Maíz: panorama exportador mundial de cara a la campaña 2020/21

Las últimas estimaciones mensuales del USDA en noviembre exhibieron un recorte de 14,2 Mt (1%) en la producción mundial de maíz esperada en la campaña 2020/21, que se ubicaría en 1.144,6 Mt. Esta revisión a la baja dio sustento a los precios del maíz en Chicago luego del informe. Si bien la producción de Argentina (50 Mt) y Brasil (110 Mt) no sufrieron modificaciones respecto de los números del mes pasado, USDA sí recortó la producción esperada para los Estados Unidos. Se espera entonces que los farmers estadounidenses cosechen en 2020/21 368,5 Mt, 5,5 Mt menos que la estimación de octubre. Sin embargo, aún con esta última corrección que fue más abultada de lo esperado por el mercado, la cosecha estadounidense estimada sería un 7% mayor a en 2019/20. En el agregado mundial, la robusta demanda externa se estima provocará una caída en los stocks finales globales.

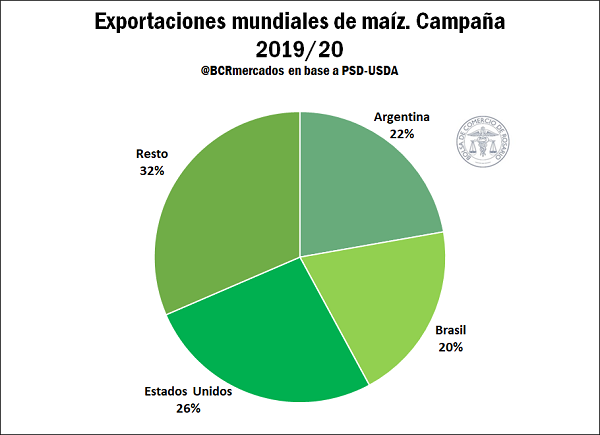

En línea con esto, la estimación de exportaciones globales de maíz 2020/21 es de casi 171 Mt, lo que consolida el incremento mundial del comercio de maíz que en la última década ha duplicado su volumen. Tomando como base la campaña 2010/11, Brasil muestra el mayor crecimiento en las últimas 10 campañas, creciendo sus exportaciones un 364%. Detrás está Argentina, que duplica sus exportaciones y finalmente Estados Unidos, creciendo un 45%. La campaña 2019/20 tuvo a Estados Unidos como el mayor despachante de maíz (45,1 Mt), con Brasil (39,0 Mt) y Argentina (34,0 Mt) completando el podio, y muy cerca de los volúmenes estadounidenses.

Mercado local: avance de siembra de granos gruesos en Argentina

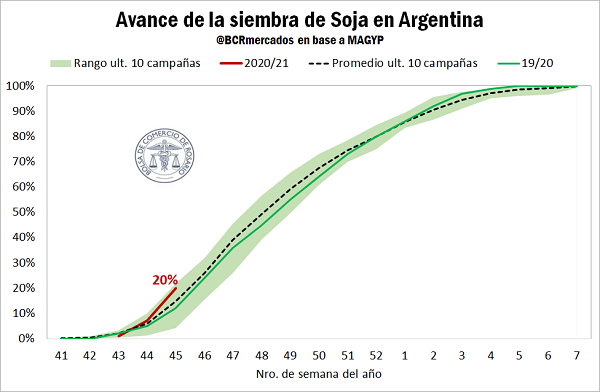

Durante la última semana se ha registrado un importante avance en la siembra de soja 2020/21 en los campos argentinos. Actualmente ya se ha implantado el 20% del área objetivo, por encima del 12% registrado en la misma semana de la campaña anterior, también por encima del promedio de los últimos 10 años, y solamente superado por la campaña 10/11.

En la zona núcleo en particular se ha sembrado la mayor cantidad de hectáreas hasta la fecha, dado que tanto en Córdoba, Buenos Aires y Santa Fe es donde se registra un mayor avance en la implantación. En Santa Fe, se registró un aumento de 20 puntos porcentuales respecto del área sembrada la semana anterior, duplicando así lo implantado a esta altura hace un año atrás, gracias al impulso del avance en la siembra en las delegaciones del centro-sur provincial.

Oferta y Demanda proyectada

Índice de contenidos

- Golpeada por la crisis del mercado energético, la producción de biodiesel en Argentina cae a un mínimo en 10 años

- Proyecciones de oferta y demanda para el biodiesel en Argentina

- Comienza a ingresar la cosecha de trigo 2020/21 a los puertos del Gran Rosario

- Nivel de extracción: intenciones claras con variables incontrolables