Se terminó el Acuerdo de Granos del Mar Negro... ¿definitivamente? ¿y ahora qué?

Esta semana se cumple un año del inicio del Acuerdo de Granos del Mar Negro, aniversario que coincide con la retirada de Rusia de esta iniciativa para la exportación de la cosecha ucraniana. Sumado a ello, autoridades ucranianas reportaron la ocurrencia de ataques rusos sobre la infraestructura del puerto de Odessa, lo que no hace más que amplificar la incertidumbre del contexto.

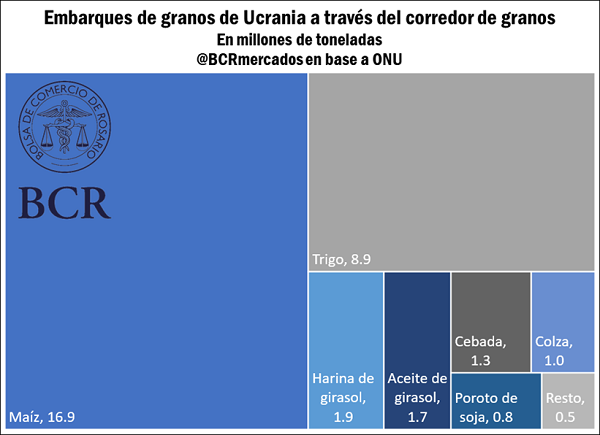

Con el corredor de granos seguro en funcionamiento, en los últimos 365 días se exportaron más de 32 millones de toneladas de granos desde los puertos ucranianos, de los cuales la mitad (51%) corresponde a maíz y 27% a trigo. Naturalmente, el primer y principal impacto en precios internacionales se debe buscar en estos dos cultivos.

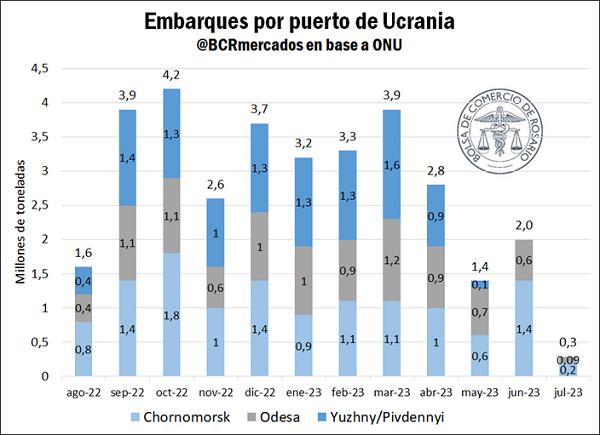

Más allá de este retiro, cabe destacar que las últimas renovaciones implicaban cada vez menos tiempo de extensión, pasando de 120 a 60 días de vigencia con cada actualización del acuerdo. Para peor, cada renovación se hacía sobre el filo del cierre del anterior, alimentando la incertidumbre. En este marco, el volumen embarcado en los últimos meses ya de por sí mostraba una tendencia hacia abajo.

Cuando Ucrania vio sus puertos del Mar Negro bloqueados tras la invasión de Rusia en febrero del año pasado, encontró rutas alternativas para la comercialización a través de la Unión Europea, principalmente Moldavia. Durante 2022, las exportaciones a través de Moldavia sumaron 8,6 Mt, mientras que durante el primer semestre de este año llegaron a 12,1 Mt. Otras rutas se hallaron a través de Polonia, Rumania, Hungría y Eslovaquia. Sin embargo, las grandes cantidades de cereal ucraniano se comercializaban a precios menores que aquellos que se producían en la Unión. Esto perjudicó los precios y las ventas de los agricultores locales, quienes exigieron a la UE el uso de instrumentos regulatorios para limitar la cantidad de granos proveniente de Ucrania. Se buscaba limitar la importación y, a la vez, evitar bajas en los precios de comercialización.

Sin embargo, estos volúmenes no se comparan con los 32 Mt de granos que se exportaron por el corredor en el último año. De no retomarse el acuerdo con Rusia y de ver sus exportaciones limitadas a través del Mar Negro, Ucrania se enfrentaría a un grave problema de comercialización de sus granos de exportación por vía terrestre, lo cual afectaría el abastecimiento de sus productos a nivel internacional. También afectaría a Ucrania en su frente interno puesto que los silos con el grano que no podrá exportarse deben empezar a liberarse para el ingreso de la nueva cosecha.

Su potencial impacto sobre Argentina

Con la cosecha de maíz superando el 70% de la superficie objetivo, aún resta ponerle precio a más de 17 Mt del cereal. Más aún, de este total cerca de 12 Mt de maíz 2022/23 no han sido comercializadas. No quedan dudas que una potencial interrupción de embarques de maíz desde Ucrania es un factor alcista para los precios.

Es cierto que hay expectativas de que las exportaciones ucranianas de maíz representen el 10% del comercio mundial maicero en la próxima campaña. No obstante, además de la robusta cosecha maicera del Brasil, en Estados Unidos comenzó a llover en algunas zonas productivas y el mercado climático todavía no está cerrado. Por lo tanto, la condición de cultivos en el país norteamericano no debe descartarse como factor para aminorar el impacto de la situación del Mar Negro sobre los precios.

En un informe reciente del Informativo Semanal de la BCR se daba cuenta del cambio de tendencia en los precios internacionales de los aceites vegetales. Luego de más de un año de sostenido declive de los precios de exportación, los aceites podrían comenzar un camino alcista en los próximos meses, de acuerdo con proyecciones de Oil World. El fin del acuerdo podría colaborar en impulsar aún más los precios. En el último año se exportaron más de 1,7 Mt de aceite de girasol a través del corredor de granos del Mar Negro, lo que representa cerca del 12% del comercio global de este aceite.

Por otra parte, aún es prematuro para estimar un impacto sobre la potencial comercialización de trigo y girasol 2023/24, dos productos fundamentales de la canasta exportadora argentina en las que Rusia y Ucrania tienen un peso sustancial. El girasol todavía muestra escasa comercialización interna, mientras que el trigo apenas supera las 0,6 Mt de negocios internos 2023/24, cuando el año pasado sobrepasaba las 4,8 Mt y el promedio de los últimos cinco años se ubica en 3,5 Mt. Debemos descontar cuanto trigo 2023/24 se podrá vender con una potencial mejora de precios, en tanto una parte de la producción deberá ser exportada para cumplir con la prórroga de embarques del trigo 2022/23.

Por otra parte, no debemos dejar de lado el potencial impacto de este recrudecimiento del conflicto sobre las cuentas energéticas argentinas. El año pasado Argentina realizó importaciones de gas por más de US$ 4.259 millones. Más allá de que el grueso del Gas Natural Licuado (GNL) ya fue adquirido y tiene precio fijo, el impacto también podría sentirse en importaciones de gas natural en estado gaseoso.

Más aún, no hay que dejar de lado que las importaciones de fertilizantes muestran caídas de más de dos dígitos en la primera mitad del 2023. La urea se encuentra un 42% por debajo del año pasado y el MAP (fosfato monoamónico) un 40% detrás del mismo período de 2022. En este sentido, no debe perderse de vista que una potencial suba de precios de estas importaciones podría limitar o anular cualquier mejora en los precios internacionales de la canasta exportadora nacional.

Oferta y Demanda proyectada

Índice de contenidos

- Sólo en el primer semestre, las importaciones de soja se acercaron al récord anual

- Entre diciembre y mayo se embarcó el segundo volumen de trigo más bajo desde 1988

- Proyecciones 2023/24 de mejores precios de aceites y presión bajista para harinas

- El comercio entre Argentina e India rompió récords por quinto año consecutivo

- Fuerte caída de reservas en el primer semestre del año

- Cambio de escenario: La balanza comienza a inclinarse a favor de la invernada