Proyecciones 2023/24 de mejores precios de aceites y presión bajista para harinas

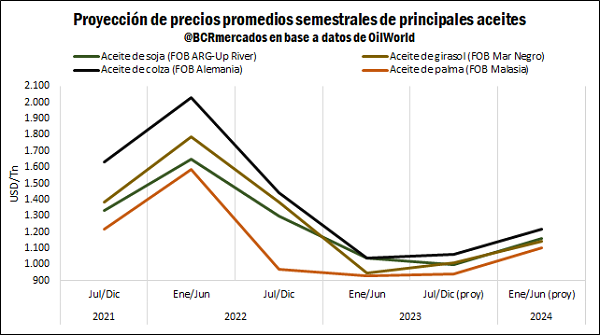

Siguiendo las expectativas de Oil World en base a las hojas de balance de oferta y demanda proyectados para el año comercial 2023/24, se estima una tendencia alcista para los precios promedio semestrales de los aceites vegetales en términos generales.

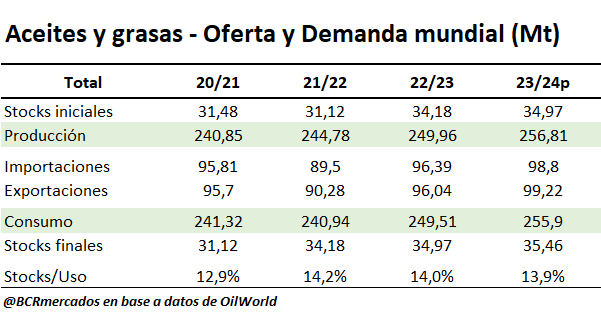

La producción mundial de aceites y grasas 2023/24 se proyecta en 256,81 Mt (↑2,74%), mientras que el consumo se estima en 255,9 Mt (↑2,56%). Por otro lado, la ratio stock/uso caería levemente hasta 13,9% debido al crecimiento de los stocks iniciales. No obstante, se mantienen los riesgos de que la proyección de producción caiga de los niveles actuales debido a posibles problemas climáticos. Los precios de los aceites vegetales han estado buscando un piso de mercado en las últimas semanas, aparentemente sin incorporar por el momento las incertidumbres significativas que rodean los suministros en 2023/24. Sin embargo, la reciente firmeza de los precios del aceite de soja en relación con la harina de soja puede ser un indicador de las tendencias de precios que probablemente dominen el próximo año comercial.

A nivel de productos, se proyecta una desaceleración en el crecimiento de la producción de aceite de girasol y colza. En la campaña 2022/23 aumentó la producción de ambos productos en 4,1 Mt, mientras que para el año comercial 2023/24 solo crecerá 1,3 Mt. Esto reduce la posibilidad de abastecer satisfactoriamente el crecimiento de la demanda global. Por el lado del aceite de palma, se espera un balance más ajustado debido a una producción que se avecina con problemas en el Sudeste Asiático. Desde hace algunos años, se percibe un deterioro de la estructura etaria de las plantaciones y escasa replantación, lo cual reduce rendimientos y potencial de producción. El Niño también tendrá un impacto en las condiciones climáticas los próximos meses. Actualmente, se proyecta una producción mundial 2023/24 de aceite de palma de 82 Mt, asumiendo rendimientos por encima de lo normal entre Octubre/Marzo y una leve declinación entre Abril/Septiembre. El período seco se espera para el segundo semestre de 2023 debido al escenario del Niño, lo cual podría impactar en la producción entre abril o mayo de 2024 en adelante.

Por otro lado, en el mercado de aceites aumentaría la dependencia del derivado de la soja en 2023/24. Por el momento, se espera una gran oferta mundial de soja, a diferencia de la producción esperada de semillas oleaginosas con alto rendimiento de aceite. En este sentido, la mayor oferta de aceite de soja no puede resolver el déficit en el suministro mundial de aceites y grasas sin crear un excedente de harina. En los próximos meses se pondría en evidencia una importante fortaleza del aceite de soja en relación con la harina de soja, aunque todo dependerá finalmente de la oferta soja y precios.

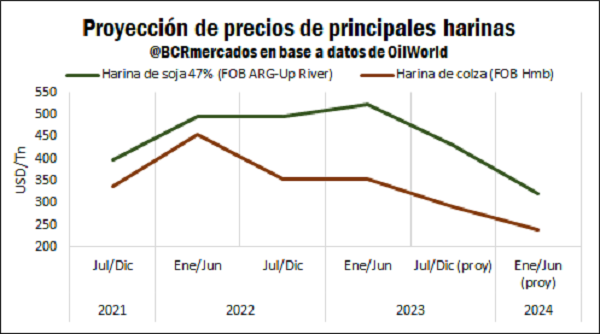

Oil World espera que la mayor presión bajista de precios para la harina de soja se verifique en el primer semestre de 2024, con el precio FOB de Argentina cayendo casi un 40% hasta US $320 por tonelada. Al mismo tiempo, es probable que la harina de colza y el resto de los sustitutos sigan la misma presión de debilidad en precios.

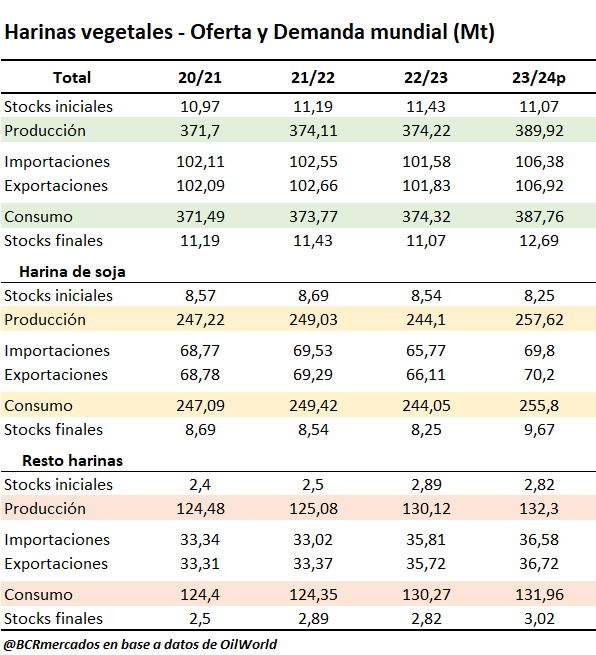

Al analizar las proyecciones de oferta y demanda en el mercado de harinas 2023/24, se espera una proyección de producción de 389,92 Mt, un crecimiento de 15,7 Mt respecto a la campaña previa debido a una esperada recuperación en el crush de soja de Argentina. Por su parte, contemplando una visión optimista, el consumo crecería 13,44 Mt hasta 387,76 Mt y con menos intensidad que la producción. Esto redundaría en un récord de stocks finales desde, al menos, la campaña 2020/21.

En la coyuntura actual, la menor oferta de Argentina generó un aumento de precios de las harinas a comienzos de 2023, pero a nivel mundial tuvo un impacto temporal. En el mes de mayo las exportaciones mundiales de harina de soja se ubicaron 0,4 Mt por encima de igual mes del año previo, revirtiendo parcialmente la caída acumulada interanual de 2,3 Mt en las exportaciones entre enero y abril de 2023. Los aumentos en exportaciones de Brasil, Estados Unidos e India más que compensaron las menores exportaciones de Argentina hacia el mes de mayo.

Es clave que se confirme una gran producción de soja 2023/24 para que se efectivice una fuerte presión bajista en el mercado de harinas. El USDA estima actualmente una producción de soja de 410,7 Mt mientras que Oil World es menos optimista con 402 Mt y probablemente más cercano a lo que efectivamente pueda suceder. Tomando en consideración la estimación de producción de Oil World, la producción de harina de soja ya crecería 13,5 Mt hasta 257,62 Mt en el ciclo 2023/24, siendo más que suficiente para abastecer la creciente demanda y llevando los stocks al alza. Es decir, hay margen todavía para que el dato de producción del USDA caiga sin generar grandes impactos en la oferta de harina y se siga manteniendo un escenario de sobreoferta en términos generales. No obstante, si bien ya se empiezan a formar expectativas aún es muy pronto para tener un panorama claro, falta que se confirmen buenos escenarios productivos en el hemisferio norte y que América del Sur implante sus granos en los próximos meses para recién cosechar el año próximo.

Oferta y Demanda proyectada

Índice de contenidos

- Se terminó el Acuerdo de Granos del Mar Negro... ¿definitivamente? ¿y ahora qué?

- Sólo en el primer semestre, las importaciones de soja se acercaron al récord anual

- Entre diciembre y mayo se embarcó el segundo volumen de trigo más bajo desde 1988

- El comercio entre Argentina e India rompió récords por quinto año consecutivo

- Fuerte caída de reservas en el primer semestre del año

- Cambio de escenario: La balanza comienza a inclinarse a favor de la invernada