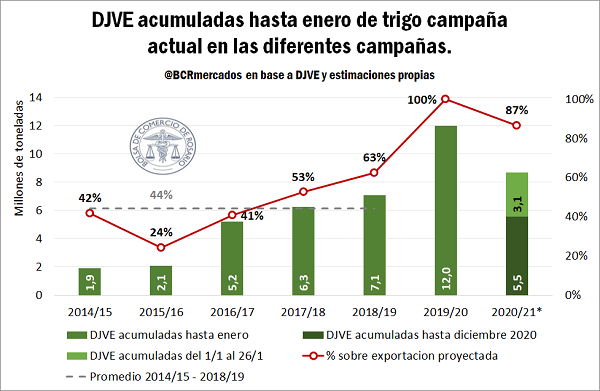

Se anotaron más de 3 Mt de DJVE de trigo en enero y ya se lleva declarado el 87% del total proyectado a exportar

En lo que va de enero, se anotaron 3,1 Mt de trigo 2020/21 para venta al exterior. De esta manera, sumado a lo que se tenía declarado hasta diciembre (5,5 Mt), se alcanzaron las 8,6 Mt.

Considerando que las exportaciones proyectadas para la corriente campaña se ubicarían en 10 Mt, ya se lleva comprometido para enviar al exterior un 87% del total estimado. Esto se encuentra por detrás de lo ocurrido el ciclo anterior, en el que, como se mencionó en informes anteriores, el clima de incertidumbre política y económica generado por las elecciones presidenciales de 2019 impulsó un acelerado nivel de comercialización externa del cereal por adelantado, y para fines de enero se llevaba vendido el 100% del total estimado a exportar. Sin embargo, la marca aún supera el promedio del 44% que se llevaba anotado a la misma altura del quinquenio 2014/15 – 2018/19.

Por otra parte, el tonelaje efectivamente despachado a través de las terminales portuarias del país presenta un marcado atraso en comparación a años anteriores. Tomando los embarques acumulados hasta enero en las diferentes campañas como proporción de las DJVE hasta el mismo momento, en el ciclo 2018/19 se había embarcado un 69% de lo declarado, un 48% en 2019/20, mientras que actualmente solo se lleva embarcado un 26% de los 8,6 Mt anotadas en las DJVE.

Esto responde a tres causas principales. En primer lugar, la muy marcada caída en la producción de trigo de las regiones centro y norte de nuestro país, que corresponda a su vez a las zonas donde primero comienzan las actividades de trilla y por tanto de donde se obtienen los lotes que usualmente se embarcan entre fines de noviembre y diciembre. En segundo lugar se tiene el retraso que generó a la logística los conflictos gremiales en las terminales portuarias y el Complejo Industrial Oleaginoso nacional profundizado entre el 9 y el 29 del último mes de diciembre. Hasta el 7 de enero no hubo posibilidad de cargar los buques en las terminales. Y finalmente, la muy buena producción de trigo de Australia en la presente campaña. En efecto, en las últimas dos campañas la producción de trigo australiano se vio muy afectada por una severa sequía, lo cual redujo sus saldos exportables. De esta manera, los países del sudeste asiático (Indonesia y Tailandia en particular), que usualmente importaban trigo del país oceánico, debieron buscar otras fuentes de abastecimiento y se decantaron por realizar grandes compras de trigo argentino, especialmente en los primeros meses de la campaña comercial de nuestro país. Esta situación se ha revertido en la corriente campaña, dado que la producción del cereal en Australia este año se estima como la segunda mayor de la historia, por lo que los países de dicha región de Asia han retornado a su abastecedor originario del cereal, en detrimento de los despachos desde nuestro país.

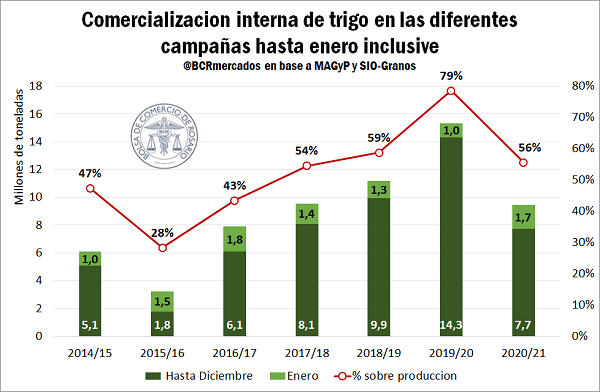

En lo que respecta al nivel de comercialización interna de trigo, en las últimas semanas han repuntado los negocios del cereal (1,7 Mt en lo que va de enero, máximo para igual período desde 2016/17), pero no se aprecia un aceleramiento en las ventas de la misma magnitud que ocurre con las DJVE. Teniendo en cuenta lo mencionado anteriormente respecto del nivel de comercialización por anticipado registrado en la campaña 2019/20, comparado con las campañas previas a la misma fecha se observa un menor volumen comercializado en términos absolutos, pero que, sin embargo, considerado como proporción de la producción se encuentra en línea con lo ocurrido hasta la campaña 2018/19.

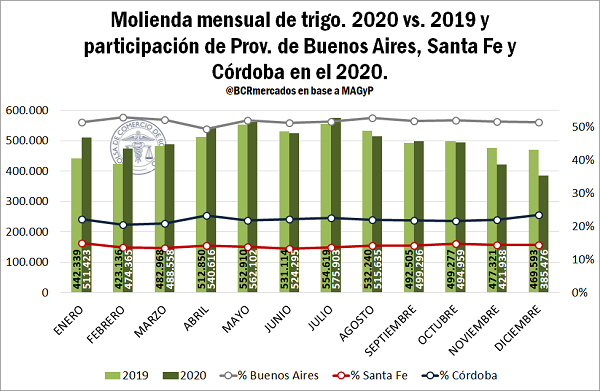

Por otra parte, en relación al consumo interno de trigo, la molienda del cereal cerró el 2020 con un total procesado de 6 Mt, un aumento del 0,4% respecto del 2019. Sin embargo, analizando la molienda mensual, se puede apreciar cómo, tanto en noviembre y, particularmente, diciembre, se registra una caída respecto a igual mes del año anterior, de un 12% y un 18% respectivamente. El recorte de la producción y las interrupciones a la logística granaria al cierre del año pasado explican esta caída, registrándose así el peor mes de diciembre en granos molidos desde el año 2013.

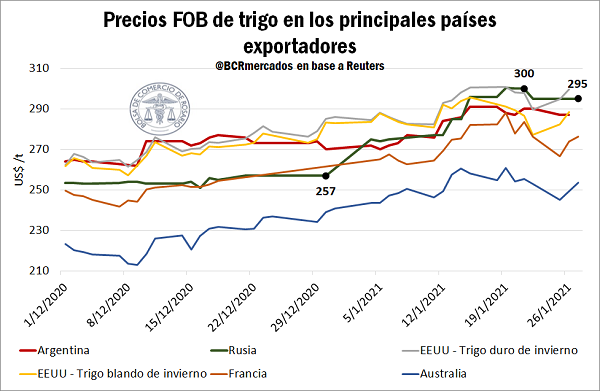

En cuanto al panorama internacional, actualmente el foco está puesto sobre el nuevo impuesto a la exportación de trigo aprobado esta semana en Rusia. Ya en el mes de diciembre Rusia anunció la implementación de un impuesto a las exportaciones de trigo de unos US$ 25 /t con vigencia desde el 15 de febrero hasta fin de junio. Sin embargo, la medida no logró conseguir los resultados deseados y desde fines de diciembre a la fecha el precio FOB de trigo en el principal puerto ruso fue el que mayor incremento presentó entre los valores FOB de los principales países exportadores. Ante esta situación, el gobierno ruso decidió aumentar esta última semana dicho impuesto en un 100%, por lo que pasará a ser de US$ 50 /t. Esta medida, que se viene rumoreando desde la semana pasada, podría haber influido sobre los valores FOB en estos últimos días, ya que el precio FOB de referencia ruso bajó de 300 dólares por tonelada a US$ 295 /t.

Las consecuencias sobre la oferta global del cereal de la medida rusa han apuntalado a los mercados en los primeros días de esta semana. De hecho, luego la fuerte caída registrada en el Mercado de Chicago la semana pasada (el viernes 22/01 el futuro con cotización más cercana cerró en US$ 233,3 /t, un 6% por debajo del cierre del viernes 15/01), los precios recuperaron gran parte del terreno cedido, y el martes de esta semana alcanzaron los 244,3 dólares por tonelada. De todas maneras, las cotizaciones volvieron a caer en los días subsiguientes, presionadas por las nevadas ocurridas en las planicies estadounidenses que lograron mejorar las perspectivas del cereal en ese país, y finalizaron el jueves en US$ 237 /t.

Oferta y Demanda proyectada

Índice de contenidos

- Convocatoria a asamblea y comicios para elección de Autoridades BCR

- Si siguen los precios actuales, la 2020/21 podría dejar un ingreso de divisas al país de US$ 35.900 M por exportación de granos y derivados

- Termómetro de indicadores económicos de Santa Fe a enero de 2021

- La participación de la harina de soja argentina en el comercio internacional caería a su menor nivel en 20 años

- Fuerte recuperación de las ventas externas del complejo soja y maíz en enero

- Algunas consideraciones respecto de los precios de la carne