Qué se espera en el mercado de granos en la campaña 2023/24

La producción de granos se recuperaría fuertemente en la 2023/24

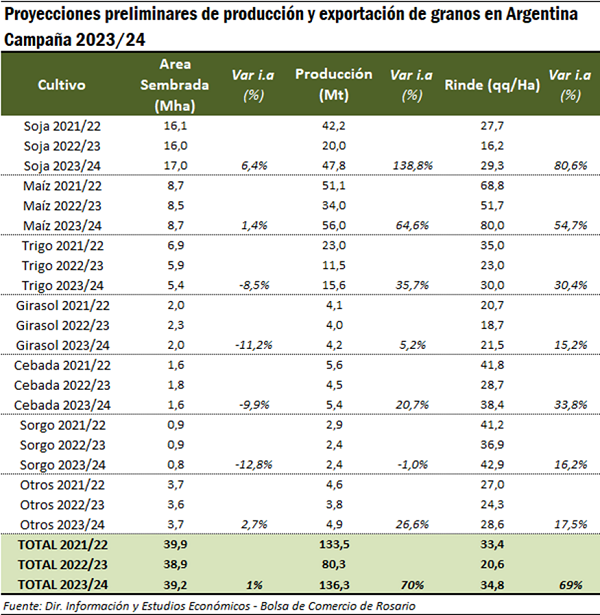

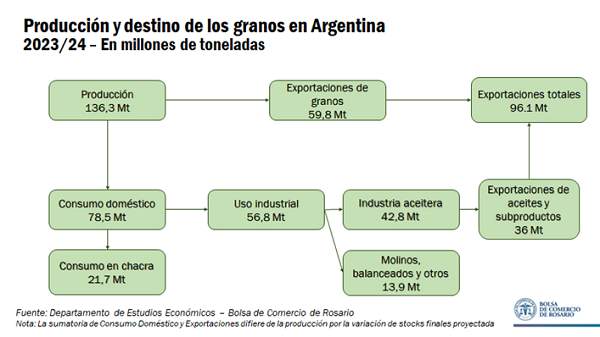

Luego de la catastrófica campaña 2022/23, en la cual la producción argentina de granos sufrió un severo recorte como resultado de la sequía, se espera –de acuerdo con proyecciones de la BCR– que la cosecha de granos aumente un 70% interanual, alcanzando un volumen de 136,3 Mt.

Por el lado de los cultivos de invierno, la falta de precipitaciones en junio ha tenido un impacto negativo en la superficie sembrada. En el caso del trigo, el área implantada se ubicaría en 5,4 M ha, 500.000 hectáreas por debajo de lo que se había sembrado en la 2022/23. La escasez de reservas hídricas en la franja oeste de la región núcleo y centro sur de la provincia de Córdoba al momento de sembrar ha sido en gran parte el factor explicativo detrás de esta merma. La cebada es otro cultivo que experimentaría una reducción en su área sembrada, la cual caería un 10% interanual a 1,6 M ha. Pese a esto, los rindes serían considerablemente superiores a los de la campaña pasada, ya que en términos generales las reservas de agua útil en los suelos son mejores a las del año previo (exceptuando la franja oeste), lo que permite que los cultivos se desarrollen en mejores condiciones. De todas formas, es importante mencionar que la falta de precipitaciones en el mes de agosto ha deteriorado la condición de parte de los cultivos trigueros en Entre Ríos, Santa Fe y Córdoba, y condiciones deficitarias de humedad en el oeste bonaerense y La Pampa. Considerando todos estos factores, la producción de trigo se proyecta en 15,6 Mt y la de cebada en 5,4 Mt, aumentando de forma interanual un 36% y un 21%, respectivamente.

En relación con los cultivos de verano, el escenario es todavía incierto. Tal como informa la Guía Estratégica para el Agro, la sequía en el oeste de la región pampeana Argentina es alarmante, lo que profundiza la problemática de la falta de reservas a poco de que comience la siembra maicera. Sin embargo, un nuevo fortalecimiento del fenómeno “El Niño” incrementa las probabilidades de contar con lluvias por encima de lo normal durante la campaña gruesa. Un factor adicional que genera incertidumbre es el reciente aumento del precio de los fertilizantes, que eleva los costos de siembra. Las lluvias ocurridas en el primer fin de semana de septiembre resultan claves para traer alivio a la región y pueden resultar fundamentales para aclarar el panorama respecto de las siembras de la gruesa, particularmente del maíz temprano.

Por el momento, y de manera preliminar, se proyecta que el área sembrada con maíz y con soja se ubique en 8,7 y 17 millones de hectáreas, respectivamente, ambas aumentando cerca del 1% interanual. Por el lado de la producción, y con la ansiada ayuda de “El Niño”, la producción de maíz podría ubicarse en 56,0 Mt y la de soja en 47,8 Mt, creciendo un 65% y 139% respecto de la campaña previa, respectivamente. En el caso del girasol y del sorgo, se proyectan volúmenes de producción de 4,2 Mt y 2,4 Mt, respectivamente, aumentando el primero un 5% y disminuyendo el segundo un 1% en relación con la campaña previa.

Por último, el área sembrada con otros cultivos (algodón, alpiste, arroz, avena, cártamo, centeno, colza, lino, maní, mijo y trigo candeal) se proyecta en 3,7 M ha (+2,7% interanual), y su producción en 4,9 Mt (+26,6% interanual).

En resumen, el área total sembrada con granos en Argentina en la campaña 2023/24 se proyecta en 39,3 millones de hectáreas y la producción en 136,3 millones de toneladas.

Usos: se duplicarían las exportaciones de granos en la 2023/24

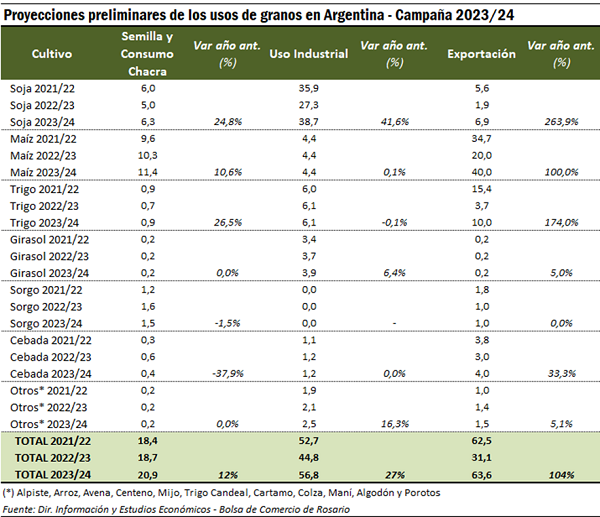

En lo que respecta a la demanda de los principales granos para el nuevo año, la mayor producción hace prever que el uso como semilla y consumo en chacra se incremente en un 12% en la nueva campaña, alcanzando 20,9 Mt.

El uso industrial crecería fuertemente en un 27% producto de la mayor industrialización de soja en la nueva campaña y un leve aumento en el crushing de girasol. En el ciclo actual, el procesamiento de soja se vio fenomenalmente afectado por la sequía, y ni si quiera la importación temporaria récord de poroto pudo salvar a la industria aceitera de caer a un mínimo en 20 años en cuanto al procesamiento. Sin embargo, en base a las primeras proyecciones de producción para el nuevo ciclo se prevé una notable recuperación de la industrialización de más del 40% i.a. para alcanzar 38,7 Mt procesados. Por el lado del girasol, se prevé que el crush crezca algo más de un 6%, alcanzando 3,8 Mt.

En cuanto a los cereales, industrialización de trigo y cebada se proyectan en niveles muy similares a los de la actual campaña, con 6,1 Mt del primero destinados a la molinería e industria de balanceados y 1,2 Mt del segundo que se proyecta utilizarse en la producción de malta.

De todas maneras, entre los usos de los granos en la nueva campaña, la exportación sería el rubro que más crecería respecto de ésta. Se prevé que el envío exterior de granos se duplique en el próximo ciclo de la mano de la recuperación de la producción, con un total proyectado de 63,6 Mt. Entre los granos más destacados se ubica el maíz, con una proyección de 40 Mt (+100% i.a.), representando más del 60% del total de granos proyectados a exportar en el nuevo ciclo.

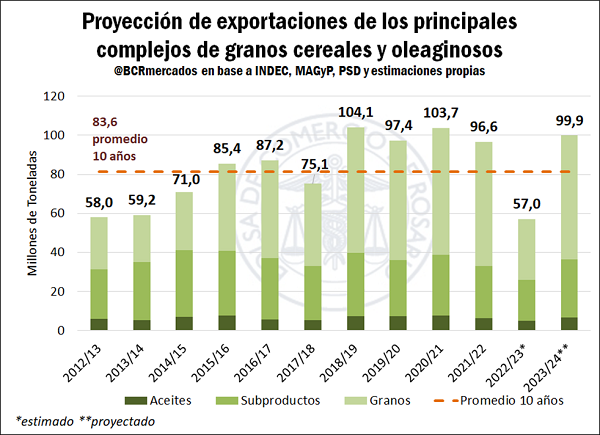

Si además consideramos el envío al exterior proyectado de aceites y subproductos para la próxima campaña, el despacho total al exterior entre los principales complejos cerealeros y oleaginosos alcanzaría casi 100 Mt, registrando un incremento de más del 75% entre campañas y quedando apenas por detrás del máximo de más de 104,1 Mt de la campaña 2018/19.

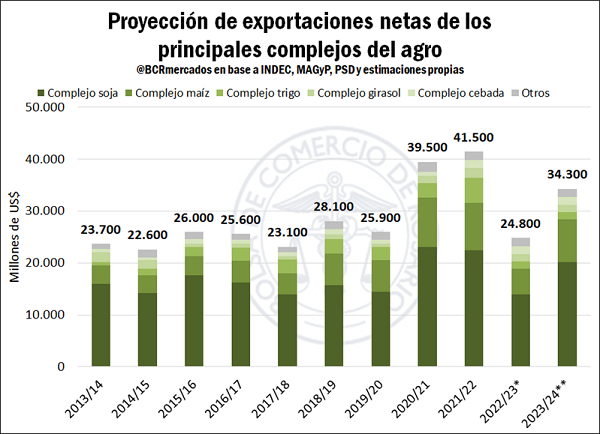

En cuanto al valor de las exportaciones para el ciclo 2023/24, a los precios vigentes dejaría como saldo un ingreso de divisas de US$ 34.300 millones. Ello es casi US$ 10.000 millones más que el ciclo anterior y marcando el tercer mejor desempeño, detrás de los ciclos 2020/21 y 2021/22. Si bien los precios promedio proyectados para el próximo ciclo se vislumbran algo por debajo de los de la campaña actual, el aumento en volumen más que compensa esta caída.

Para finalizar, el siguiente cuadro resume la matriz de oferta y uso proyectada para la campaña 2023/24 en Argentina.

Oferta y Demanda proyectada

Índice de contenidos

- ¿En qué consiste el nuevo Programa de Incremento Exportador?

- La comercialización de soja en lo que va del año es la más baja en al menos seis años

- A tono con la producción, el trigo comercializado es el más bajo, al menos, desde la campaña 2016/17

- Se proyecta una ajustada oferta de soja 2023/24 en Estados Unidos que limitará nuevamente exportaciones

- Cambios en los derechos de exportación de las economías regionales

- Nuevo equilibrio de precios: Pese al menor nivel de oferta, la demanda interna ajustará más por volumen que por precio