Primeros indicadores comerciales del maíz 2022/23

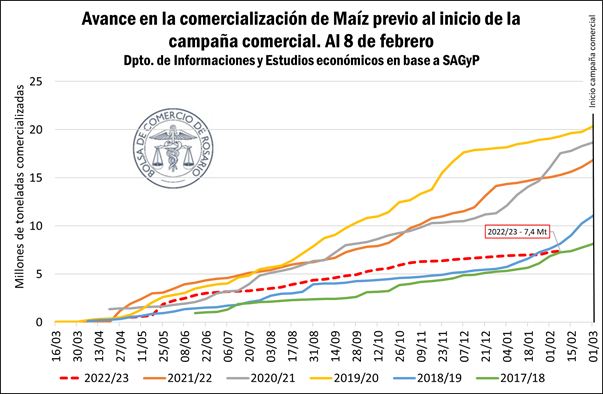

Comercialización interna: A pocos días del inicio de la campaña comercial 2022/23, el volumen comercializado por los productores es el más bajo en cinco años

Aunque la campaña comercial de maíz 2022/23 inicia formalmente el primero de marzo, ya se comenzaron a recolectar los primeros lotes de maíz temprano, con rindes que se muestran previsiblemente magros. La campaña comienza con el menor volumen de mercadería vendida por parte de los productores en cinco campañas, habiéndose pactado apenas 7,4 millones de toneladas de maíz de nueva cosecha a la fecha. Esto se debe principalmente a la gran incertidumbre productiva con productores que no quieren quedar sobrevendidos. Al mismo tiempo, ante el conocimiento de que, si fallan las lluvias para el maíz tardío, la presión en el mercado puede exacerbarse catapultando los precios.

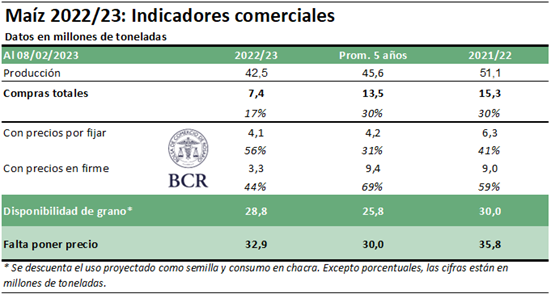

Amén de la escasa venta anticipada de maíz, la mayoría de lo que se lleva vendido del cereal nuevo se realizó con precios “a fijar”. Actualmente, el 56% de los negocios se realizaron sin precio fijo, muy por encima del 41% que marcaba la campaña pasada al mismo momento del año, y más de 25 puntos porcentuales (p.p.) por encima del promedio de los últimos cinco años. Así, solo 3,3 millones de toneladas de maíz 2022/23 tienen precio fijado.

Analizándolo en términos de la producción esperada, se lleva vendido el 17% de las 42,5 millones de toneladas que se esperan producir en la campaña, unos 13 p.p por detrás de lo que se llevaba comercializado en la campaña previa. Al tiempo que, el porcentaje de maíz con precio fijado alcanza apenas el 8% de esta producción, siendo este el menor ratio desde la 2014/15.

En total, a días de comenzar formalmente la campaña 2022/23, restan por comercializar unos 28,8 millones de toneladas de maíz de nueva cosecha (se descuentan usos para semillas, consumo en chacra y otros consumos), 3 millones de toneladas por encima del promedio de las últimas cinco campañas, y resta por ponerle precio a 32,9 millones de toneladas del cereal. Queda entonces mucho por decirse en términos comerciales en la campaña que se apronta a comenzar.

Mercado: precios altos en el segmento disponible y amplios spreads entre el temprano y tardío

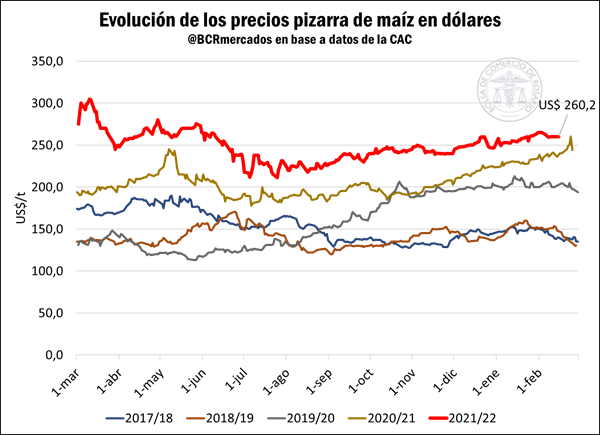

El precio del maíz se ubica en torno a los US$ 260/t en el mercado doméstico (CAC – BCR), marcando el mayor valor para este momento del año desde que se tiene registro.

Esto no solo se debe al buen nivel de precios internacionales del cereal, sino que expresa fundamentalmente un empalme de cosechas bastante complicado para el mercado local, en el que el remanente de maíz 2021/22 es exiguo y en el que no se espera un ingreso importante del grano hasta la cosecha del maíz tardío. Tal cómo estimamos en este informe, la disponibilidad de maíz de la campaña que termina se ubica apenas por encima de las dos millones de toneladas.

Esto queda de manifiesto si analizamos la curva de vencimientos de los futuros y lo comparamos con la situación al mismo momento del año anterior. Actualmente, vemos que la posición de Maíz Marzo con entrega en Rosario en Matba-Rofex está cotizando ligeramente por encima de la posición spot, algo que no es habitual dado que en ese mes comienza a acelerarse la trilla del maíz temprano. Si vamos más allá, la posición abril cotiza casi en paridad con la entrega disponible, mientras que el año pasado a esta fecha, la posición abril cotizaba unos US$ 4 por debajo del spot (~ 1,5%).

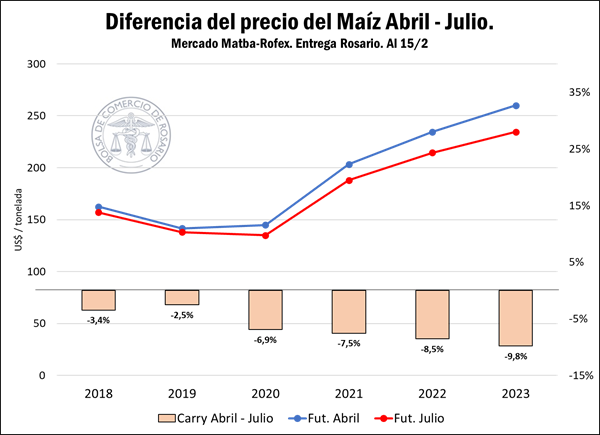

Esta campaña es sumamente particular producto de la sequía y la baja humedad en los suelos, además de la mala cosecha fina que la antecedió y la incertidumbre política, cambiaria y macroeconómica en la que se enmarca. Los productores adoptaron decisiones de siembras defensivas en este panorama, reduciendo por un lado el área destinada a maíz y volcándose mayormente hacia soja, pero también priorizando la implantación de cultivos de siembra tardía, en detrimento del maíz temprano, buscando beneficiarse de una reversión proyectada en el patrón climático hacia el final del verano. Esto genera, además de mayores complicaciones en el empalme de las cosechas cómo veíamos, una distribución diferente en el ingreso proyectado de la mercadería a las plantas, puertos y consumos, afectando los precios a lo largo del ciclo comercial.

Esto puede verse en el carry fuertemente negativo que mantiene la posición Julio con respecto a la posición Abril. Actualmente, ambas posiciones operan con una diferencia de US$ 25,5 en favor de la entrega en abril, una diferencia porcentual del 9,8% entre posiciones. Esta diferencia se ubica por encima del año previo (8,5%) y muy por encima del promedio de los últimos cinco años (5,8%). Incluso, este costo de traslado temporal llegó a ubicarse por encima de los US$ 36 hacia octubre del 2022.

Indicadores del mercado externo: a pesar de los 20 millones de toneladas que determinó SAGyP como volumen de equilibrio para la 2022/23, el sector exportador apenas tiene vendidas 10,5 Mt

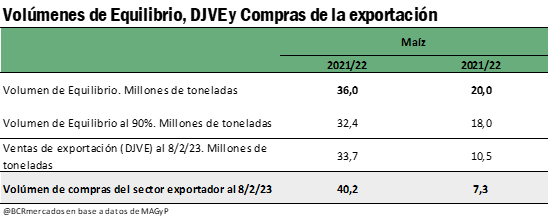

Los escasos volúmenes de mercadería vendida por los productores en el mercado doméstico encuentran su correlato en un tímido posicionamiento comercial del sector exportador de cara a la 2022/23. Actualmente, se llevan vendidas al exterior 10,5 millones de toneladas de maíz 2022/23, algo menos de la mitad de las 22,4 Mt de toneladas que se llevaban vendidas a la misma altura del año pasado y el menor volumen desde la 2018/19.

A pesar de que el sector exportador había salido a posicionarse con buen ritmo allá hacia mayo del 2022 ante la apertura del Volumen de Equilibrio de maíz 2022/23, inicialmente de 10 millones de toneladas, este dinamismo no se evidenció a partir de noviembre, cuando las autoridades decidieron elevar este umbral hasta los 20 millones de toneladas. Desde entonces al momento, se han anotado apenas un millón de toneladas adicionales del cereal.

Actualmente, el sector exportador contaría con la mercadería necesaria para satisfacer sus ventas externas a la fecha. A pesar de que lleva compradas apenas 7,3 millones de toneladas de la campaña próxima a iniciar, las compras de mercadería de la campaña 2021/22 se ubican fuertemente por encima de las 33,7 Mt que se llevan vendidas, e incluso de los 36 millones de toneladas que representa el Volumen de Equilibrio de esa campaña. Considerando que en la Resolución 182/2022 se estableció una prórroga de hasta 180 días para las ventas declaradas con fechas de embarque entre diciembre 2022 y febrero 2023, no se considera probable la extensión del cupo para la campaña 2021/22, por lo que, de no haberse vendido esa mercadería a otros agentes del mercado interno, sería grano disponible para embarcar en la nueva campaña comercial.

Es posible que, a medida que avance la campaña comercial, si se despeja la incertidumbre productiva y se consolida la actual estimación productiva, el sector exportador acelere las ventas externas, aunque de momento se encuentra expectante.

Oferta y Demanda proyectada

Índice de contenidos

- Balance regional de Maíz 2022/23 en Argentina

- ¿De dónde proviene el maíz que ingresa al Gran Rosario?

- En la campaña 2022/23 podría caer un 40% el volumen exportado de maíz temprano

- El 2022 cerró con la mayor producción de etanol de maíz de la historia

- Por primera vez, Brasil encabeza el ranking de mayores exportadores de maíz

- El contexto recesivo que aún no aparece