Los negocios anticipados por trigo nuevo alcanzan el valor más alto desde 2013

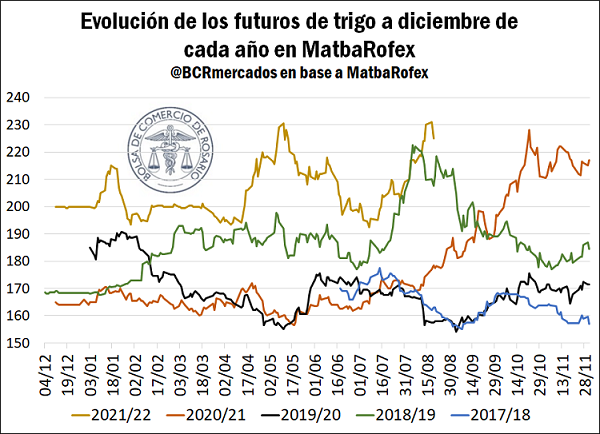

El repunte de precios en agosto consolida la tendencia alcista del trigo nuevo. Los futuros de trigo diciembre 2021 con entrega en Rosario tocaron el viernes pasado un nuevo máximo en 8 años, al superar los US$ 230/t en Matba-Rofex. Si bien desde allí se ha retraído, aún se encuentra cómodamente por encima del valor que registraba para el mes de agosto de los últimos años, tal como muestra el gráfico adjunto.

La sostenida demanda internacional aunada con dificultades productivas en países abastecedores claves de trigo explica este nuevo pico de precios. Así, luego de las importantes subas por el recorte productivo que mostró el último Informe de Oferta y Demanda Mundial (WASDE), esta semana el comercio internacional de trigo volvió con novedades. Compras por parte de Argelia y Egipto repuntaron los precios, mientras aún quedan ofertas abiertas de compra por parte de Japón, Bangladesh y Jordania. Además, por los importantes daños de la cosecha francesa, Argelia habría aceptado comprar trigo de menor calidad, según informó Reuters.

Esta semana, si bien el importante cierre de posiciones y toma de ganancias por parte de los fondos de inversión hicieron retroceder los precios internacionales, haciéndose eco el mercado local, los valores negociados aún se mantienen por encima de los registrados a la misma altura de años anteriores. En Chicago, el trigo mostró una baja de casi US$ 10 el martes, para luego mantenerse relativamente estable y cerrar el jueves en US$ 267/t de trigo. En Matba-Rofex, luego del máximo observado el martes, los precios retrocedieron levemente, pero manteniéndose aún por encima de US$ 225/t.

A una siembra 2021/22 que inició con todo el optimismo y encaminada a superar las 20 Mt comienzan a aparecerle sus primeros nubarrones. Las lluvias en agosto siguen muy por debajo de los acumulados históricos y ya comienza a observarse falta de agua en algunos lotes en área núcleo, de acuerdo con la Guía Estratégica para el Agro (GEA). Para peor, el aumento en las chances de registrarse un fenómeno Niña por segundo año consecutivo esta primavera-verano hace temer por la provisión de agua en pleno período crítico, factor determinante para los precios en los meses que siguen.

En el plano comercial, se observó una reactivación de las ventas externas del cereal. En lo que va de agosto se declararon operaciones de venta al exterior por cerca de 1,10 Mt de productos del complejo trigo, un valor superior a los 0,66 Mt del mismo mes del 2020, y hasta ahora el mes con mayor volumen desde abril de este año.

Gran momento para la cebada

Sostenidas dificultades en las cosechas llevarían a la producción mundial de cebada a una baja superior al 6% en la campaña venidera, de acuerdo con el USDA. Consecuentemente, las exportaciones esperan caer un 4,6%.

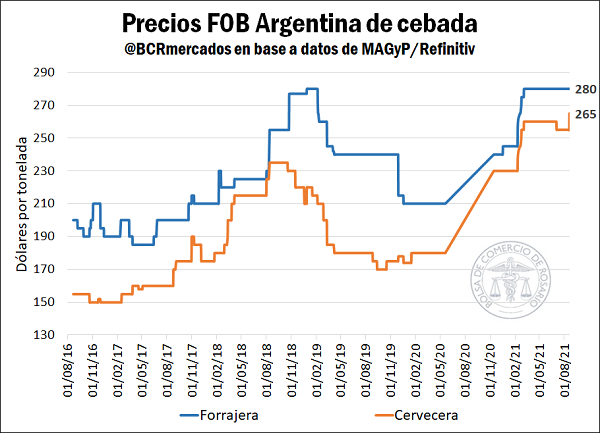

La cebada se subió al rally alcista de commodities en junio del 2020. Desde entonces, el valor FOB para el cereal argentino mostró considerables alzas, con una suba del 33% en la variedad forrajera y 47% en la cervecera. A US$ 265/t la cebada forrajera y US$ 280/t la cervecera, no se observaban precios de exportación tan elevados para el cereal de origen argentino desde el año 2013.

En esta última campaña 2020/21, la demanda china de cebada creció un 72,6%, convirtiéndose en el principal importador mundial del cereal. Con más de 10,3 Mt importados en la campaña actual, la participación del gigante asiático en el mercado mundial pasó del 20% a casi el 31% sin escalas.

Como bien fue destacado en el último WASDE, Canadá espera una baja de un 29% en sus exportaciones de cebada para la campaña 21/22, ante expectativas de su peor cosecha en cuatro años. El país norteamericano destaca como quinto productor mundial de cebada, y un importante abastecedor para China, que continua en su auge de demanda de productos agrícolas. El panorama tampoco es alentador en Australia y la Unión Europea, los dos principales exportadores mundiales y también proveedores chinos, que proyectan caídas de sus exportaciones en torno al 5%.

En este contexto, vienen surgiendo interesantes oportunidades para Argentina y Ucrania. El país del Mar Negro espera un alza de sus exportaciones de más del 34% según el USDA, mientras nuestro país aspira a incrementar su comercio internacional de cebada en más de un 20%, según estimaciones propias de la BCR. Así, Argentina exportaría más de 3,5 Mt de cebada en la campaña 2021/22. De esta manera, se aprovecharía este auge de demanda en un marco alcista de precios.

En términos de toneladas exportadas, cerca del 42% de la cebada argentina que se envía al exterior es cervecera, tomando un promedio de las últimas cinco campañas, mientras que el resto es cebada forrajera. Sólo en la primera mitad del año, la cebada consolida exportaciones por US$ 616 millones, muy cercana a los US$ 659 millones que acumuló en todo el año 2020, un buen indicador del buen momento que atraviesa el grano en nuestro país.