La participación de las DJVE de maíz de nueva campaña sobre las exportaciones aumentó un 11% por los recortes productivos

En las últimas semanas la situación climática de Sudamérica marcó en buena medida la dirección del mercado global de commodities agrícolas. En un primer momento, las preocupaciones de los agentes por los posibles recortes productivos apuntalaron los precios, mientras que, más tarde, las estimaciones de cosecha de numerosas instituciones y organismos sudamericanos confirmaron las expectativas con importantes mermas. Argentina, siendo uno de los principales jugadores dentro del comercio internacional de los granos gruesos, tuvo recortes cercanos al 10% en las estimaciones de producción de soja que pasaron de 45 Mt a 40,5 Mt (-4,5 Mt). En maíz, la revisión productiva fue de casi 14%, pasando de 56 Mt a 48 Mt (-8 Mt).

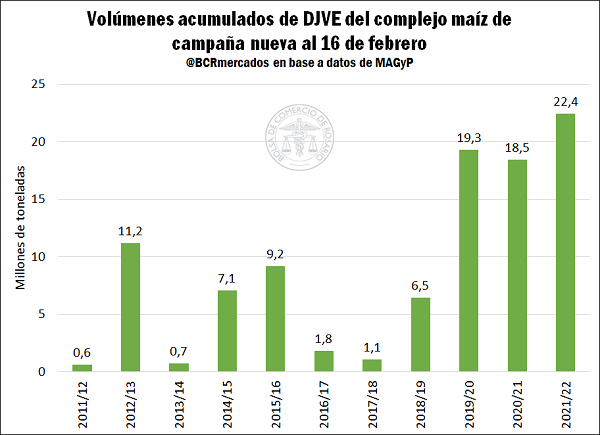

La menor cosecha maicera limitará el desempeño exportador de Argentina en el ciclo comercial 2021/22. En las últimas semanas, las Declaraciones Juradas de Ventas Externas (DJVE) del maíz de la próxima campaña (2021/22) casi no incrementaron su volumen. A pesar de esto, se cuenta con un tonelaje acumulado de 22,4 Mt hasta el 16 de febrero, implicando un récord histórico en términos absolutos y representando el 67% de las estimaciones preliminares de exportaciones para dicho ciclo (33,5 Mt). Vale aclarar que las condiciones climáticas generaron un recorte de consideración sobre el saldo exportable de la próxima cosecha elevando justamente la participación de las DJVE sobre las exportaciones. Al mismo tiempo, deben tenerse en cuenta los cupos y “volúmenes de equilibrio” que se han impuesto para esta próxima campaña desde el Gobierno Nacional. En este sentido, el panorama exportador se ve aún más restringido ya que con las 25 Mt habilitadas hasta el momento para el ciclo 2021/22, sólo quedarían 2,56 Mt para declarar ventas externas.

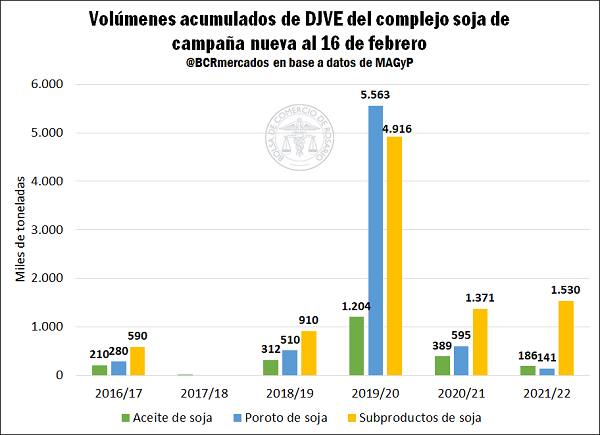

El mercado de la soja, por su parte, muestra una evolución muy diferente al del maíz, puesto que las DJVE registradas hasta el momento representan una proporción menor respecto de las exportaciones históricas del sector. Cabe destacar que se llevan declaradas exportaciones de subproductos de soja 2021/22 por un volumen superior a 1,5 Mt, superando a los registros logrados un año atrás, pero lejos de las 4,9 Mt que se habían declarado antes del inicio de la cosecha 2019/20.

Una lectura que surge de los datos disponibles hoy es que, cabe esperar una menor proporción de exportaciones de poroto y mayor participación de subproductos. Asimismo, se debe tener en cuenta el panorama que se presenta para la industria oleaginosa argentina, que dispondrá de una producción estimada en 40,5 Mt. Mientras tanto, Paraguay, el principal proveedor externo de poroto de soja para Argentina, no estuvo ajeno a la apremiante situación climática atravesada en Sudamérica y se espera que su producción totalice apenas 4 Mt en 2021/22, según datos de la CAPECO (Cámara Paraguaya de Exportadores y Comercializadores de Cereales y Oleaginosas). Se toma mayor dimensión de esta caída productiva cuando se observa que durante las últimas 5 campañas la cosecha paraguaya de soja nunca se encontró por debajo de 8,5 Mt. En estas condiciones, la industria oleaginosa argentina que cuenta con una capacidad de procesamiento de 69 Mt al año, enfrentará una oferta de soja más ajustada y es de esperar que el nivel de crush quede por debajo del promedio de las últimas 5 campañas, 40 Mt.

Granos gruesos: ¿qué posición mantienen los fondos en Chicago?

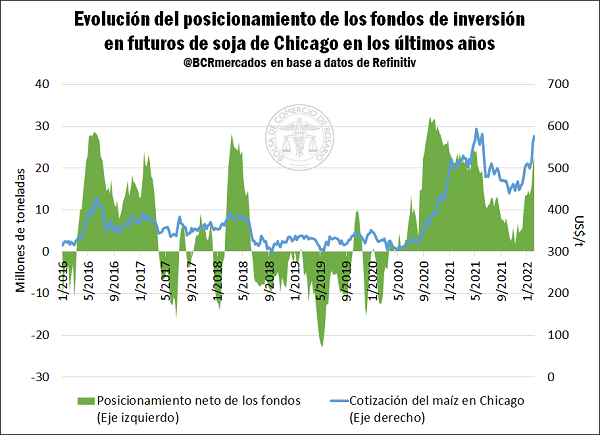

En el ámbito internacional se evidencia un mercado donde los agentes, incluso antes de los recortes de las estimaciones de Sudamérica, ya descontaban la posibilidad de noticias adversas para la producción de granos. Analizando la evolución del posicionamiento de los fondos de inversión en los últimos años, se observa un claro sesgo alcista. El 18 de enero se contaba con compras de futuros de soja equivalentes a 13,6 Mt y en las semanas siguientes sólo se profundizó la compra, alcanzando las 22,6 Mt el 8 de febrero, ubicándose en registros máximos desde mayo de 2021. Es decir, en dos semanas se aumentó en 9 Mt el volumen de la posición comprada de los fondos. Esto mismo coincide con un incremento del 15% en los valores de los futuros de soja operados en Chicago, ya que a mediados de enero el contrato de mayor volumen operado alcanzó los US$ 500/t, mientras que este mismo derivado 3 semanas después tenía una cotización de US$ 576/t. Además, a pesar de haberse presentado jornadas de tomas de ganancias y donde los pronósticos de lluvia para Argentina y Brasil presionaron negativamente a los derivados de la soja, el precio del contrato de soja acabó escalando hasta los US$ 585/t en la tarde del jueves.

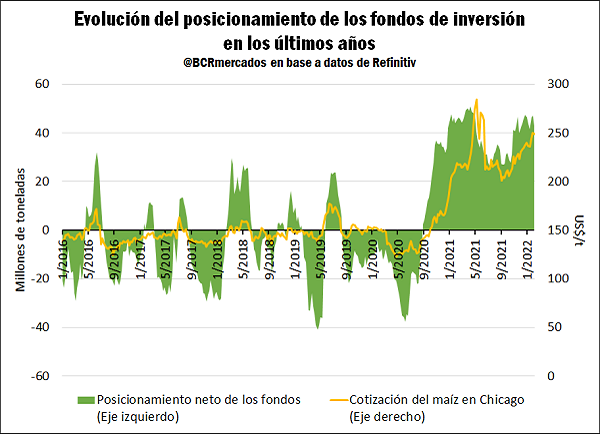

El mercado del maíz, por su parte, mostró un desenvolvimiento análogo al de soja puesto que el posicionamiento de los fondos de inversión apoyó al crecimiento en el valor de los futuros. No obstante, para el cereal, la influencia alcista se vio desde principios de septiembre del 2021 cuando se alcanzó el equivalente a 27 Mt de futuros comprados, para finalizar el 8 de febrero con 42,8 Mt. En este mismo período de tiempo, la cotización del futuro de maíz con mayor volumen operado en Chicago pasó de US$ 201/t a US$ 248/t, resultando en un aumento del 23,8%. Además, el mercado de referencia para el maíz cerró la rueda de ayer con un valor de US$ 256/t para el futuro con entrega en marzo, suponiendo un alza aún mayor. Por otra parte, debe señalarse que el conflicto por el que atraviesan Rusia y Ucrania ha colaborado notablemente en el aumento de los valores del cereal, debido a que el segundo de estos países cumple un rol clave dentro del abastecimiento del mercado internacional de maíz.

En conclusión, bajo el análisis de posicionamiento de los fondos inversores de EE. UU. se puede afirmar que los mercados de los granos gruesos cuentan con fuerte convicción alcista entre sus agentes, al tiempo que la sequía sudamericana y la tensión en la Región del Mar Negro ofician de soporte para las cotizaciones de estos commodities.

Oferta y Demanda proyectada

Índice de contenidos

- Exportaciones de granos y derivados 2021/22: La suba de precios podría compensar la caída en volúmenes, pero los productores sin lluvias sufrirán fuertes perjuicios económicos

- En el 2021 Argentina embarcó el mayor volumen de granos en la historia

- Se aceleran las compras internas de próxima campaña de trigo

- ¿Qué esperar del Hidrogeno Verde en los próximos años?

- Stock de hembras: El duro golpe que podría dejar la seca retrasando la recuperación de la producción