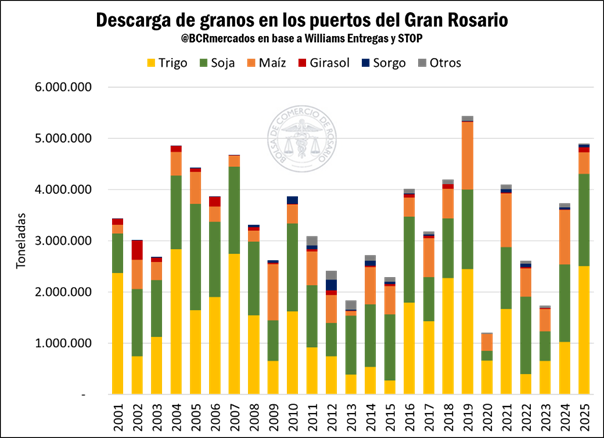

Ingresaron 4,9 Mt de granos a los puertos del Gran Rosario en diciembre, el tercer volumen más alto en la historia

1- En diciembre del 2025 entraron 4,9 Mt de granos a los puertos del Gran Rosario, el tercer mejor registro en la historia

El ingreso de camiones para descargar granos en puertos y plantas del Gran Rosario cerró diciembre con su tercer registro más alto en la historia y el segundo mayor en dos décadas, impulsado por la logística de trigo y soja. En el caso del cereal, la combinación de una cosecha histórica de trigo y la alta competitividad en el mercado FOB a nivel internacional llevaron a que la absorción externa del cereal durante el último diciembre haya sido un récord para el duodécimo mes del año. Esta dinámica explica las 2,5 Mt descargadas del grano, 2,3 veces el volumen ingresado a los puertos del Gran Rosario durante el año 2024 y casi el triple del promedio de la última década para ese mes.

La descarga de soja también tuvo un diciembre atípico, con la descarga de 1,8 Mt, el volumen más alto para un mes de diciembre desde el año 2005. La demanda externa por aceite y derivados de soja, sumado a los embarques de poroto hacia China, explican el influjo durante diciembre. Este último factor probablemente ya no sea significativo para los meses que siguen, teniendo en cuenta que se han completado casi la totalidad de envíos programados y el line up hacia delante es de poco más de 40.000 toneladas.

La logística será sin duda una de las claves más importantes esta campaña 2025/26. Entre las extraordinarias expectativas para el maíz, sobre todo la relevancia de los planteos tempranos, sumado a la cosecha de soja en abril y el récord que ya se levantó de trigo, el flujo de camiones y la presión de oferta será factor condicionante de los precios disponibles. La dinámica de diciembre, si bien condicionada aún por los efectos de la guerra comercial entre China y los Estados Unidos, es un anticipo de lo que puede venir a partir de marzo, cuando se comiencen a levantar los lotes de maíz

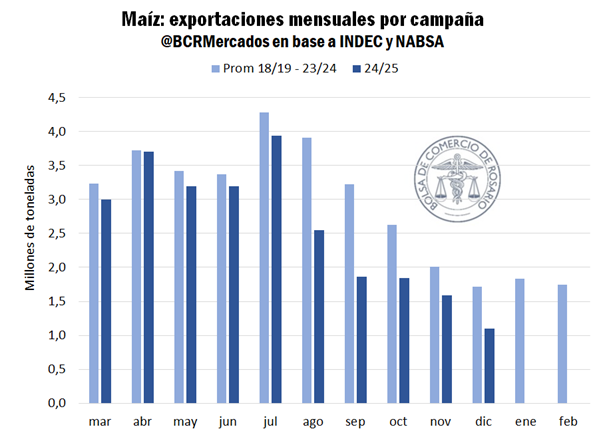

2- Las exportaciones de maíz no despegaron, restando apenas dos meses de campaña comercial

Según la agencia marítima NABSA, durante diciembre se habrían embarcado 1,1 Mt de maíz desde puertos argentinos, 55% menos que el año anterior que, aunque atípico, deja las exportaciones acumuladas del año por debajo de las expectativas iniciales. En efecto, entre marzo y diciembre de 2025 se habrían despachado un total de 25,9 Mt, 16% por detrás del promedio de los últimos cinco años.

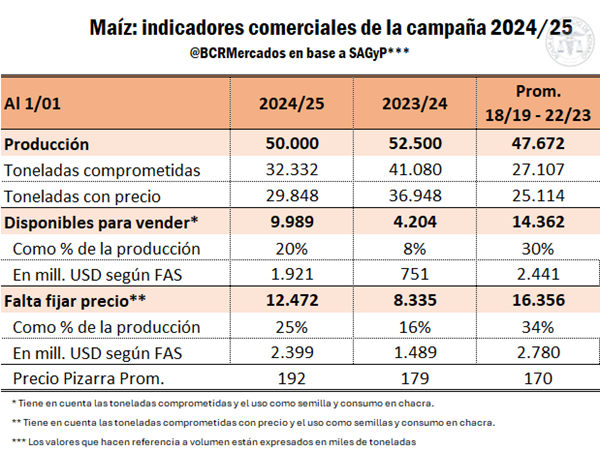

La limitada absorción externa de este ciclo está en línea con el ritmo de comercialización interno. Según datos de la Secretaría de Agricultura, Ganadería y Pesca (SAGyP) son 33,6 Mt de maíz las que se comercializaron de la campaña 2024/25 hasta ahora, 7 Mt menos que lo registrado para la misma altura del año anterior. Sacando de la ecuación a las toneladas que no ingresan al circuito comercial, aún restan por vender el 20% de la cosecha de maíz de esta campaña.

Teniendo en cuenta la dinámica de comercio exterior de este ciclo por maíz y a falta de tres meses para que comience la nueva campaña, desde la Bolsa de Comercio de Rosario se revisa a la baja las proyecciones de exportaciones totales de maíz 2024/25 a 30 Mt, dos millones de toneladas por debajo de lo estimado el mes anterior. En base a estos números y estimando un consumo interno récord apuntalado por el consumo forrajero, quedarían como stocks finales de la campaña 6,6 Mt de maíz, máximos históricos. La ratio stocks/consumo sería del 14%, el más alto desde la 2017/18. No es menor el hecho de que en la antesala de una campaña histórica, los stocks que pasen para el nuevo ciclo sean los más altos hasta ahora, aumentando la oferta disponible y agudizando una eventual presión de cosecha.

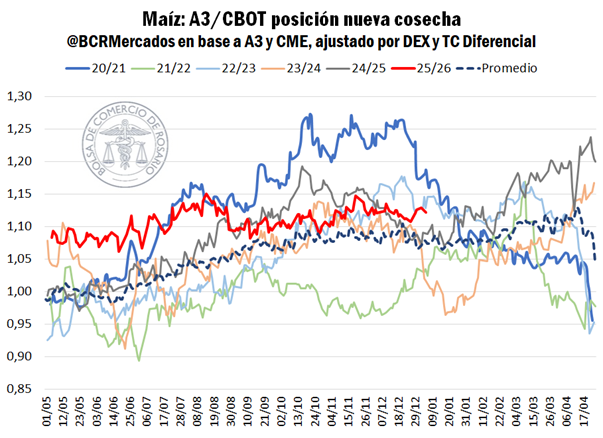

En función del nivel de oferta esperado, las cotizaciones del mercado de exportación para el maíz temprano promedian US$ 17/t menos que el año pasado en torno a niveles mínimos desde el 2020. Sin embargo, en el mercado de futuros, el contrato de abril llegó en la semana a US$ 184,8/t, máximos desde el 2022 para esta altura del año en futuros a cosecha, lo cual se percibe como un precio atractivo para cerrar negocios. En línea con ello, los negocios anticipados para maíz nuevo superan los 9 millones de toneladas según SAGyP, el volumen más alto en tres años y el cuarto mayor registro en la historia para esta altura del año.

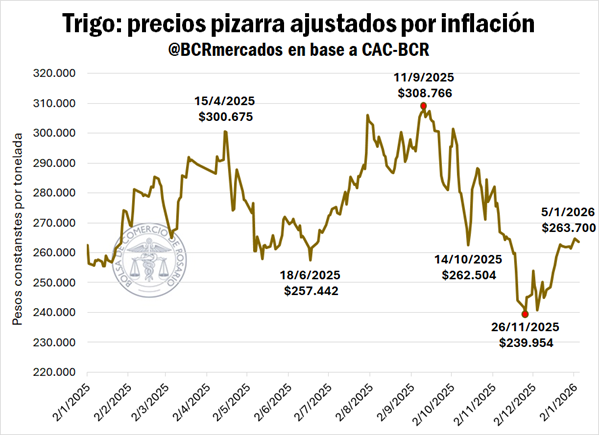

3 – El precio del trigo se recupera en el mercado local, tras tocar un piso a finales de noviembre

El precio interno del cereal fino abre el 2026 con una tónica de recuperación que viene desde el mes de diciembre, siguiendo los precios pizarra en pesos ajustados por inflación. Tras tocar un mínimo desde 2017 a fines de noviembre, días antes del comienzo de la campaña 2025/26 la cotización hoy alcanza $ 263.700/t. De esta forma, iguala los niveles vistos a mediados de ese mes, cuando la cotización caía en picada. Comparando contra promedios, el precio se ubica 4,4% debajo del correspondiente a 2025 y sólo un 0,8% por debajo del relativo al último trimestre del año.

El nivel de precios internos más elevado se explicaría por el interés comprador desde el mercado externo. Tal como se mencionó anteriormente, diciembre vio las mayores exportaciones de trigo del siglo. En medio de un contexto de abundante oferta global, la competitiva producción argentina se abre paso y los embarques del mes alcanzan 2,5 Mt en diciembre; el doble que el promedio de los últimos cinco años y que diciembre de 2024. Tal es el atractivo del precio argentino que despertó gran interés en el sudeste asiático, bloque que tomó la delantera entre los destinos de exportación de ese mes.

En un contexto de cosechas récord, y de la mano de la suba del rinde, los parámetros de contenido proteico de trigo han sufrido una merma en la cosecha de la región central, lo cual se refleja en los precios de exportación. Mientras que el valor FOB para el trigo con contenido proteico 11,5% ronda los US$ 220/t, por el trigo proteína 10,5% el valor cae a US$ 197,5/t (una diferencia del 11%).

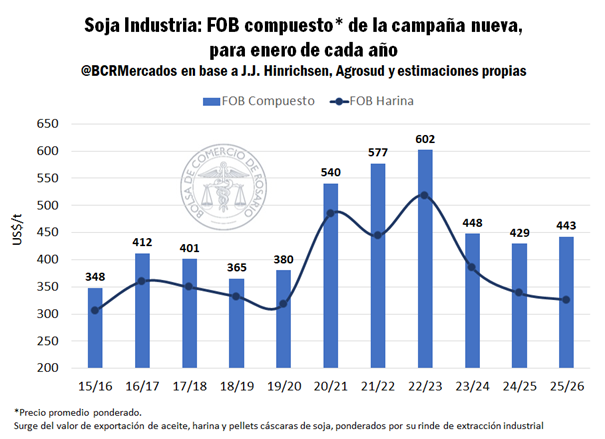

4- Las cotizaciones de aceite sostienen el precio de venta industrial para la nueva campaña de soja

La siembra de soja está pronta a finalizar, con el 92% de la superficie objetivo ya implantada a nivel nacional. Para este ciclo se espera una ligera disminución de la producción, fruto de la caída en la superficie sembrada con la oleaginosa en favor de otros cultivos, principalmente maíz y girasol. Hasta ahora, el horizonte productivo para la 2025/26 es de 47 Mt de soja en Argentina.

En materia de precio, la “Guerra Comercial USA – China” fue decisiva el año pasado y seguirá siéndolo para esta nueva campaña. Más allá de la intensidad de la demanda externa por poroto, el efecto indirecto en el precio de la harina será clave para el nivel de precios interno en el mercado argentino.

Luego de llegar a máximos del año en el cénit por el optimismo del acuerdo, el precio de la harina de soja en Chicago cayó hasta la fecha US$ 34/t, o un 9%. La harina está atrapada por dos dinámicas internacionales relacionadas. Primero, la expansión de la producción de biodiesel, sobre todo en Estados Unidos y Brasil, que dejan un nivel de oferta de harina indirecto cada vez más alto; esto explica el bajo nivel de precios global de la proteína vegetal. Segundo, la menor intensidad de compras chinas a USA, que quita presión de demanda al poroto en Norteamérica que tienen que buscar otros destinos.

En este escenario, el precio de exportación FOB de la harina de soja argentina para la nueva cosecha se cotiza en torno a los US$ 326/t, mínimos en seis años. El precio de la harina es clave para determinar el precio promedio de venta de exportación del sector agroindustrial y, consecuentemente, la capacidad de pago en el mercado interno. Entre la naturaleza de producción complementaria para harina y aceite, sumado al hecho de que por cada tonelada procesada de soja se obtenga aproximadamente un 70% de proteína vegetal, hacen que la harina tenga un peso proporcionalmente más alto que el resto de los derivados.

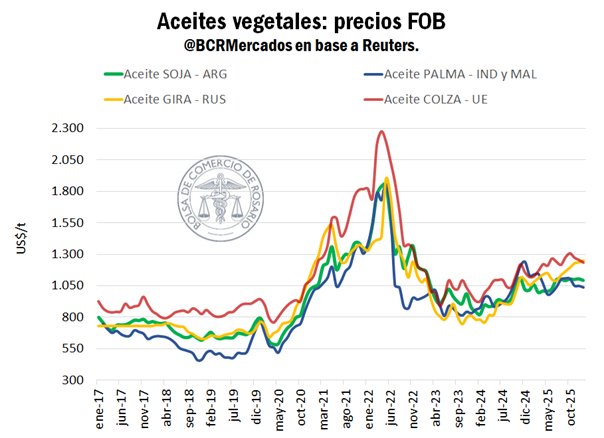

Sin embargo, a pesar del derrotero en las cotizaciones internacionales por la harina, el “FOB Compuesto” o precio de exportación promedio ponderado de la industria de soja argentina para la campaña 2025/26 es 3% más alto que el año pasado y está al mismo nivel que para la campaña 2023/24. El sostén sigue siendo el aceite de soja, que se negocia 3,2 veces más el precio de la harina, relación más alta en por lo menos la última década.

El mercado de aceites vegetales ha venido mostrando una tendencia alcista desde mediados del 2023, en virtud de las malas cosechas de colza en la Unión Europea primero, la oferta disponible de palma y los traspiés productivos en Ucrania por el girasol. Actualmente la tendencia se ha estancado y las cotizaciones han venido lateralizando en los últimos meses. Ucrania volvió a decepcionar con la cosecha, sumado a los bajos stocks que viene acumulando, aporta sostén a las cotizaciones. En el sentido contrario, la recomposición de oferta de soja, el aumento de la producción esperada de girasol en Argentina y una cosecha récord en Rusia presionan para el lado bajista, lo que explica el sendero actual de los precios, por el “camino del medio”.

Oferta y Demanda proyectada

Índice de contenidos

- El mercado argentino de futuros agro alcanzó un récord de operaciones en 2025

- Riesgo y cobertura en el agro: un análisis estructural del mercado asegurador argentino

- Presupuesto de Santa Fe 2026: crecen los recursos corrientes y el gasto de capital se mantiene elevado

- Movimientos 2025: ¿Qué revelan los traslados de hacienda durante el último año?