Evolución de los mercados cárnicos y perspectivas para el 2022

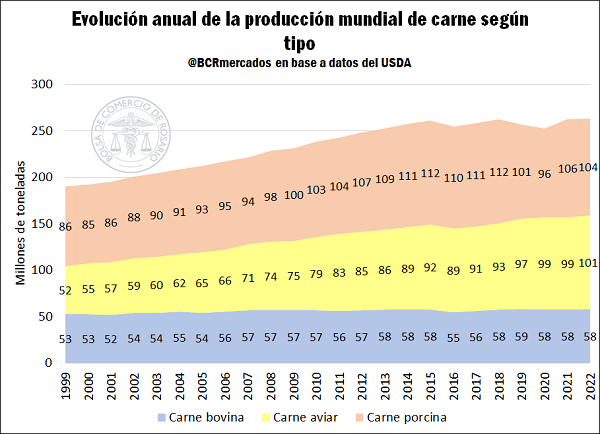

A nivel internacional, sumando los resultados de los sectores aviar, porcino y bovino, se puede afirmar que en el 2021 la producción de carne ha alcanzado su mejor desempeño histórico. De acuerdo con datos preliminares del Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés), este año dejará a nivel global un saldo productivo de 263 millones de toneladas de carne aviar, porcina y bovina. Dicho volumen es conformado por un 22% de carne bovina (57,7 millones de toneladas equivalentes a res con hueso), un 37,7% de carne aviar (99,1 millones de toneladas) y el 40,3% restante (106,1 millones de toneladas equivalentes a res con hueso) corresponde a carne porcina. El récord previo a este año correspondía a los 262,5 millones de toneladas que se generaron en el 2018. Asimismo, según los datos del USDA, la producción mantendrá su tendencia en el 2022, con 263,2 millones de toneladas producidas, una suba de apenas un 0,1% entre años.

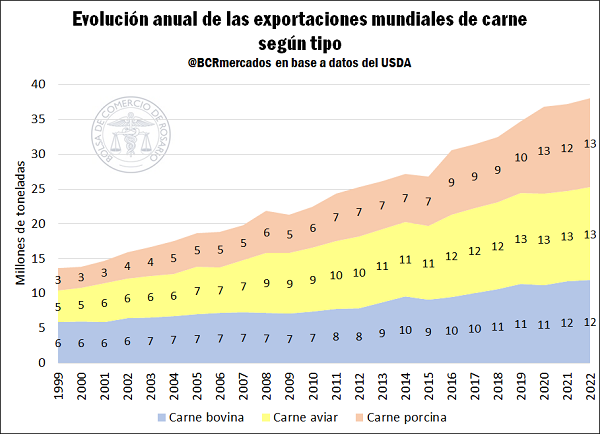

Respecto al comercio internacional de estos tipos de carne, las exportaciones finalizarían el 2021 con envíos totales por 37,2 millones de toneladas, divididas casi en proporciones iguales, aunque la carne aviar lleve una ligera ventaja sobre las demás. En este sentido, los envíos de productos aviares representan el 34,9% del comercio cárnico (13 millones de toneladas), seguido por el segmento porcino con el 33,6% (12,5 millones de toneladas equivalentes a res con hueso) y por último se ubica el sector bovino con el 31,5% (11,7 millones de toneladas equivalentes a res con hueso). Luego, se proyecta que las exportaciones en el 2022 superarán los registros del año previo, totalizando 38 millones de toneladas, lo cual resultaría en un incremento del 2,1%, liderado principalmente por el sector aviar, cuyo tonelaje se ampliaría en un 2,6% entre años, ampliando su participación en el comercio internacional.

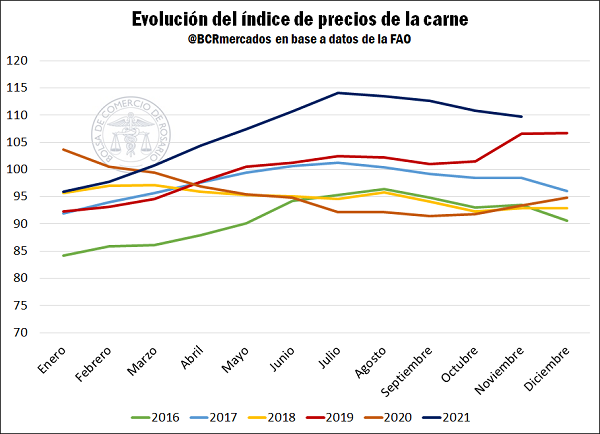

Por otra parte, en cuanto a los precios internacionales de la carne, en base a los datos de la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO, por sus siglas en inglés), el desenvolvimiento de los últimos meses ha evidenciado una reducción en las cotizaciones de las proteínas cárnicas. Este indicador agrupa el valor internacional de cortes de origen bovino, porcino, aviar y ovino, por lo cual puede afirmarse que muestra en buena medida los movimientos de los mercados analizados.

A pesar de las recientes caídas en los valores de los productos cárnicos, los registros se encuentran muy por encima de los que se presentaron en el 2020. De hecho, el indicador alcanzó los 109,8 puntos en noviembre de 2021, cuando un año atrás se encontraba en 93,3 puntos, es decir, en el último año el crecimiento de los precios internacionales de la carne ha sido en promedio del 17,6%. No obstante, tan solo unos meses atrás, más precisamente en julio, el incremento interanual era del 23,7%, por lo que puede aseverarse que la retracción ronda los 6,1 puntos porcentuales. Esta disminución es relacionada principalmente con la caída de los precios de la carne de cerdo, a causa de los menores tonelajes importados por China. Luego, los cortes de carne bovina en el último mes tuvieron valores relativamente estables debido a que, por un lado, las cotizaciones de las exportaciones brasileñas de carne experimentaron disminuciones a causa del cese temporal de compras chinas por casos atípicos de “vaca loca”; mientras que, por otro lado, los precios de exportación de carne australiana tuvieron incrementos por el lento ritmo de ventas de ganado para faena, lo cual es adjudicado a una mayor retención de bovinos para la recomposición del stock ganadero.

Por otra parte, las estimaciones de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) afirman que los precios internacionales de los bienes cárnicos en los próximos años serán entre estables y alcistas, debido al ritmo de transferencia de los costos dependiendo de la duración del período de producción en cada tipo de carne. Asimismo, los valores más elevados de los insumos ganaderos y principalmente el incremento de los costos de alimentación de los animales oficiarán de soporte para los valores de la carne a nivel internacional.

¿Dónde se encuentra Argentina en el contexto internacional?

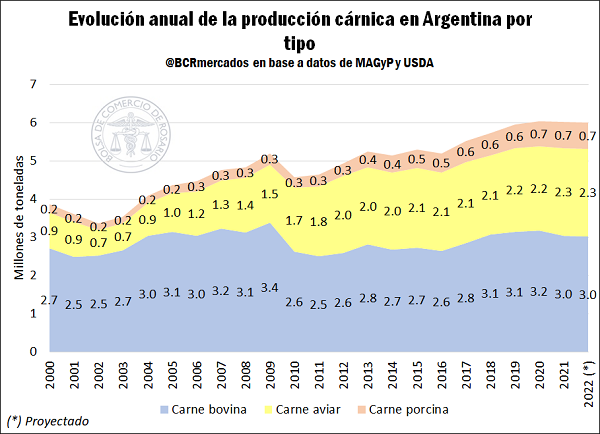

Nuestro país tiene una larga tradición en el sector bovino donde desempeñó históricamente los papeles de productor y exportador. No obstante, en los últimos años los sectores aviar y porcino han crecido a un ritmo constante, al tiempo que la producción de carne bovina mantuvo una tendencia relativamente estable. En este sentido, la producción de Argentina desde el año 2000 varió entre los 2,5 y 3,4 millones de toneladas equivalentes a res con hueso, al tiempo que en el 2021 se espera que se generen unos 3 millones de toneladas.

Por su parte, la producción aviar más que duplicó el volumen de producción desde el comienzo de este milenio, pasando de 900.000 toneladas a 2,3 millones de toneladas de carne aviar. En otras palabras, el sector productivo de ganadería aviar añadió cerca de 1,4 millones de toneladas al desempeño anual. Por último, la producción porcina más que se triplicó su volumen, en el mismo período. Vale aclarar que como se parte de una base relativamente baja, un menor crecimiento absoluto de tonelaje representa una mayor multiplicación. De esta forma, en Argentina pasaron de producirse anualmente 200.000 toneladas a proyectarse una producción cercana a las 700.000 toneladas equivalentes a res con hueso en el 2021, lo cual implicaría un récord histórico para el sector.

Con estos registros, por un lado, Argentina se erige como un caso particular dentro de las tendencias mundiales, puesto que, si bien el crecimiento de los sectores aviar y porcino acompaña lo que sucedió a nivel global, la carne de mayor valor por tonelada, es decir, la bovina, no ha logrado sumarse al sendero de incrementos productivos que sí se dio internacionalmente. Al mismo tiempo, nuestro país coincide con el contexto internacional del sector bovino, donde el volumen de las exportaciones aumentó por sobre la producción, es decir que la suba de las toneladas exportadas supera al incremento en la generación de carne bovina. Esto lleva a que se incremente la ratio exportación/producción tanto a nivel local como mundial.

Por otro lado, al agrupar los volúmenes generados localmente se obtiene que anualmente se producen en Argentina cerca de 6 millones de toneladas de carne, lo cual representa aproximadamente el 2,3% de la producción cárnica mundial. De esta forma, se ubica en la séptima posición dentro de los máximos productores a nivel internacional. Al mismo tiempo, según los datos del USDA, las exportaciones de carne argentina en el 2021 finalizarían en 905.000 toneladas de productos en el 2021, situando a nuestro país en el octavo lugar dentro de los mayores proveedores del mundo. No obstante, vale aclarar que los números de exportación del ente norteamericano difieren de los registros de MAGyP, puesto que, en base a los datos de este último, las exportaciones del 2020 habrían superado el 1,1 millón de toneladas y con los volúmenes de enero a noviembre del 2021 ya se superan las 905.000 toneladas que informa el organismo estadounidense para todo el 2021.

Entre las cuestiones internacionales más salientes que condicionaron el desempeño productivo del sector cárnico argentino en este último año debe destacarse la influencia de la pandemia de COVID-19 sobre los fletes marítimos y las capacidades de transporte internacional en contenedores refrigerados. Asimismo, también debe destacarse la Peste Porcina Africana (PPA) en China, puesto que durante buena parte del 2020 y comienzos del 2021, la demanda del país asiático apuntaló las exportaciones de cerdo de nuestro país. Por el contrario, actualmente, la disminución en las compras del gigante asiático afecta el desenvolvimiento de la exportación llevando a un incremento del déficit comercial dentro de la balanza de pagos. En adición, las importaciones de carne porcina y el incremento internacional de si precio también contribuyeron a dicho déficit. Por otra parte, el incremento en las cotizaciones de los commodities agrícolas modifican las ecuaciones de costos de los productores, generando mayores desembolsos destinados a la alimentación de los animales.

Luego, en el 2021, en nuestro país continuó el proceso de sustitución de la carne bovina por alternativas más económicas. En este sentido, los sectores aviar y porcino asumieron un mayor protagonismo en el mercado y, como consecuencia, ambos consumos se vieron incrementados estimándose que alcancen récords históricos. Finalmente, también deben destacarse las políticas de restricciones a la exportación de carne bovina, que llevó a una reducción temporal de los precios al productor y una ralentización de los valores en góndola de dichos bienes. Al mismo tiempo, dicho freno en el comercio externo aminoró la producción total y, en una mayor magnitud, redujo los envíos al exterior en un contexto de elevadas cotizaciones internacionales. No obstante, debido a la caída en la faena se incrementó la retención de ganado y se extendió el tiempo de invernada de los animales, por lo cual se espera que el stock ganadero aumente de cara al año próximo.

Conclusiones: ¿Qué nos espera en el 2022 en los mercados cárnicos?

En términos de actividad, la ganadería en general se encuentra en un momento de elevado dinamismo, con cotizaciones internacionales elevadas y con proyecciones de mayor comercio global para los bienes cárnicos. De hecho, que el crecimiento esperado de las exportaciones mundiales supere a las estimaciones de alzas productivas resulta en una señal a tener en consideración de cara al 2022.

Al mismo tiempo, la carne tiene una fuerte participación dentro de la dieta de los argentinos, lo cual lleva a nuestro país a ser uno de los principales consumidores de carne per cápita a nivel mundial. Teniendo en cuenta que, en los últimos años, la sustitución de la carne bovina por la aviar y/o porcina ha logrado mantener el consumo por habitante, da la pauta de que estas dos últimas aún tienen espacio de crecimiento dentro del mercado local, siguiendo con el desempeño de los últimos años. Asimismo, el sector porcino se encuentra con el desafío de abastecer al mercado local y compensar el déficit comercial de balanza de pagos, en un mercado donde China no importa tanto cerdo como previamente. Por último, el mercado de carne bovina muestra la posibilidad de incrementar su oferta productiva en el 2022, aunque el principal condicionante del sector serán las políticas económicas que se apliquen ¬¬en el futuro.

Oferta y Demanda proyectada

Índice de contenidos

- Argentina se encamina a retomar un sendero de crecimiento, aunque presenta desafíos claves para el 2022

- Qué se espera en el mercado de granos en el 2022

- El 2022 de los aceites vegetales y los biocombustibles ¿Qué se espera?

- Perspectivas para el transporte 2022

- Perspectivas 2022 para el Mercado de Capitales Argentino