El trigo cierra la campaña 2019/20 con el segundo volumen exportado más alto de la historia

El noviembre último concluyó la campaña de trigo 2019/20, dejando un saldo positivo en materia de exportaciones y permitiendo un importante ingreso de divisas al país, aunque menor que lo ocurrido en la campaña anterior. En un año en el que la escasez de dólares ha sido noticia con regularidad, esto resulta particularmente relevante, dada la vital importancia que las divisas tienen para solventar las compras de bienes y servicios a otros países y para hacer frente a las obligaciones externas.

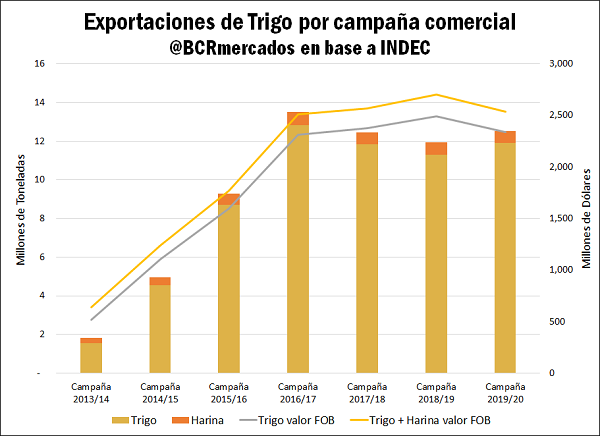

Realizando un análisis de los datos de comercio exterior proporcionados por INDEC, se desprende que la Argentina en la campaña 2019/20 exportó 11,9 Mt de trigo, registrando así su segunda mejor marca exportadora en términos de volumen, únicamente por detrás de lo ocurrido en la campaña 2016/17. Las exportaciones del cereal resultaron en un ingreso de divisas de 2.336 millones de dólares, por debajo de lo generado en las últimas dos campañas.

Esta reducción en términos de valor tiene que ver con una caída en los precios de exportación (precios FOB), ya que la cantidad exportada en el ciclo 2019/20 fue superior a los despachos de las últimas dos campañas. De hecho, el precio de exportación en la campaña recientemente finalizada promedió US$ 196/t, un 11% por debajo de los US$ 220/t promedio del período anterior. Sin embargo, la caída en el valor total de las exportaciones respecto del ciclo anterior es sólo del 6%, lo cual se explica por el avance en las cantidades exportadas.

Resulta interesante remarcar que esta mejora en el saldo exportable está en línea con la producción estimada para la campaña 2019/20, que se ubica en un récord absoluto, con unas 19,5 Mt. Tales resultados productivos récord, a su vez, se relacionan directamente con el total de superficie sembrada del cereal, que en la campaña analizada alcanzó 6,8 millones de hectáreas, un máximo desde el ciclo 2001/02.

En cuanto a las exportaciones de harina de trigo, se observa un leve retroceso respecto de lo ocurrido en el ciclo 2018/19. Durante la campaña finalizada el pasado mes de noviembre se exportaron 617.000 toneladas, unas 13.000 toneladas menos que en el período anterior. A esta menor marca en cuanto a cantidades, se le suma un menor precio promedio de exportación (US$ 323/t en 2019/20 vs. US$ 334/t en 2018/19. Así, en términos de valor, el total de las exportaciones de harina se situó en 199,6 millones de dólares, 11,2 millones menos que en el ciclo anterior.

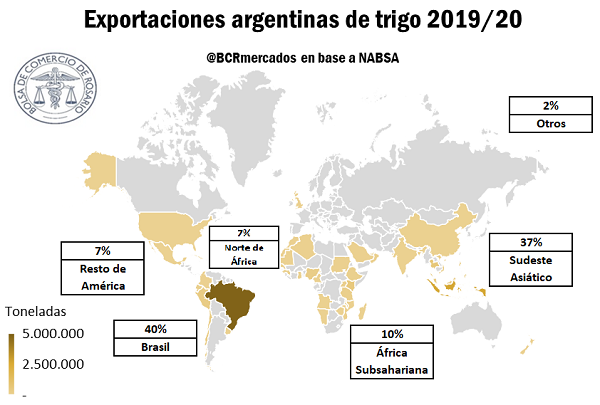

En base a la información disponible se puede observar que Brasil continúa como principal destino de las exportaciones de trigo argentino sin procesar, absorbiendo 4,7 Mt, que equivale al 40% del total exportado, pero es un 8,7% menor a lo importado por Brasil la campaña pasada. En segundo lugar, con el 22% de las compras totales, se encuentra Indonesia, que adquirió 2,6 Mt (un aumento del 36% vs. 2018/19). El tercer, cuarto y quinto lugar fueron para Bangladesh, Kenia y Tailandia, que en conjunto adquirieron 1,4 Mt del cereal argentino. En cuanto a las exportaciones de harina de trigo, los destinos más importantes en el ciclo 2019/20 continuaron siendo Brasil y Bolivia.

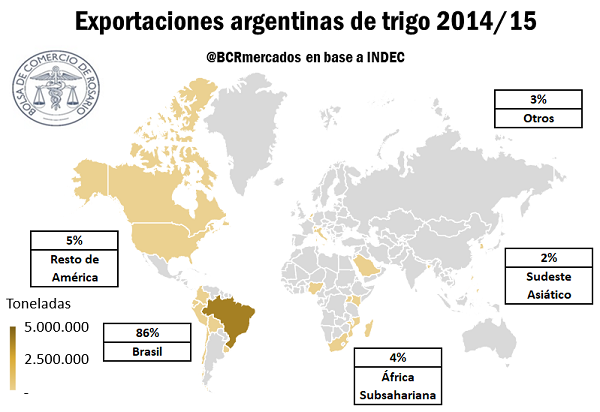

En los últimos años, Argentina ha logrado un notable aumento en la diversificación de sus exportaciones de trigo. Comparando el mapa de los destinos de exportación de la campaña 2014/15 con el del ciclo 2019/20 se puede observar, por un lado, cómo se ha reducido la participación Brasil en el total de embarques. Por otro lado, se ve cómo han aumentado las compras por parte de países del sudeste asiático.

Este último punto resulta de vital importancia de cara al futuro. El aumento en las compras por parte de países de dicha región se explica, principalmente, por la muy baja producción australiana de trigo de las últimas tres campañas, dado que Australia es un competidor directo en el trigo del hemisferio sur. Sin embargo, para la campaña 2020/21, todo parece indicar que los traspiés productivos de dicho país han quedado atrás, y la producción estimada se ubica en 30 Mt, el doble de la marca de la campaña 2019/20. Asimismo, a esto se le suma la firma del acuerdo comercial RCEP por parte de Australia junto con los países del sudeste asiático, China, Japón, Corea del Sur y Nueva Zelanda, que posicionará al país oceánico como principal abastecedor de trigo para los países firmante, por lo que las exportaciones argentinas del cereal podrían verse afectadas.

Molienda en alza

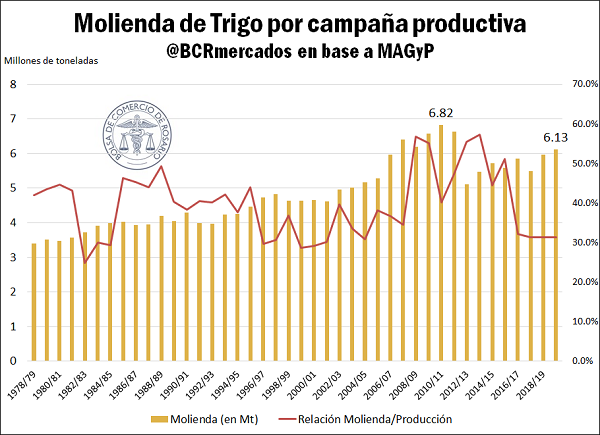

La molienda de trigo en el ciclo comercial 2019/20 alcanza el valor más alto de los últimos 7 años, con 6,13 Mt. De esta manera, se consolida una tendencia creciente para las últimas campañas pero todavía lejos del máximo histórico de la campaña 2010/11, cuando se procesaron 6,82 Mt de trigo.

En términos relativos, la molinería sobre la producción de trigo continúa levemente por encima del 30%, manteniendo un nivel similar en las tres campañas anteriores. Se puede decir entonces que, en las últimas 4 campañas, el incremento en la molienda de trigo declarada estuvo correlacionada con el mayor volumen de producción. Por lo tanto, no existen fundamentos para sostener que el incremento de la molienda de trigo en la campaña 19/20 haya sido por un cambio estructural en la forma de obtener la información.

Si se observa la serie histórica, la proporción actual continúa lejos del promedio de las campañas 2010-2016, cuando se procesaba cerca del 50% de la producción. Los valores actuales se encuentran mucho más cerca de los niveles de procesamiento del período 1999-2008, con un promedio de molinería del 33,5% de la producción total.

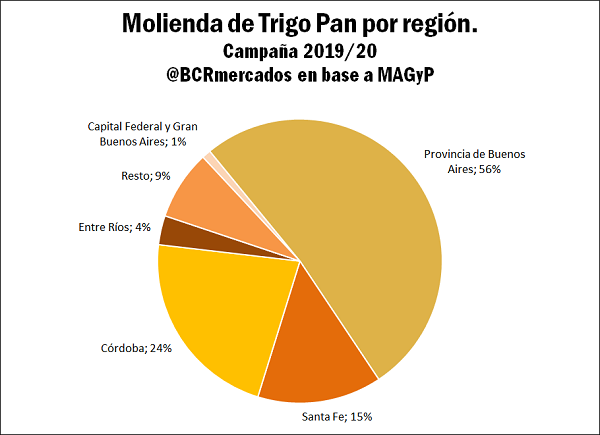

A nivel regional, en la campaña 2019/20, el 95% de la molienda de trigo se llevó a cabo en los molinos ubicados en la Región Pampeana. En el desagregado provincial, se observa que el 56% de la molienda se llevó a cabo en molinos ubicados en la Provincia de Buenos Aires. Muy por detrás se encuentran las provincias de Córdoba y Santa Fe, que en conjunto suman el 39% de lo industrializado en el último año comercial. La distribución de la molienda de trigo por provincia, en la campaña 2019/20 se correlaciona con la localización de la producción. En dicha campaña, la producción de trigo se distribuyó en un 50% en la provincia de Buenos Aires, 17% en Córdoba, 17% en Santa Fe y un 8% en Entre Ríos. A diferencia de la producción, la participación de la molienda de trigo por provincia se mantuvo relativamente estable en el tiempo, encontrándose prácticamente sin cambios en los últimos 20 años, lo que indica que la producción de harina de trigo por provincia responde tanto a las zonas productivas como a los centros de demanda.

Oferta y Demanda proyectada

Índice de contenidos

- Economía del Conocimiento para reducir el desempleo y la contaminación

- El crecimiento de la agricultura y los alimentos en el mundo en el período 2000-2018 y el desempeño argentino

- La molienda de soja en lo que va de la campaña alcanzó el 43% de la oferta total de poroto, el menor registro en al menos una década

- Marcado atraso en el ingreso de camiones de trigo al Gran Rosario

- Exportaciones a China: más embarques, menos divisas