El crecimiento de la agricultura y los alimentos en el mundo en el período 2000-2018 y el desempeño argentino

El valor agregado por los sectores de agricultura, silvicultura y pesca a nivel mundial creció un 68% en términos reales entre los años 2000 y 2018, pasando de US$ 2 billones a US$ 3,4 billones, de acuerdo al Informe Anual Estadístico publicado por la FAO. Sin embargo, a medida que las actividades no relacionadas con estos sectores crecieron a mayor ritmo, la proporción del valor agregado (VA) de agricultura, silvicultura y pesca en relación al Producto Bruto Interno (PBI) global disminuyó en todas las regiones (excepto en África, donde aumentó, y en América, donde se mantuvo estable). Esto es de esperarse, dado que la disminución del peso relativo del VA de agricultura, silvicultura y pesca en el PBI, tiene lugar generalmente cuando las economías alcanzan niveles de desarrollo considerables. Entonces, cuando existe crecimiento económico, el sector industrial y el sector servicios crecen con mayor rapidez, por lo que su aporte al PBI aumenta, mientras que el del sector agrícola tiende a disminuir en términos relativos.

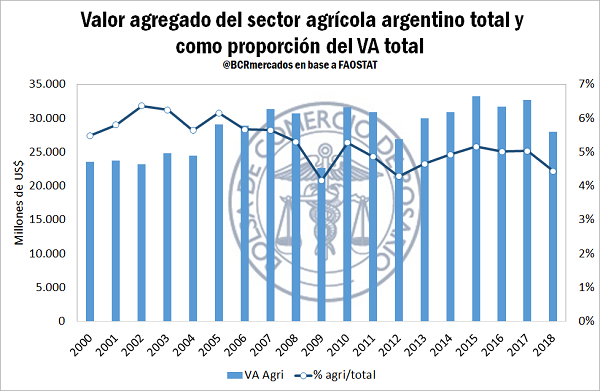

Los datos de FAO para Argentina revelan que el valor agregado de agricultura, silvicultura y pesca como proporción del VA total ha variado a lo largo de los primeros 18 años del actual milenio. La mayor participación de estos sectores en el agregado nacional tuvo lugar en el año 2002 (6,4%) mientras que el mínimo registrado fue en 2009, con un 4,2%. Sin embargo, en términos absolutos, es 2015 el año que registró un mayor VA por parte de estos sectores, con un total de US$ 33.256 millones.

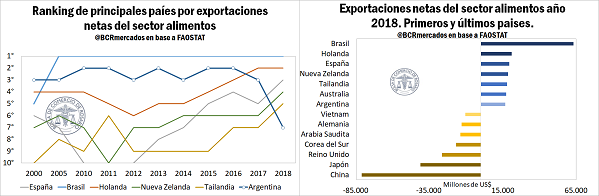

Analizando el comercio neto de alimentos sin incluir pescados (el valor nominal de las exportaciones menos el de las importaciones), el continente americano surge como la región superavitaria por excelencia, lo cual da cuenta de su rol como abastecedor de alimentos para el mundo. En contraste, Asia resulta a principal región importadora, consecuencia de su alta densidad poblacional. En lo que respecta a las exportaciones netas por país durante el año 2018, Brasil ostenta el primer lugar con un total de US$ 63.219 millones, seguido por Holanda (US$ 21.066 millones) y España (US$ 19.321 millones), cuyas exportaciones netas guardan grandes diferencias con las del gigante sudamericano.

Argentina se ubica en séptima posición en el ranking de exportaciones netas de alimentos (excepto pescado) en 2018, con un total de US$ 16.579 millones, lo cual comparado con el resultado de US$ 6.893 millones registrado en el año 2000, representa un aumento del 141% en el período. Además, es menester destacar que desde el comienzo del milenio hasta el 2017, Argentina ha oscilado entre la segunda y la cuarta posición en la lista de exportadores netos de alimentos, siendo el 2018 el año en el que alcanzó su menor marca para el período analizado.

Otro dato interesante para remarcar es que Argentina logró el mayor valor exportado neto de alimentos (sin incluir pescados) en 2011, cuando éste alcanzó US$ 29.872 millones, mientras que en los años subsiguientes el monto se redujo considerablemente. Esta evolución responde más a una reducción en el valor de las exportaciones nacional que a un aumento de las importaciones, dado que analizando estas últimas, se observa que se han mantenido estables y en un nivel bajo en comparación a las exportaciones en todos los años a excepción de 2018. En aquel año las importaciones de alimentos totalizaron US$ 4.127 millones, que en combinación con una merma en las exportaciones (US$ 20.724 millones), llevaron a que el país registrase su más flaco desempeño relativo en el ranking de posiciones.

La mencionada reducción en el valor de las exportaciones argentinas tiene como principal causa la caída generalizada de los precios de commodities agrícolas a partir del 2011 a nivel mundial, que condicionó los mercados de los principales productos exportados por el país. En la campaña 2011/12, por ejemplo, el precio promedio de la soja fue de US$ 540 /t, y el del trigo y el maíz de US$ 255 /t. Estos valores se encontraban muy por encima de las cotizaciones vigentes en la campaña 2018/19, cuando la soja presentó un precio promedio de US$ 338/t, el trigo US$ 224/t, y el maíz US$ 164/t.

Una mención especial merece Brasil, que a principios del milenio se ubicaba en la quinta posición en la lista de mayores exportadores netos, con US$ 6.397 millones. A lo largo de los dieciocho años subsiguientes, el país vecino logró multiplicar por diez sus exportaciones netas, y desde el 2004 se apoderó indiscutidamente de la cima del podio, ampliando cada vez más la diferencia con el resto. En 2018, Brasil registró exportaciones netas de alimentos por un total de US$ 63.219 millones.

En el extremo bajo de la tabla, el país con mayor déficit comercial de alimentos es China, que en el 2018 registró una marca deficitaria récord de US$ 81.636 millones, seguido de Japón (US$ 41.482 millones) y el Reino Unido (US$ 26.613 millones). El caso chino resulta un espejo inverso de lo ocurrido con Brasil ya que a comienzos del período analizado, el déficit comercial del gigante asiático totalizaba US$ 4.392 millones, multiplicándose por 18 en el lapso de 18 años.

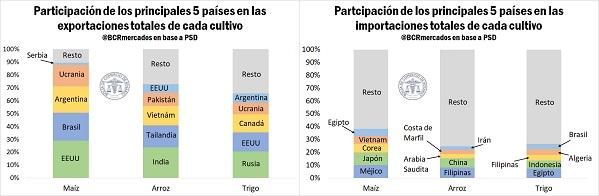

Los flujos comerciales presentan una formidable variabilidad entre regiones y tipos de commodities. Si bien en términos de valor, la categoría de frutas y vegetales es la que tiene mayor preponderancia, el rubro más comerciado en términos de volumen es, ampliamente, el de los cereales. Este grupo en particular presenta una notoria concentración exportadora, dado que los cinco países exportadores líderes en los tres principales granos (arroz, maíz y trigo) acaparan entre un 65% y un 89% del total. Sin embargo, del lado de las importaciones, la concentración es marcadamente menor, y los cinco principales países importadores representan entre un 38% y un 25% del total.

Estadísticas de producción

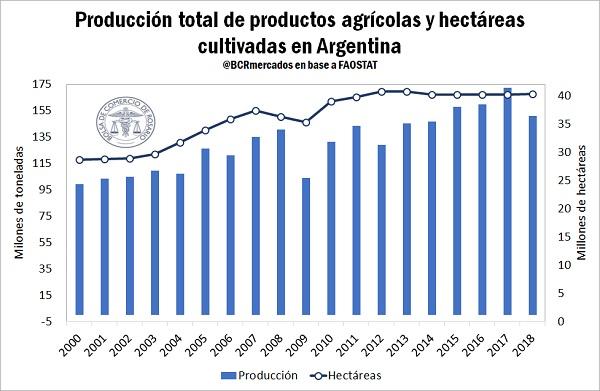

Durante el período 2000-2018, el área total destinada a la producción agrícola creció un 5%, alcanzando 1,6 billones de hectáreas a nivel global. No obstante, el ritmo de ampliación de la frontera agrícola fue menor al ritmo de crecimiento poblacional, por lo que la cantidad de hectáreas cultivadas per cápita disminuyó durante dicho período. De todas maneras, el incremento en la producción agrícola por encima de la ampliación de la superficie cultivada total sugiere un uso más eficiente de los recursos, mayores inversiones y aumentos en los rindes por mejores paquetes tecnológicos. En Argentina, por ejemplo, el área cultivada experimentó una fase de marcado aumento entre el 2000 y el 2012, para luego estabilizarse en los años subsiguientes. Sin embargo, la producción total siguió aumentando a pesar del estancamiento en el área cultivada, ya que se observa que la mayor producción se obtuvo en 2017, con un total de 172 Mt de productos agrícolas (cereales, oleaginosas, tubérculos, frutas, verduras, caña de azúcar, entre otros).

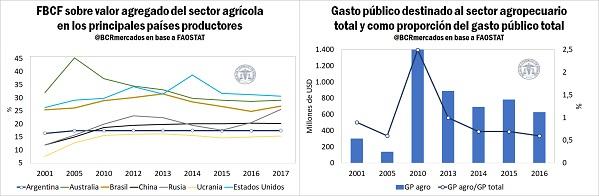

Una de las causas que generaron este aumento productivo por encima de la superficie cultivada es la inversión. En el sector agrícola, el capital comprende maquinaria y equipos así como instalaciones en campo, que resultan fundamentales para producir de forma más eficiente. La Formación Bruta de Capital Fijo (FBCF) es una medida que indica el monto que es reinvertido en nuevos activos fijos que forman parte del capital. A nivel global se observa una tendencia a que países de mayores ingresos destinen una mayor proporción del valor agregado por el sector a la reinversión que aquellos países con ingresos más bajos. Por ejemplo, entre las naciones que son grandes jugadores en la producción agrícola, Australia, Estados Unidos y Rusia, países de altos ingresos, presentan un ratio de FBCF sobre valor agregado por el sector de entre 25% y 30%, mientras que para Argentina y Ucrania, países de ingresos medios, el ratio se encuentra en el orden del 17%. Vale mencionar, además, el nivel de inversión que presenta Brasil, ya que la FBCF sobre el valor agregado agrícola es de 27%, en consonancia con los niveles observados en los países de altos ingresos.

Por su parte, el gasto del Estado en la agricultura da cuenta del apoyo financiero del sector público que sirve para complementar las inversiones del sector privado. A diferencia de lo observado con la FBCF privada, es en los países de menores ingresos donde el gasto público del Estado destinado al sector agrícola representa una mayor proporción del total de las erogaciones del sector público. Para el caso argentino, durante la última década se reconoce una clara reducción en la preponderancia del sector agrícola dentro de la repartición de fondos públicos. En 2010 los fondos públicos destinados al sector representaban un 2,5% del gasto público total, mientras que en 2018 esta participación cayó al 0,4%.

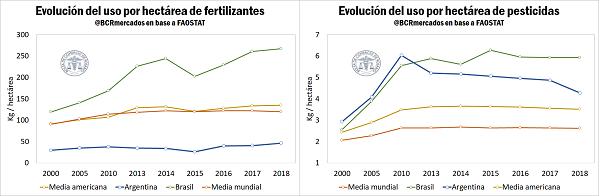

Otro factor determinante en la producción es el uso de pesticidas, agroquímicos y fertilizantes. Para el periodo de análisis (2000-2018), el uso total mundial de pesticidas aumentó en un 33%, aunque la mayor parte del incremento ocurrió en el período 2000-2012, observándose un amesetamiento en los años posteriores. En nuestro país, se observa un aumento en su uso total del 105% en 18 años, y un incremento del 46% en el uso por hectárea (2,94 kg/ ha en el 2000 vs. 4,29 kg/ha en 2018). Distinto es el caso del uso de fertilizantes, para el cual Argentina registra una marca muy moderada. Utilizando como parámetro la cantidad de nitrógeno, fósforo y potasio aplicados por hectárea, en el país se aplicaron en 2018 47 kg/ha, lo cual se encuentra por debajo de la media mundial (120,4 kg/ha), y también por debajo de la media de la región (135,3 kg/ha). Es muy llamativo el uso de fertilizante que ocurre en Brasil (267,5 kg/ha), siendo que duplica con creces la media mundial.

Agricultura orgánica: Argentina es el segundo país con mayor superficie certificada

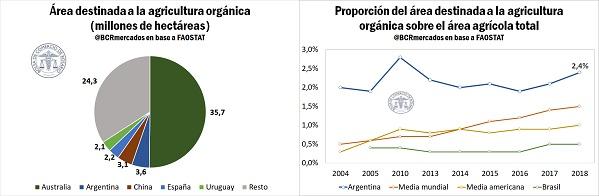

En los últimos años, la conciencia generada acerca de la necesidad de sostener prácticas que sean ecológicamente sustentables ha impulsado el crecimiento de la agricultura orgánica. A nivel global, en 2018 existían 71,1 millones de hectáreas certificadas como orgánicas. Cerca del 50% de esas hectáreas se encuentran en Australia, que en superficie total lidera ampliamente la lista. Sin embargo, nuestro país es el segundo con mayor superficie certificada como orgánica, con un total de 3,6 millones de hectáreas, representando un 5% del área total mundial.

De todas maneras, cuando se analiza el área certificada como orgánica como proporción del área total cultivada, el panorama cambia notoriamente. Austria, con un 24% del total de su superficie cultivada catalogada como orgánica, lidera el ranking, que presenta a Europa como la región que más sobresale en este sentido, con 14 países ubicados dentro de los primeros 20. Sin embargo, con una 2,6% del área agrícola total destinada a la producción agrícola orgánica, Argentina se ubica por encima tanto de la media mundial (1,5%) como de la media del continente americano (1%) y dentro del continente es superada solamente por Uruguay (15,3%).

Oferta y Demanda proyectada

Índice de contenidos

- El trigo cierra la campaña 2019/20 con el segundo volumen exportado más alto de la historia

- Economía del Conocimiento para reducir el desempleo y la contaminación

- La molienda de soja en lo que va de la campaña alcanzó el 43% de la oferta total de poroto, el menor registro en al menos una década

- Marcado atraso en el ingreso de camiones de trigo al Gran Rosario

- Exportaciones a China: más embarques, menos divisas