El litio y el valor agregado ¿dónde está la oportunidad argentina?

El complejo litio argentino viene creciendo sostenidamente, rompiendo récords nuevamente este año y con perspectivas de cerrar un 2023 en máximos productivos y exportadores. Mejor que su presente son sus perspectivas a mediano plazo, que esperan ubicarlo entre los cinco principales complejos exportadores argentinos antes que termine la década.

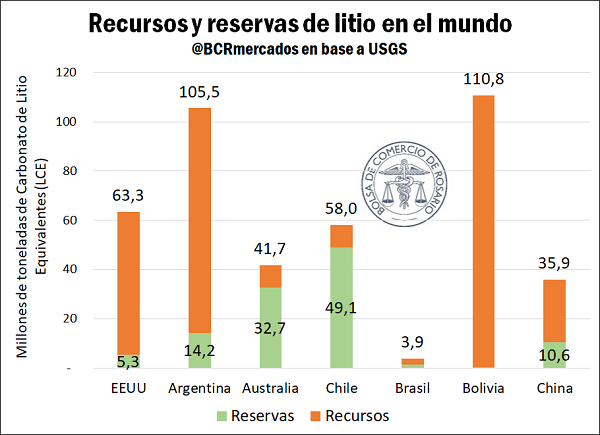

En el XII Seminario Internacional “Litio en la región de Sudamérica”, realizado en la ciudad de Salta el mes pasado, se destacaron las enormes oportunidades de la Argentina en este contexto mundial. Argentina dispone de robustas reservas y recursos de litio. En este sentido, los recursos son el resultado de procesos de exploración y son estimados usando modelos geo científicos, mientras las reservas representan el subconjunto de los recursos que es extraíble de acuerdo con un plan minero sustentable técnica y económicamente.

Dentro de este universo, Bolivia dispone del mayor volumen de recursos de litio del mundo, aunque con muy bajos niveles de exploración, lo que reduce su potencialidad productiva. Por otro lado, Estados Unidos y China tienen robustos volúmenes de reservas y recursos, aunque los mismos se destinan fundamentalmente al mercado interno para la producción de baterías para autos eléctricos, la principal fuente de demanda del litio. En ambos países la demanda de productos del complejo litio es superior a la oferta doméstica. De hecho, entre Estados Unidos y China se explica el 60% de los destinos de exportación del litio argentino.

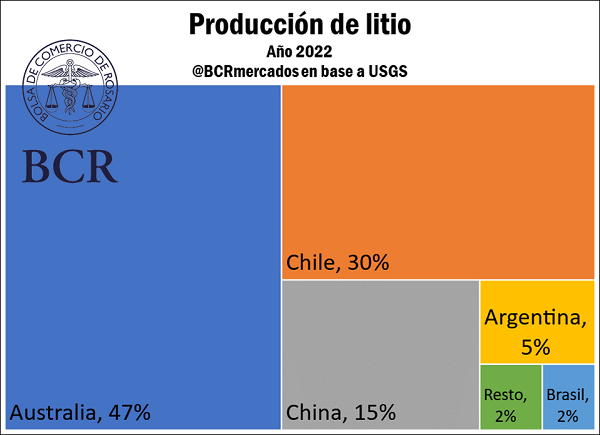

Por su parte, los elevados niveles de exploración y desarrollo de Australia y Chile los convierten a ambos en el eje central de la producción global de litio. El 77% del abastecimiento mundial del litio proviene de este dúo. Sin embargo, un menor y más incierto volumen de proyectos en estos dos países les plantea un horizonte de mediano plazo con un crecimiento menor al de la Argentina. De acuerdo con la consultora CRU Group, hasta 2027 se espera una producción de litio creciendo al 8% anual en Chile y al 16% en Australia, mientras la suba promedio anual en Argentina aspira a ser del 50%.

El potencial argentino, como bien fue destacado en más de una oportunidad en el seminario, es ahorrarle al mundo tiempo de exploración, con el formidable volumen y potencial de una amplísima gama de proyectos. El carbonato de litio es hoy la principal exportación del complejo litio argentino, dominando prácticamente las exportaciones nacionales de este complejo. Esto se da de la misma manera en Chile, que, sin embargo, exporta cerca de un 20% de su complejo litio como hidróxido.

Amerita destacar, como se ha hecho en otras oportunidades en este Informativo Semanal, que el carbonato de litio (Li2CO3) y el hidróxido de litio (LiOH) pueden sustituirse entre sí en la producción de baterías. Sin embargo, el hidróxido de litio se descompone a una menor temperatura, permitiendo que la batería tenga más autonomía y vida útil con respecto a las baterías de carbonato de litio. No obstante, históricamente el carbonato de litio ha tenido un menor costo de producción, lo que lo ha hecho más atractivo al menos en el corto plazo.

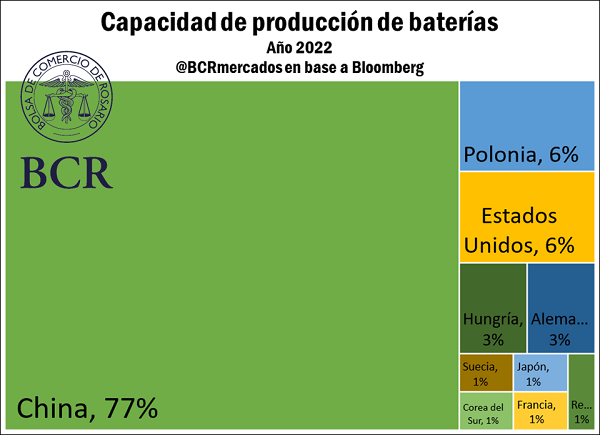

Australia, por su parte, exporta mayoritariamente espodumeno de litio, un producto que hoy tiene un valor de mercado de apenas el 15% del que dispone el carbonato de litio. El país oceánico se ha consolidado, al igual que Chile, como un proveedor formidable para China, epicentro mundial de la producción de baterías.

Proyectando hacia el futuro, China aspira que su capacidad de producción de baterías crezca casi un 600% hacia 2027, considerando la capacidad de producción de 2022 como base, de acuerdo con BloombergNEF. En un marco de competencia geopolítica y nuevas tendencias en política industrial, los Estados Unidos también disponen de una serie de programas con financiamiento para amplificar su producción de baterías y reducir su dependencia de China. Entre el Acta de Reducción de la Inflación (Inflation Reduction Act: IRA) y la Ley de Infraestructura Bipartidista (Bipartisan Infraestructure Law) Estados Unidos aspira a invertir más de US$ 90.000 millones en baterías y energías renovables en los próximos cinco años. Aún con esta elevadísima inversión y multiplicando casi por 13 su capacidad productiva, Estados Unidos pasaría de representar el 6% al 10% de la capacidad global de producción de baterías.

Con este contexto, uno de los consensos del amplísimo espectro de actores de la cadena es seguir potenciando la extracción de litio y la producción de carbonato y cloruro en la Argentina. En un futuro cercano también se esperan volúmenes de producción de hidróxido de litio en nuestro país. Por supuesto, las iniciativas para la vinculación con automotrices para producir más vehículos eléctricos en la industria local y la producción nacional de baterías son factores potencian la cadena litífera argentina, sin que esto redunde en falsas antinomias sobre las exportaciones de litio argentino.

Frente a la discusión por el valor agregado, se suele destacar el valor promedio de las exportaciones e importaciones argentinas. El año pasado la tonelada promedio de exportación argentina se ubicó con un valor de US$ 705, mientras la tonelada de importación promedió los US$ 2.088. Dentro del amplio espectro del comercio exterior argentino, debemos destacar que la tonelada promedio exportada por el complejo litio lo que va del 2023 supera los US$ 25.500. El complejo litio ya agrega valor y tiene mucho potencial para seguir impulsando el trabajo, la producción y las exportaciones nacionales.

Oferta y Demanda proyectada

Índice de contenidos

- Sector minero a la vanguardia: registra un crecimiento sostenido desde mediados de 2020

- ¿Qué exporta cada provincia argentina?

- Los negocios anticipados con trigo caen al nivel más bajo desde 2016

- En 10 jornadas, el Dólar Soja V requirió el ingreso de US$ 836 millones

- Precios internacionales: Comportamientos divergentes entre los principales proveedores