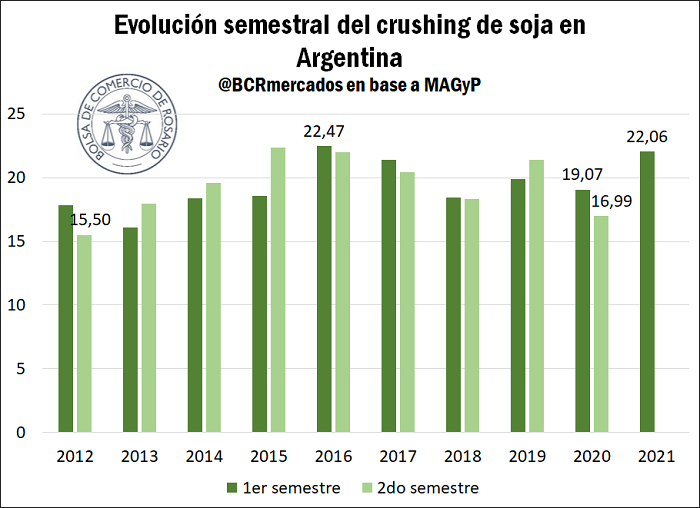

El crushing de soja se recupera luego del bajo procesamiento obtenido en el segundo semestre de 2020

En el segundo semestre de 2020, el crushing de soja sufrió una merma importante debido a diversos factores (conflictos gremiales que afectaron el funcionamiento de los puertos y un impacto aún relevante de la pandemia sobre la economía), arribando a un procesamiento de solo 16,99 Mt. Tal valor se ubicó muy por detrás de lo alcanzado el año previo y en valores mínimos desde el año 2012.

En este sentido, se comenzó el año 2021 con un stock comercial de poroto de soja muy por encima de lo habitual con 8,4 Mt en el mes de enero, es decir, un 65 % más alto que el mismo mes del año anterior y un 120 % superior al promedio de los últimos cinco años.

Bajo este escenario de altos stocks y compromiso externos por cumplimentar por parte de las industrias, se comenzó a procesar un alto volumen de soja en grano en el conjunto de terminales portuarias del Gran Rosario fundamentalmente. De esta forma, en el primer semestre de 2021 se alcanzó un crushing de 22,06 Mt, lo cual representa un máximo desde el año 2016.

Si se centra la mirada en los primeros meses de la campaña 2020/21 entre abril y junio, se comenzó el ciclo comercial con buenos márgenes según estimaciones propias en base al cálculo del FAS teórico de US$ 16/t entre abril y mayo, a US$ 1,39/t hacia finales de junio. En este sentido, dicho margen teórico se ha reducido progresivamente, al tiempo que se dio un repunte y posterior estabilidad de los precios cámara de la soja.

En estos primeros tres meses de campaña los embarques de poroto de soja sin procesar representaron menos del 16 % de las exportaciones del complejo soja, componiéndose el resto de los despachos de aceite, harina y biodiesel.

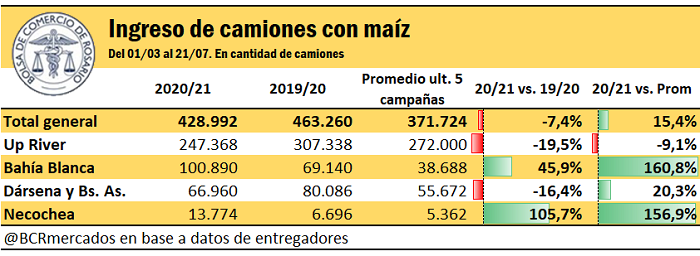

Bajante del río y atraso de cosecha: menos maíz en los puertos del Up River

La cosecha de maíz 2020/21 avanzó al 77% del total sembrado, de acuerdo con el último dato disponible del Ministerio de Agricultura, Ganadería y Pesca (MAGyP). Este número está casi 15 puntos porcentuales por detrás del avance logrado en la campaña pasada, cuando se habían cosechado el 92% de los lotes con maíz para este momento del año.

Cabe señalar, además, que el territorio con mayores retrasos en la cosecha es Córdoba, la provincia líder en producción que aportará más del 40% del maíz argentino en la 2020/21. Las cosechadoras cordobesas han avanzado a la fecha sobre el 72% de los lotes, lejos aún del 98% logrado a igual fecha del año pasado. Santa Fe, otro importante origen del maíz de la región centro de argentina, ha completado el 89% de su cosecha, apenas por detrás de lo logrado el ciclo anterior (92%). Por su parte, Buenos Aires, que destina parte de su producción a los puertos fluviales del norte de la provincia y otra parte a los marítimos del sur, ha avanzado sobre el 88% de su superficie sembrada mejorando el ritmo del año anterior. El progreso de la cosecha en las principales regiones maiceras del país impacta de lleno, a su vez, en el ingreso estimado de camiones a los puertos argentinos.

Además, al analizar cada zona portuaria por separado, se advierten importantes divergencias entre ellas. Los puertos del Up River y del norte de Buenos Aires muestran considerables bajas en la recepción de camiones con maíz respecto a la campaña pasada. Esto se opone a la situación de los puertos marítimos de Bahía Blanca y Necochea, que muestran un pronunciado ascenso en sus ingresos de camiones cargados del grano amarillo respecto de la última campaña y del promedio.

Al dispar avance de la trilla se suma el efecto de la bajante del río Paraná, que condiciona la navegación en la hidrovía y genera costos logísticos adicionales que se han desarrollado exhaustivamente en este Informativo Semanal. En línea con lo esperado, el bajo nivel del río ha sido de la partida para inducir a un mayor ingreso de camiones a los puertos del sur bonaerense, buscando aminorar el alza de costos logísticos.

En este sentido, ya se observa una diferencia de peso entre el precio pizarra de Rosario y el de Bahía Blanca en lo que hace al maíz. Mientras el mes de julio consolida un promedio en torno a los US$ 193/t para los precios de la Cámara Arbitral de Cereales de Rosario (CAC), en la Bolsa de Bahía Blanca el grano amarillo viene subiendo semana tras semana y superó los US$ 224/t. A principios de este mes se encontraba por debajo de los US$ 200/t, pero la bajante ha hecho sus efectos en impulsar los precios para embarcar en los puertos del sur bonaerense. El nivel de precios local sigue siendo cerca de un 43% superior a los del año pasado, mientras que la suba interanual en Bahía Blanca supera el 54%.

Por su parte, la soja se ubicó en la semana superando los US$ 330/t, aunque con leves bajas respecto a la semana pasada, que promediaba los US$ 333/t. Al igual que con el maíz, los precios del poroto continúan mostrando un ascenso interanual próximo al 38% en dólares.

En lo que hace a la dinámica comercial externa, la semana cierra con declaraciones juradas de ventas de exportación (DJVE) de maíz por más de 0,8 Mt, por debajo de los 0,91 Mt de la semana pasada pero por encima de las últimas semanas, que venían con ritmos de declaración en torno a las 0,3 Mt semanales. Las DJVE con maíz totalizan así 31,6 Mt en lo que va de la campaña 2020/21, 16% por encima de los niveles de la campaña pasada.

Por parte del complejo soja, la semana lleva DJVE por cerca de 0,88 Mt, por detrás del 1,01 Mt de la semana pasada, aunque recupera un buen ritmo de declaración respecto a las semanas pasadas, al igual que el maíz. Las declaraciones juradas del complejo soja llevan un acumulado de 21,2 Mt, un 4% menos que la campaña pasada tomado en conjunto. No obstante, los subproductos de soja van un 6% por encima de la campaña pasada, frente a caídas del 27% y 3% en las DJVE de poroto y aceite de soja.

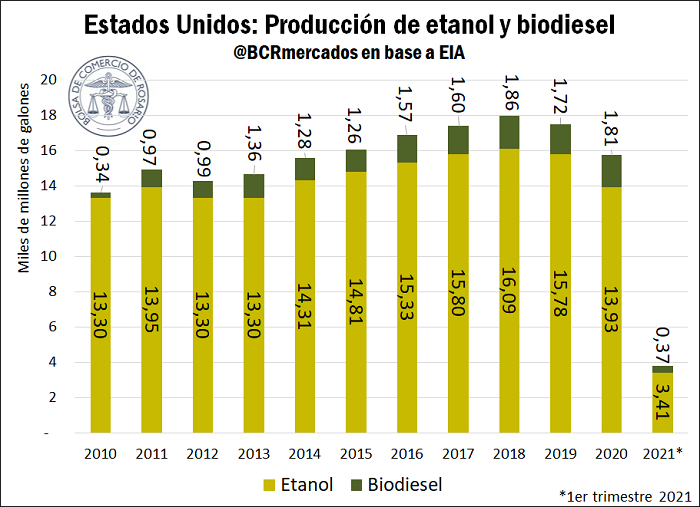

Un nuevo ciclo de inversiones en biocombustibles en los Estados Unidos

En marzo de este año el presidente de los Estados Unidos, Joe Biden, presentó el “Build Back Better” Plan, una serie de proyectos y medidas que serán el eje de su gestión, totalizando inversiones por cerca de US$ 7 billones. Entre sus objetivos se destacan desarrollar una matriz energética neutra en carbón para 2035 y avanzar hacia una agricultura más sostenible.

Dentro del paquete de medidas se destinarán más de US$ 180.000 millones en investigación y desarrollo energético sustentable. Dentro de este presupuesto, cerca de US$ 15.000 millones se destinarán en financiar innovaciones en energías verdes. Aquí destacan con fuerza los biocombustibles, además del hidrógeno, la electromovilidad, entre otras energías limpias.

Esta medida robustecerá el sostenido desempeño que los Estados Unidos vienen llevando mediante su set de políticas de biocombustibles. Éste incluye más de 17 legislaciones de incentivos, 9 normativas que definen estándares de consumo y producción y 9 programas de fomento y crédito para la industria. Al día de hoy, uno de los temas en agenda en Estados Unidos es la potencial ampliación de los cortes obligatorios, lo que estimularía aún más la demanda de biocombustibles, que ya tienen su presupuesto para innovación asegurado.

Para dimensionarlo en perspectiva, la producción de biodiesel en Estados Unidos es cerca de 5 veces la producción en nuestro país. A su vez, el país norteamericano ostenta cerca del 53% de la producción mundial de etanol, cuando Argentina no llega al 1%. Estados Unidos es el mayor productor global de maíz, cuya producción 2021/22 se estima en 385 Mt, de las cuales más del 40% se dedicarán a la industria de bioetanol.

De la mano de la vacunación y la recuperación económica, se esperan alzas en la producción y el consumo de biocombustibles en Estados Unidos, luego de un fatídico 2020 en todo el mundo. Los elevados presupuestos destinados a la innovación esperan dar frutos y mostrar nuevos proyectos y métodos de producción con biocombustibles. Se espera que los bios tomen un rol clave en la transición energética estadounidense.

Oferta y Demanda proyectada

Índice de contenidos

- Argentina se encamina a un récord de siembras en la 2021/22

- En el año 2020, el transporte fluvial de cabotaje de granos cayó un 24,5 % y refleja el menor volumen desde 2014

- Las ventas de trigo cosecha nueva marcan un récord para el momento del año

- Cambio Climático y tiempos extremos: sequías e impacto en el sector agropecuario argentino - Parte 1

- Intervención y precios de la carne al consumidor