Cebada 2023/24: desafíos y oportunidades para una campaña con grandes rindes

La campaña entrante depara una importante recomposición en los rindes productivos, aunque la merma en la superficie sembrada mantendría el nivel de oferta casi inalterado entre años. Aún así, el ciclo 2023/24 llegaría con oportunidades para el cereal argentino, frente a una escueta cosecha mundial.

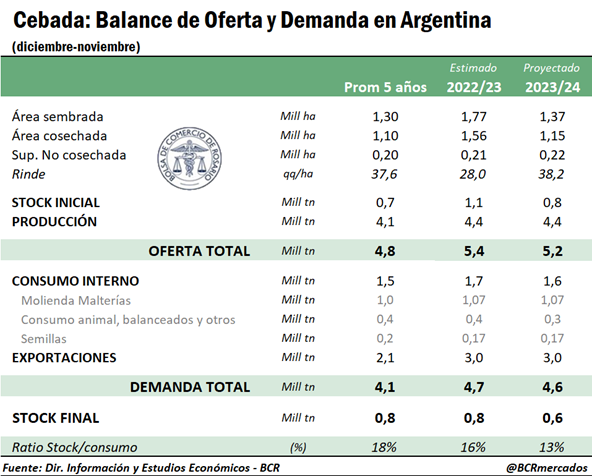

Como consecuencia de la feroz sequía, la producción local 2022/23 resultó de 4,4 Mt. Pese a contar con la segunda mayor superficie sembrada con cebada de la historia, el rinde medio fue el más bajo en una década compensando su efecto. De todos modos, contando los stocks iniciales se llega a una oferta total de 5,4 Mt, que supera el promedio del último lustro (4,8 Mt).

Las previsiones para el ciclo 2023/24, en tanto, apuntan a una caída en la superficie sembrada de 22%, pero que sería compensada por un sustancial aumento en el rinde promedio por hectárea, que subiría de 28 qq/ha a 38 qq/ha entre años. Así la producción se mantendría casi sin variaciones con respecto a los niveles de la campaña pasada, más allá del importante recorte de la superficie sembrada. Lo que promete, según las estimaciones de esta bolsa, una oferta total de cebada para el ciclo 2023/24 de 5,2 Mt, entre stocks iniciales y producción.

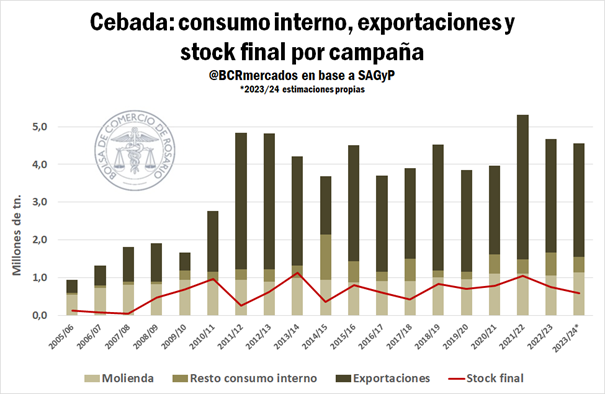

La demanda, por su lado, se mantendría dentro de los elevados niveles que se vienen observando durante los últimos tres ciclos, con las malterías pisando fuerte como principal fuente de consumo doméstico. Así, se prevé que la molienda de cebada cervecera aumente un 7%, alcanzando un récord de 1,15 Mt. Mientras tanto, se proyectan exportaciones por 3 Mt, el 68% de la oferta total.

Una demanda que sostiene su intensidad en conjunción con una oferta total que cede dejaría un stock final ajustado de 0,6 Mt de cebada, con una relación stock/consumo de 13%, la más baja en cinco campañas.

Avances en la comercialización de la campaña 2023/24 de cebada

La dinámica de la comercialización de cebada en el mercado interno ha estado atravesada por la misma lógica que “paralizó” los compromisos de nueva mercadería para gran parte de los cultivos.

Las secuelas de la sequía, que ha dejado niveles críticos de humedad en el suelo, sin llegar estos a recomponerse durante los momentos claves de siembra y desarrollo del cultivo; y sumado ello, a la incertidumbre comercial, han impuesto una enorme cuota de cautela a un mercado que no se ha atrevido a cerrar el volumen de compromisos, que durante “tiempos normales” hubiera operado antes de la cosecha entrante.

Teniendo en cuenta el promedio de las últimas seis temporadas, a esta altura del año, ya se deberían haber comercializado 1,14 Mt de cebada correspondientes al ciclo venidero en el mercado local. Esto equivaldría al 24% de la campaña. Pero actualmente, la comercialización interna de cebada 2023/24 sufre un atraso relativo de un 70%, habiéndose operado un volumen de solo 345.000 toneladas, de las cuales el 60% responde a comercialización de cebada forrajera. Así, teniendo en cuenta las estimaciones productivas, únicamente se ha aproximadamente el 7% de la cosecha futura.

Por supuesto, en línea con esta fenomenal desaceleración del ritmo comercial, las registraciones de ventas al exterior también sufren un atraso significativo. Se han anotado, hasta ahora, 329.100 toneladas de la nueva campaña, muy por debajo de las 1,12 Mt que en promedio se declaran a esta altura del año. Siguiendo nuevamente las estimaciones, si se proyectan exportaciones por un volumen de 3 Mt, únicamente se habría registrado el 11% del total de toneladas a exportar, muy por detrás del 32% que a esta altura del año ya se deberían haber anotado.

Como contrapartida de lo anterior, se da la situación atípica, de que, frente al inicio de una nueva campaña de cebada, todavía reste por comercializar el 90% de la oferta total. Descontando el volumen vendido y las estimaciones de utilización como semilla, quedarían 4,68 Mt de cebada correspondiente a la campaña 2023/24 sin comprometer aún. En promedio a esta altura del año, solo restaría por comercializar el 77% de la futura cosecha.

Así, frente a un contexto internacional ajustado en cuanto a niveles productivos, el cereal argentino podría encontrar una oportunidad para colocar su producción en caso de que se imprima una tendencia alcista en los precios.

Panorama internacional: Una ajustada producción mundial dejaría la relación stock/consumo más baja del siglo

Las proyecciones para la campaña entrante de cebada son pesimistas. La cosecha sufriría el rigor del año Niño y regiones productivas como Australia, Kazajistán y la UE verían mermada en gran cuantía su producción para esta campaña 2023/24.

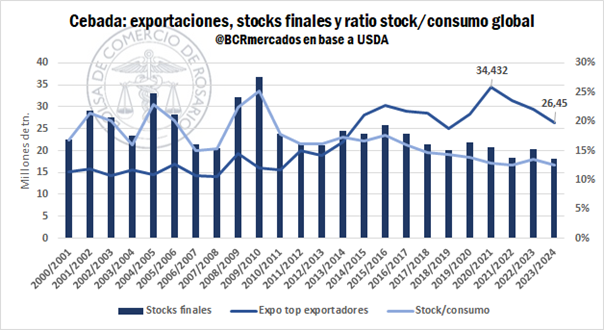

Según las últimas estimaciones por parte del USDA, para la campaña entrante se proyectan 142 Mt de cebada a nivel mundial, un 6% menos que la campaña anterior y 7 Mt por debajo del promedio de las últimas cinco. Si se tiene en cuenta la media histórica de oferta global, desde inicios de milenio, el mundo ha contado en promedio con 190 Mt de cebada cada ciclo. Durante los últimos años, la oferta a tendido a incrementarse, dejando un promedio de 201 Mt de cebada por campaña. Actualmente las proyecciones productivas y los stocks iniciales que se espera pasen para el nuevo ciclo, conforman una oferta global de 189 Mt, volumen ajustado con relación a lo que se ha visto durante el último tiempo.

A nivel mundial, el 90% de las exportaciones de cebada son explicadas por los seis principales exportadores. Entre ellos, se destacan la UE, Australia, Rusia y Ucrania que acaparan el 72% del mercado internacional.

Luego de tres campañas seguidas contando con cosechas de más de 14 Mt cada una, en Australia la sequía y las continuas adversidades climáticas llevarían a un recorte inter-campaña de 31% sobre la producción, cosechando según las estimaciones del USDA 9,7 Mt de cebada. En consecuencia, las proyecciones de exportaciones australianas para el nuevo ciclo también se reducirían en un 28% a apenas 5,2 Mt. El país oceánico ha mantenido una elevada oferta durante los últimos años, por lo que la severidad del impacto del Niño podría dejar un hueco significativo en el mercado internacional.

Mientras tanto, la Unión Europea contaría con la menor cosecha de cebada en doce años, según el último reporte del IGC. Los europeos representan el 35% de la producción mundial y encabezan el ranking de exportadores. Las proyecciones indican una merma en el volumen exportable de un 7% con relación al año pasado.

Por su parte, sobre suelo ucraniano se espera nuevamente una mala cosecha, un 25% por debajo de la producción promedio de las últimas cinco campañas. Esto en conjunción con las tensiones en torno a los puertos de la región del Mar Negro y los obstáculos que el conflicto ha implantado a las exportaciones de granos ucranianos, proyectan una significativa disminución de las ventas externas del país. Ucrania exportaría solo 2 Mt de cebada correspondientes al nuevo ciclo, un 26% menos que el año pasado y 53% por debajo del promedio de las últimas cinco campañas. El ministerio de agricultura del país ha afirmado durante la semana, que el retraso de las exportaciones nacionales de granos es del 28% con relación al ciclo anterior.

El clima también les ha jugado una mala pasada a Kazajistán y Canadá que verían reducida su producción cerca de un 20% cada uno, mermando sus saldos exportables para el nuevo ciclo.

Como corolario de las adversidades productivas que han atravesado regiones claves, la estimación de saldos exportables de cebada a nivel mundial se vería severamente ajustada a la baja. El promedio de exportaciones mundiales de las últimas tres campañas es de 32,5 Mt y para la entrante no se contaría con más de 27 Mt. Una caída interanual de casi el 15% en el nivel de comercialización internacional del cereal. No conforme con ello, los stocks finales esperados serían los más bajos en más de veinte años cayendo un 11% de forma interanual.

Mientras que, por el lado de la demanda, como consecuencia de la merma productiva, lógicamente se espera un descenso importante en el nivel de importaciones, disminuirían un 15% respecto al año pasado. También, los guarismos proyectados para la 2023/24 la posicionan como la campaña con menor consumo doméstico desde la 2018/19, explicado casi en su totalidad por la caída en el consumo forrajero que llegaría a mínimos de cinco años. La UE y Australia conforman las regiones donde se verían los mayores recortes.

Sin embargo, China e Irán, dos de los principales importadores a nivel mundial, si que mantendrían su demanda forrajera, inclusive con pequeños incrementos interanuales. Ayudando a mantener el mercado y presionando en parte las cotizaciones.

El gigante asiático es el principal mercado comprador de cebada argentina, representando el 35% de las exportaciones correspondientes al complejo cebada y el 52% de las exportaciones de cebada forrajera.

Dadas las proyecciones de las variables de oferta y demanda, la campaña entrante depara una relación stock/consumo más ajustado de lo normal, cayendo a mínimos en lo que va del siglo.

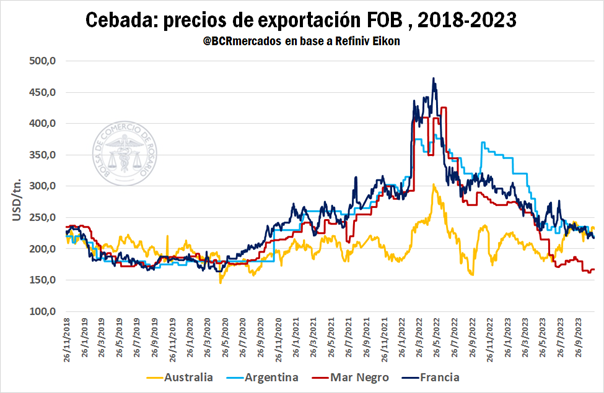

Las cotizaciones de la cebada en los mercados FOB viene incorporando una marcada tendencia bajista luego de la explosión de incertidumbre que generó el conflicto entre Ucrania y Rusia a inicios del 2022. Sin embargo, frente a las proyecciones productivas para la campaña entrante, puede verse una desaceleración de aquella tendencia y un potencial piso a la caída de las cotizaciones que podrían posicionarse más cerca de los 250 USD/tn que de los 200 USD/tn.

Oferta y Demanda proyectada

Índice de contenidos

- El aporte fundamental del trigo a la economía argentina

- El trigo aportaría US$ 2.240 millones por exportaciones en la nueva campaña

- Las exportaciones de harina de trigo como primer paso para seguir agregando valor en la cadena triguera

- Panorama internacional del trigo 2023/24

- AGRANZA se prepara para afrontar su primera campaña de trigo