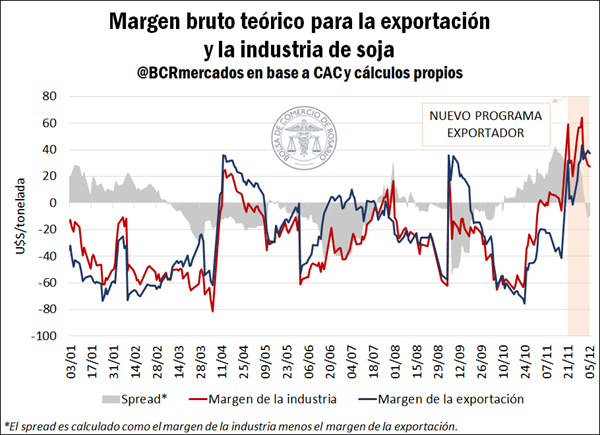

Alivio para el margen bruto de la industria y de la exportación de soja

1. Repuntan los márgenes de soja.

El pasado 20 de noviembre, a través del Decreto 597/23, se sancionó un nuevo tipo de cambio diferencial para las exportaciones efectuadas hasta el 10 de diciembre. Se estableció que las divisas obtenidas de las exportaciones deberán liquidarse en un 50% a través del Mercado Único Libre de Cambios (MULC) y el restante 50% en “operaciones de compraventa con valores negociables adquiridos con liquidación en moneda extranjera y vendidos con liquidación en moneda local”, es decir, al tipo de cambio contado con liquidación (CCL).

De la mano de este nuevo programa exportador, se observó una mejora en el margen bruto teórico para la exportación y para la industria de soja, que eventualmente los devolvió a terreno positivo a partir del 21 de noviembre, para mantenerse allí desde ese entonces. De hecho, ambos márgenes alcanzaron su nivel más alto en más de un año. Asimismo, durante las últimas jornadas, se observa que la relación de precios favoreció relativamente más a la exportación de poroto sin procesar que a la industria.

A pesar de esta mejora para los sectores que componen la demanda de la oleaginosa, durante la última semana se advirtió un menor dinamismo en el mercado físico de granos, con escaso volumen de ofertas abiertas de compra por soja. En este sentido, el mercado se muestra cauteloso de cara a la asunción del flamante gobierno el próximo domingo y a la implementación de nuevas medidas económicas.

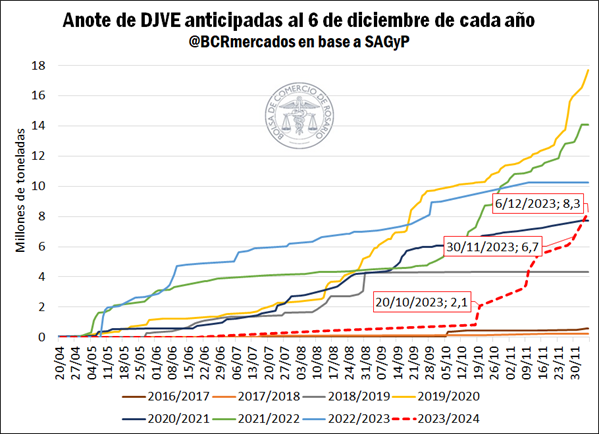

2. Anote de DJVE anticipadas de maíz 2023/24 y exportaciones del cereal durante la campaña en curso.

Tal como se dio a conocer en un informativo semanal reciente, las Declaraciones Juradas de Ventas al Exterior (DJVE) de maíz 2023/24 comenzaron a escalar con fuerza durante noviembre. Así, finalizado el decimoprimer mes del año, se advierte que se acumularon DJVE de maíz anticipado por un total de 4,6 Mt; ello es, el 56% del total de maíz nuevo que se llevan vendidas al exterior hasta la fecha. Del mismo modo, durante el miércoles 6 de diciembre, se registraron DJVE de maíz 2023/24 por 1,6 Mt, el volumen diario más alto en lo va del año, con el total de ventas de maíz anticipado ascendiendo a 8,3 Mt. Si bien este guarismo aún se encuentra por debajo del promedio de las últimas cinco campañas, el cual totaliza 10,8 Mt, advierte una gran recuperación respecto de los volúmenes observados hasta octubre.

Por otra parte, con respecto a la actual campaña, el anote de DJVE de maíz 2022/23 asciende actualmente a 24,0 Mt. Así, los datos más recientes del Instituto Nacional de Estadística y Censos (INDEC) y la Agencia Marítima NABSA muestran que desde el comienzo de la campaña hasta el mes de noviembre inclusive ya se exportaron 20,2 Mt de maíz, lo que representa una caída del 34% con respecto a igual período del año anterior. Esta reducción en el volumen de ventas externas se encuentra en sintonía con la caída interanual de la producción del 30%, fruto de una de las peores sequías que azotó a nuestro país.

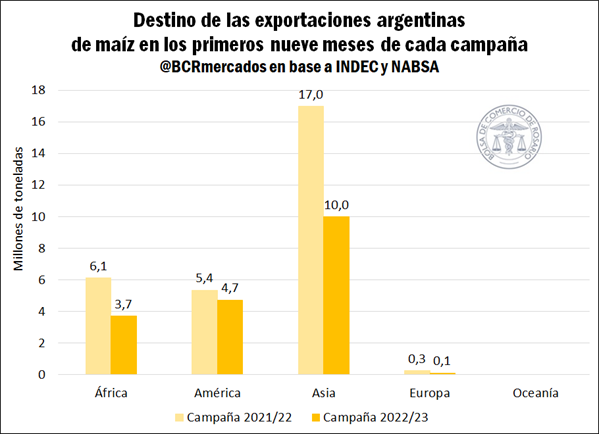

En este contexto, se advierte una disminución en las exportaciones hacia la mayoría de los países de destino. Mientras Vietnam se mantiene como el principal receptor del maíz argentino durante los primeros nueve meses de la campaña, la reducción interanual del volumen exportado a dicho país se ubica en el 42%, por encima de la caída total de las ventas. Adicionalmente, se observan otros destinos principales en donde la disminución de las exportaciones supera la media, como Arabia Saudita, Egipto y Corea del Sur, mientras que otros registran una caída por debajo del promedio, como Chile, Perú y Malasia.

Consecuentemente, debido a que la reducción de las ventas externas impactó en diferentes magnitudes sobre los diversos países de destino, se observa un reacomodamiento en la participación de los continentes en las exportaciones de maíz argentino. Por un lado, a pesar de que Asia se mantiene como el principal receptor de nuestro cereal, durante los primeros nueve meses de la campaña comercial el 54% de las ventas externas se dirigió hacia dicho continente, en tanto durante igual período del año anterior la participación ascendía al 59%. En contraposición, las exportaciones hacia países del continente americano ascendieron 6 p.p. con respecto a igual fecha del año previo, alcanzando una participación del 25% sobre el total. En cuanto a África y Europa, ambos continentes mantuvieron estable su participación sobre las exportaciones en torno al 20% y al 1%, respectivamente.

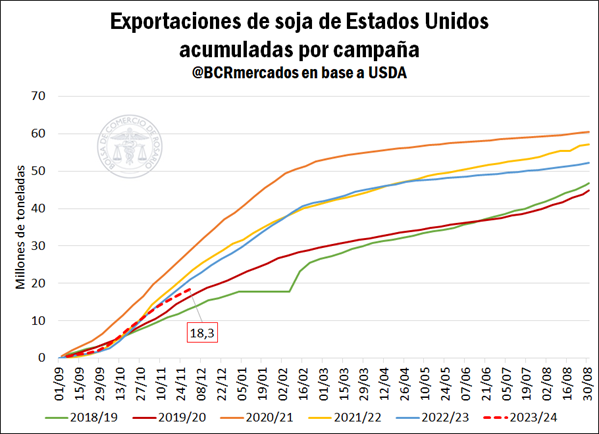

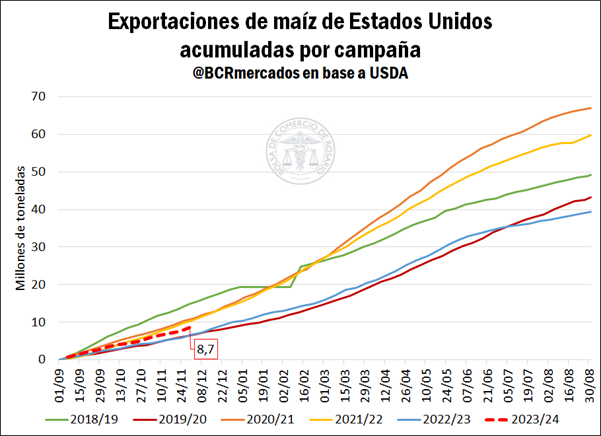

3. Exportaciones acumuladas de soja y maíz en Estados Unidos de la campaña 2023/24.

En Estados Unidos, la campaña de soja y maíz 2023/24 comenzó oficialmente el 1 de septiembre, acompañando el inicio de la cosecha. En este sentido, los datos del Departamento de Agricultura de los Estados Unidos (USDA) indicaron que al 19 de noviembre la recolección de la oleaginosa ya se encontraba finalizada, en tanto los últimos datos oficiales advirtieron que el avance de la cosecha del cereal era del 96%. Considerando que Estados Unidos se destaca como el segundo mayor productor y exportador de soja a nivel mundial, y como el primer productor y segundo exportador global de maíz, resulta esencial analizar el avance de las exportaciones del país norteamericano para la campaña en curso.

En cuanto a la soja, se observa que las ventas acumuladas hasta el 30 de noviembre ascienden a 18,3 Mt, un 13% por detrás de las ventas externas para igual período de 2022, y por debajo del promedio de los últimos cinco años, el cual se ubica en 20,7 Mt. Estos datos se encuentran en línea con las proyecciones del USDA para el ciclo 2023/24, que indican una caída del 12% en las exportaciones estadounidenses de la oleaginosa en relación con la campaña previa.

Respecto al maíz, las proyecciones indican que Estados Unidos vería sus exportaciones incrementadas un 25% en relación con el ciclo previo, lo cual se ha plasmado en los datos últimos datos del USDA, que muestran un volumen de exportaciones acumuladas por 8,7 Mt hasta el 30 de noviembre, un 30% por encima que para la misma fecha del año anterior. Aun así, las exportaciones acumuladas de la campaña actual se muestran retrasadas con respecto al promedio de los últimos cinco años, que asciende a 9,9 Mt para el mismo período.

Finalmente, en relación con los precios a nivel internacional, la mayor demanda de exportación de maíz estadounidense apuntaló la cotización del cereal en el Mercado de Chicago, que anotó ganancias entre semanas. Sin embargo, la mejora en las condiciones climáticas y el pronóstico de lluvias en Brasil ayudó a aliviar la preocupación por la pérdida de cosecha en el país vecino, y presionó el mercado de soja esta semana, que mostró cotizaciones a la baja.

Oferta y Demanda proyectada

Índice de contenidos

- Los vaivenes del dólar futuro en el rally electoral y post-electoral

- Agregado de valor: por cada tonelada exportada de maíz, Brasil despacha más del doble de carne que Argentina

- El Mercosur recobra impulso con la potencial incorporación de Bolivia

- Trigo: En plena presión de cosecha, la pizarra en dólares al tipo de cambio “exportador” se desploma

- Feedlots: Aun con números adversos, continúa la reposición