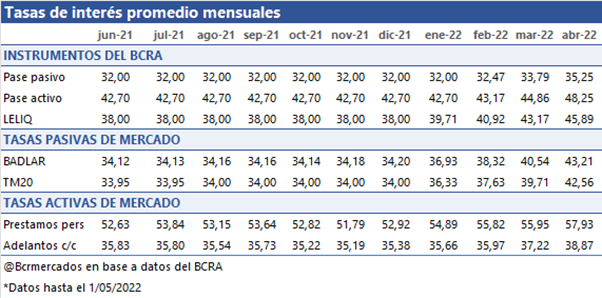

Situación de las tasas de interés de referencia

* Resumen de tasas de interés: Entre las principales tasas pasivas del mercado, la tasa promedio mensual BADLAR y TM20 de bancos privados registra una tendencia al alza desde comienzos de año, arribando en abril a 43,21% y 42,56%, respectivamente. Dicha alza en las tasas mencionadas se enmarca en un acomodamiento de la tasa de política monetaria del BCRA, lo cual repercute en el conjunto de tasas del mercado. Por otro lado, la tasa nominal anual activa de los préstamos personales se encuentra al alza desde el mes de diciembre, ubicándose en promedio el último mes en 57,93%. Por último, la tasa de adelantos en cuenta corriente registra un incremento porcentual menor pero también al alza alcanzando en abril 38,87% en términos promedios.

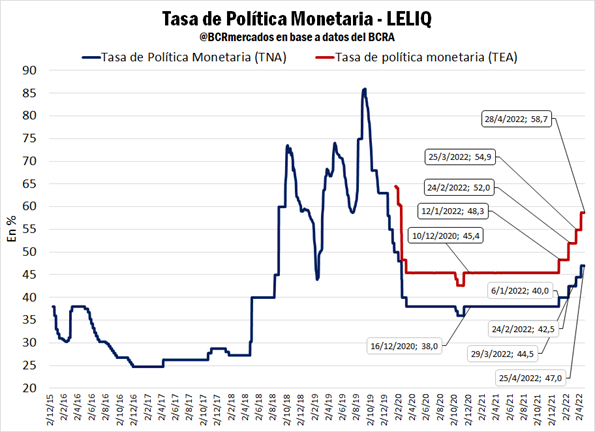

* Instrumentos del BCRA: La tasa nominal anual de LELIQ, aquella que define la política monetaria, continua en un sendero de reacomodamiento con una nueva suba a mediados del mes de abril. En este sentido, luego de mantenerse estable por más de un año en 38%, se comenzaron a registrar alzas paulatinas el 6/01 (40%), luego el 17/02 (42,5%), 22/03 (44,5%) y por último el 13/04 (47%). Respecto de la tasa efectiva anual de dicho instrumento, se ubica actualmente en 58,7%. De esta forma, si se compara con los últimos datos de evolución de precios, el IPC-Nivel General del mes de marzo exhibió una variación interanual de 55,1%, lo cual indica la consolidación de un nuevo esquema de tasas reales positivas en sintonía con lo acordado con el Fondo Monetario Internacional (FMI).

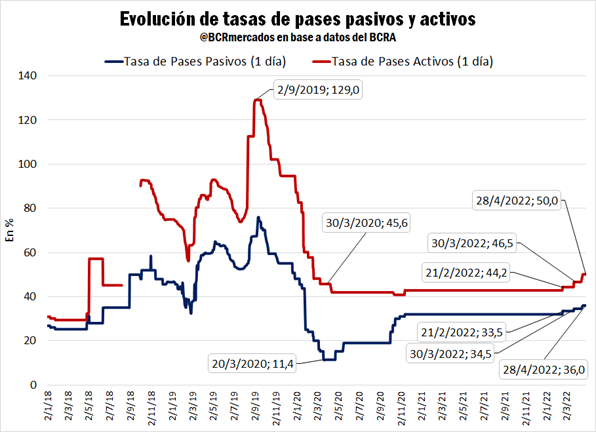

En cuanto a la situación de la tasa de pases a 1 día, luego de mantener una gran estabilidad por más de un año, el 18/02 de febrero obtuvieron un reacomodamiento en sintonía con lo sucedido con la tasa de política monetaria. Asimismo, el 13/04 también se registró una nueva alza en dichas tasas ante los nuevos cambios en la referencia de la LELIQ. En este sentido, los pases pasivos y activos se ubican actualmente en 36% y 50%, respectivamente.

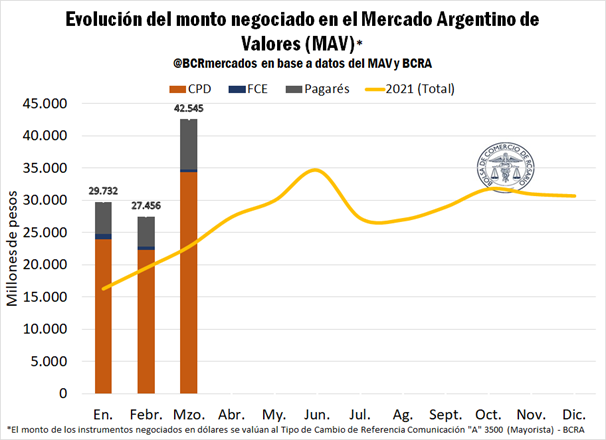

Mercado Argentino de Valores (MAV)

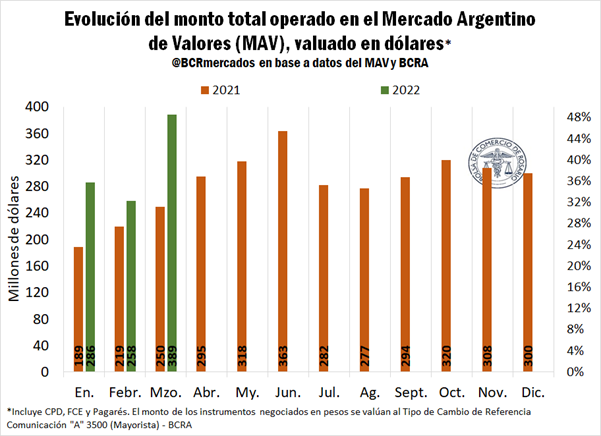

* Volumen operado total: En el mes de marzo de 2022 la negociación de Cheques de Pago Diferido (CPD), tanto físicos como cheques electrónicos (ECHEQ), Facturas de Crédito Electrónicas (FCE) y Pagarés se estima en $ 42.545 millones, un incremento de 55% con respecto al mes previo. Mientras que, en comparación interanual un aumento de 86,9% respectivamente.

Si se considera el volumen operado valuado en dólares, en marzo se negociaron US$ 389 millones en Cheques de Pago Diferido (CPD), tanto físicos como cheques electrónicos (ECHEQ), Facturas de Crédito Electrónicas (FCE) y Pagarés. Tal guarismo representa un incremento interanual de US$ 139 millones o de 56%.

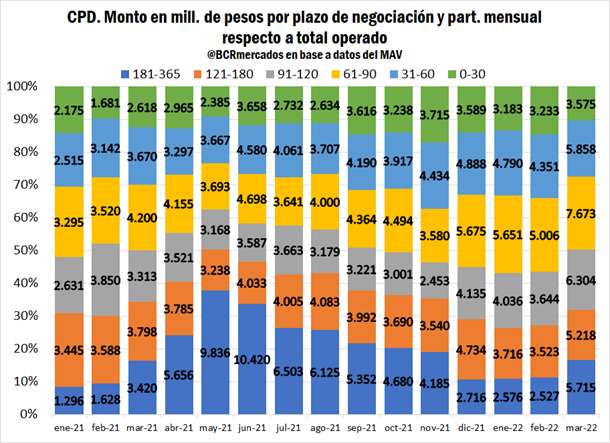

* Cheques de Pago Diferido (CPD): La importancia de los CPD radica en que dichos instrumentos, tanto físicos como digitales, representan aproximadamente el 90% del volumen operado en el Mercado Argentino de Valores. Por lo cual, es pertinente analizar el monto negociado según los diferentes plazos de negociación.

Para el año 2021, destaca el rol que fue adquiriendo el descuento de cheques de más largo plazo (181-365) pasando de negociarse $ 1.296 millones en enero hasta un pico de $ 10.420 millones el mes de junio. En este sentido, no solo aumentó su dinamismo en términos absolutos, sino que llegó a representar casi el 40% del volumen hacia el mes de mayo del 2021. No obstante, en los meses subsiguientes fue cayendo la participación de dicho tramo de negociación, aunque con un salto importante hasta $ 5.715 millones en el último mes de marzo. En este sentido, el último mes a pesar de que todos los tramos de negociación aumentaron su volumen negociado destacó un mayor dinamismo de los tramos más alejados de negociación.

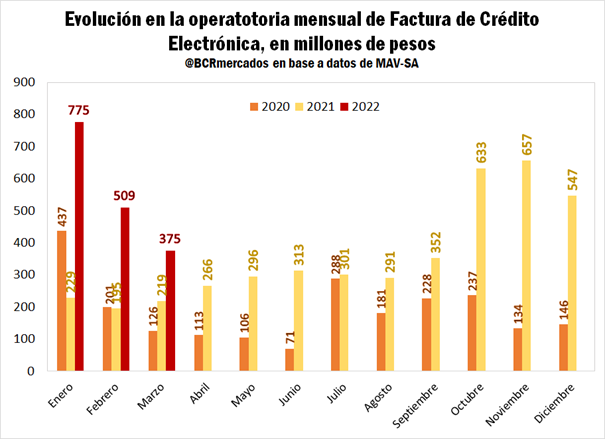

* Factura de Crédito Electrónica (FCE): En cuanto a la negociación de FCE, en el tercer mes del año 2022 se registró una caída intermensual del 26% con un total operado por $ 375 millones. Mientras que, en términos interanuales, se observa un aumento de 71% respectivamente.