De cara a un nuevo ciclo comercial, resulta ineludible contemplar el efecto que generará en la industria la desaceleración –al menos transitoria- de las compras chinas. Desde mediados de noviembre China ha comenzado a dar señales de un cambio de timón en su política de abastecimiento externo. Este cambio, lejos de ser fortuito, responde a una clara estrategia del gobierno para intentar contener el proceso inflacionario que ha comenzado a gestarse como consecuencia de la voracidad comercial exhibida por los principales importadores ante la crisis sanitaria, exacerbada en los últimos meses por el advenimiento del Año Nuevo Lunar, que representa el momento de mayor consumo de carnes para toda la región.

Son cuatro los ejes principales de la estrategia conducida por el gobierno chino para navegar esta crisis. En primer lugar, la toma de acciones concretas para agilizar las habilitaciones de plantas proveedoras en todo el mundo. Bajo esta iniciativa se estima que llegó a habilitar unas 177 nuevas plantas en 22 países. Paralelamente, la decisión de habilitar el ingreso de carne desde Hong Kong, tradicionalmente considerado el ‘canal gris’ por el cual se filtran enormes volúmenes de carne de países vecinos a China sin la debida habilitación. Como tercer eje, la liberación de miles de toneladas carne de cerdo proveniente de almacenes estatales, reservados precisamente para atender casos de emergencia alimentaria. Por último, y quizás el más contundente, lo representa la determinación de cortar abruptamente la financiación otorgada a empresas importadoras sobre nuevos contratos de compra lo que conllevó a una paralización casi total del comercio así como a la renegociación de una gran parte de los contratos preexistentes.

Hasta acá, lo conocido. El mercado vive un total desconcierto aunque persiste la confianza respecto de la necesidad de su demanda. Más allá de estas medidas, no cabe duda de que China seguirá comprando dado que aún mantiene un importante déficit de carne que demandará al menos un par de años resolver. En cuanto a los tiempos de la reanudación de la actividad comercial, las opiniones de los principales analistas se encuentran divididas entre quienes estiman que este freno comercial no se prolongaría más allá de febrero-marzo y entre aquellos, menos optimistas, que ven a esta situación sosteniéndose hasta mediados de año.

Pensando en la situación local, Argentina está trabajando con un nivel de oferta muy elevado. La faena del último año resultó un 3,3% superior a la de un año atrás (3.130 mil toneladas) y poco hay para suponer que ese nivel de procesamiento vaya a caer significativamente en lo inmediato. Si bien muchas plantas frigoríficas han bajado su nivel de actividad durante enero, la mayoría continúa faenando a buen ritmo, optando por un redireccionamiento de la mercadería a otros destinos, incluido el mercado doméstico.

De acuerdo a los últimos datos de exportación recientemente publicados, durante el mes de diciembre se registraron ventas al exterior por 88.840 toneladas equivalentes carcasa, acumulando en el año unas 840 mil toneladas, 49,3% más que lo exportado en 2018.

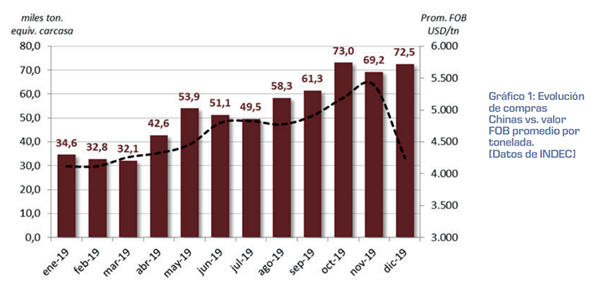

A diferencia de lo esperado, la desaceleración de compras por parte de China aún no se manifiesta en los registros de diciembre. Durante el último mes del año China compró unas 72.450 toneladas equivalente carcasa, un 5% más desde las 69.230 toneladas de noviembre pasado. Sin embargo, en materia de precios, el valor promedio de ventas reportadas en diciembre resultó en USD 4.247 por tonelada lo que representa una caída de más de un 20% en relación a los USD 5.389 por toneladas conseguidos en noviembre.

Esto muestra que el primer ajuste en verse reflejado es el precio mientras que el volumen embarcado prácticamente no se ha visto alterado hasta el momento. Si bien en los próximos meses estimamos que este ajuste por volumen finalmente va a estar reflejado en las cifras de exportación, consideramos que la mayor corrección vendrá dada por precios puesto que éste es precisamente el objetivo a controlar por parte del gobierno Chino.

Es aquí donde comienza a abrirse nuevamente el juego a compradores tradicionales como Rusia, Israel, Chile, claramente relegados durante los últimos meses a causa de los atractivos precios que venía pagando China. De acuerdo a los datos oficiales, las exportaciones de carne a otros destinos fuera de China representaron en 2019 unas 210 mil toneladas, lo que supone una contracción de más del 14% respecto de lo embarcado en 2018.

Haciendo una proyección muy simple, podríamos estimar de manera conservadora que -una vez readecuados los valores a los que China está dispuesta a importar- los volúmenes de compras chinas podrían retornar a niveles cercanos a las 50 mil toneladas mensuales, como hemos visto a mediados de este año. Sin embargo, la gran incógnita del mercado es saber por cuánto tiempo se prolongará este ‘paréntesis comercial’. Como mencionamos anteriormente, hay quienes suponen que esto no demandará más de dos a tres meses (H1) y quienes esperan terminará afectando gran parte del primer semestre del año (H2).

Bajo la primera hipótesis (H1), el mayor excedente de oferta muy probablemente lo termine absorbiendo el consumo interno mientras que la derivación a otros mercados debería tender a recuperar los volúmenes conseguidos el año previo, aunque a un menor nivel de precios dado el excedente de mercadería a colocar.

Sin embargo, en un escenario más drástico (H2) en el que China prolongue su enfriamiento comercial hasta mediados de año, el hecho de no crecer en otros mercados nos acercaría a un límite de oferta para el consumo interno a partir del cual, sin duda alguna, el precio de la hacienda comenzaría a sufrir.

Si pensamos en la necesidad de barajar nuevamente y salir a recuperar mercados, Argentina sigue teniendo una gran ventaja competitiva respecto del resto de los orígenes de la región dado por el nivel de devaluación de su moneda. Actualmente, el valor a gancho de la vaca manufactura argentina se ubica en 1,76 usd/kg mientras que la referencia para Brasil asciende a 2,73 usd/kg y la manufactura alta en Uruguay cotiza a 2,48 usd/kg. Si analizamos los valores del novillo para exportación, la ventaja resulta igualmente amplia respecto de nuestros vecinos. Mientras que el Novillo argentino cotiza a valores de 2,78 usd/kg, el brasilero se ubica en usd 3,06 y el uruguayo, a pesar de la fuerte baja registrada desde fines de diciembre, aún se encuentran en niveles de usd 3,73 por kilo a gancho.

En definitiva, comparado con nuestros vecinos exportadores, Argentina conserva una importante ventaja competitiva que debería primar a la hora de recuperar mercados.

No obstante, la recuperación no sólo se logra por precio, es importante trabajar para lograr la suficiente confianza comercial de nuestros compradores a fin de consolidar aquellos mercados que –tal vez con un crecimiento más moderado pero sostenido en el tiempo- nos permitan valorizar mejor nuestras carnes, complementando estrategicamente todo aquello que el consumo interno no esté dispuesto a asimilar.

Oferta y Demanda proyectada

Índice de contenidos

- ¿A cuánto asciende anualmente el Transporte de cargas en Argentina? 538 millones de toneladas

- El consumo de gasoil de la cadena granaria llegaría a 2.200 millones de litros en 2018/2019

- El trigo detuvo su tendencia alcista en la semana

- En un contexto bajista, los compromisos de embarque de soja nueva alcanzan un récord histórico