¿Qué sucedió en el mercado de granos local desde el inicio del aislamiento social obligatorio?

Desde que el Gobierno Nacional argentino en respuesta al avance de la pandemia de COVID-19 por coronavirus decretase el aislamiento social preventivo y obligatorio a partir del 20 de marzo, se detecta en el mercado de granos dos períodos muy diferenciados. Al shock que sacudió la logística comercial entre el 20 y el 30 de marzo, le siguió desde entonces un período de relativa normalización de la actividad comercial y la circulación de transporte y los despachos a puerto.

Sin embargo, fuera del flujo de mercaderías y personas, una serie de factores viene condicionando el mercado de granos en las últimas semanas. Se observa una mayor demanda de silos bolsas para evitar recorrer grandes distancias y tratar de conservar el valor del dinero en un año de gran incertidumbre, una fuerte depreciación del real que mejoró la competitividad externa de las provisiones brasileras en desmedro de las argentinas (de hecho, los embarques brasileros de soja en marzo alcanzaron un récord histórico y los precios domésticos se encuentran en valores nominales récord), la bajante del Río Paraná a su menor nivel en más de 30 años, el golpe a la industria de etanol por la abrupta caída del petróleo, y la menor comercialización de soja y maíz debido a que sobre finales de año se habían adelantado las ventas, entre otros factores.

El objetivo del presente análisis es desglosar estos elementos para obtener una visión cabal sobre lo que sucedió en el mercado de granos local desde el inicio del aislamiento social obligatorio el último 20 de marzo.

1) La logística agroindustrial: del shock inicial a la relativa normalización

Desde que el 03 de marzo se detectó el primer caso de coronavirus en Argentina hasta que 15 días después, mediante el Decreto 297/2020, Argentina decreta el aislamiento social preventivo y obligatorio (al que popularmente se refiere como cuarentena), el país fue ajustando protocolos y procesos para sostener la actividad en los rubros exceptuados. Frente a ello, puede identificarse una primera fase inicial donde la incertidumbre y el temor ante el panorama que planteaban los países que más severamente afectados por la pandemia acabaron por imponer trabas al normal desenvolvimiento logístico del comercio de granos, clave para satisfacer la provisión de alimentos a la población y, por esa misma razón, uno de los exceptuados desde el inicio de la mencionada resolución.

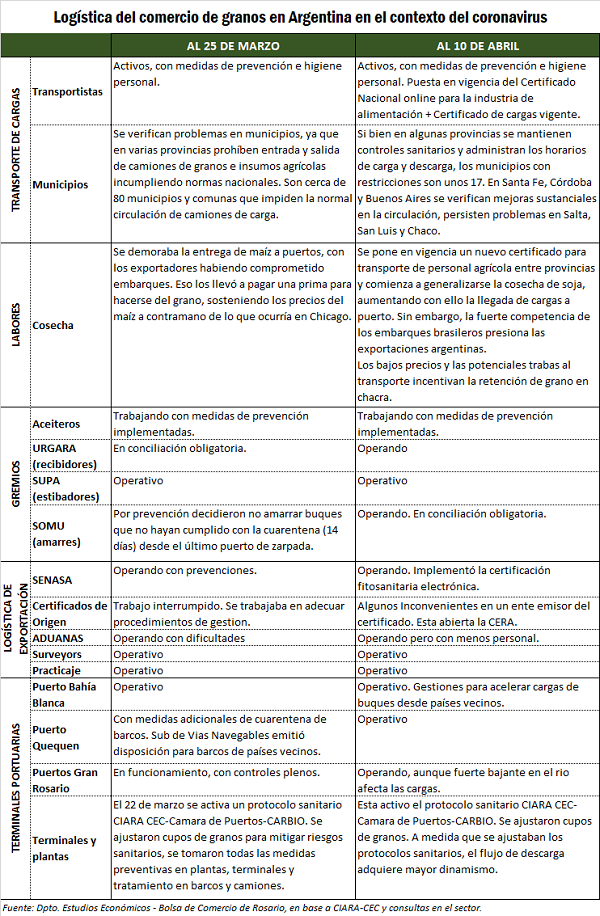

Así, en los primeros 10 días de vigencia de la cuarentena, cerca de 80 municipios y comunas interrumpieron el tráfico de camiones, a la vez que distintos gremios relacionados a la agroindustria suspendieron actividades, el SENASA y la Aduana se apuraban en ajustar sus procesos a la imperiosa demanda de digitalizarlos para que fuesen factibles y asegurar la prestación de los servicios mínimos en el contexto de menor personal en funciones, entre otros. Desde el 1° de abril, sin embargo, ya en plena vigencia de diversos protocolos sanitarios y ajustadas algunas cuestiones logísticas, se nota una relativa normalización de procesos que derivan en un mayor flujo de personas para cumplir tareas esenciales en campos e industrias y en el transporte de mercadería para llevar el grano a plantas y puertos. El primer cuadro resume el estado de situación al 25 de marzo en comparación con el 10 de abril, observándose notables cambios en los distintos eslabones que componen la cadena agroindustrial y servicios relacionados en el ínterin.

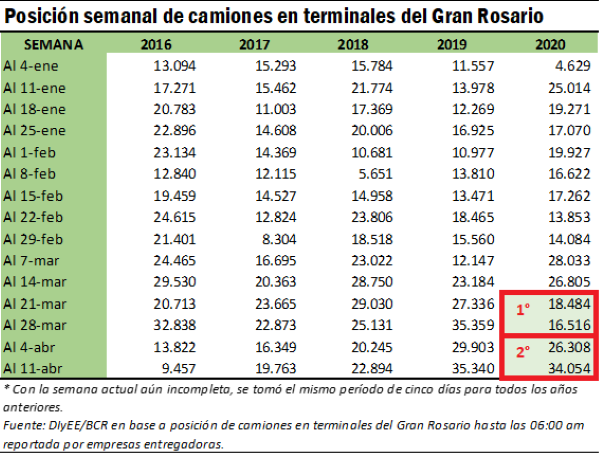

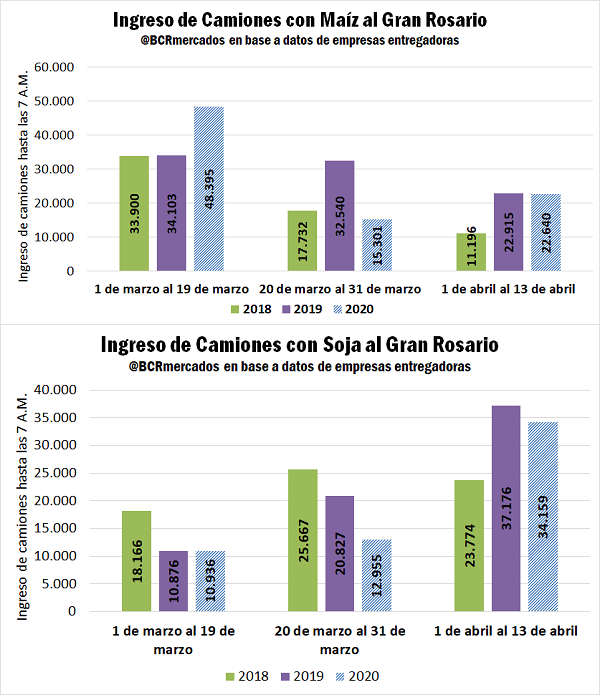

Como reflejo de lo anterior, el ingreso de camiones a los puertos del Gran Rosario se vio severamente resentido en la primera fase que va del 20 al 30 de marzo. Como muestra el cuadro adjunto, en la semana que va hasta el 21 de marzo se verifica una caída respecto al promedio de los cuatro años anteriores que resultaba ya del 27%, y llegó al (- 47%) en la semana que siguió. Posteriormente, en la segunda fase que se inicia en el mes de abril, ya para la primera semana el ingreso de camiones sube a 26.308 unidades, un 60% más que los siete días anteriores, mientras que la semana al 11 de abril el ingreso ya registra más de 34.000 camiones, algo por detrás del año anterior pero aún un 56% por encima del promedio de los últimos cuatro años.

Es interesante notar que la composición de las cargas también mostró una variación considerable: mientras que en la semana al 21 de marzo el 65% de los camiones entregaba maíz y el 23% soja, para la semana al 11 de abril las cargas del cereal representaban el 37% de las entregas y las de la oleaginosa el 60%. A pesar de este cambio relativo, las entregas de maíz se encuentra en línea con las del año pasado pero las de soja resultan aún algo inferiores a las registradas entre el 1ro y el 14 de abril del 2019.

2) Incentivos para almacenaje en chacra y mayor demanda de silo bolsas

Una serie de factores confluyeron para que el productor privilegie el almacenaje en chacra. En el contexto del coronavirus, se destaca el temor que el envío del grano a puerto no consiga entregar la mercadería a tiempo por las mencionadas interrupciones al flujo de camiones y las complicaciones operativas que surgen como consecuencia del cierre de bancos y casas de cambio (recién a partir de esta semana se ha abierto la actividad bancaria aunque con restricciones). Sin embargo, incluso con la relativa normalización en este aspecto, subsisten otros elementos. En primer lugar, el precio de la soja cayó en lo que va del año un 20% en dólares, haciendo poco atractiva la venta a precio hecho. A la vez, subsisten temores por el riesgo de contraparte luego de los problemas de solvencia que aquejaron a algunas empresas del sector el año pasado, desincentivando las operaciones con entrega inmediata pero fijación de precio y pago diferidos.

Por otro lado, el productor dispone de escasas alternativas para conservar el valor del dinero una vez que el productor recibe los pesos por la venta del grano. Con la compra de dólares limitada y en un contexto de alta volatilidad financiera, una alta proporción del sector productor realiza las entregas estrictamente necesarias para cumplir con sus necesidades de fondos, privilegiando las operaciones con precio en firme. Crece el almacenaje o entrega bien en chacra o bien en acopios y cooperativas cercanas al predio del productor.

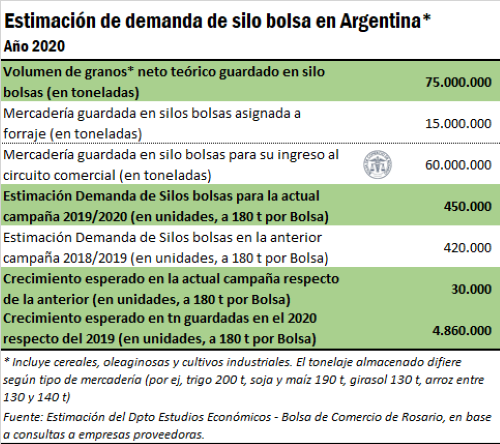

Como reflejo de lo anterior, se observa una mayor demanda de silo bolsas para almacenaje en chacra. En base a encuestas entre empresas proveedoras, se proyecta un aumento en la demanda de este tipo de productos para almacenaje de 30.000 unidades adicionales este año, que equivalen a una capacidad de guardado de 4,86 millones de toneladas por encima del año pasado, tal como muestra el cuadro adjunto. Reiteramos que se trata de estimaciones en base a fuentes privadas no oficiales.

3) Menor flujo de negocios

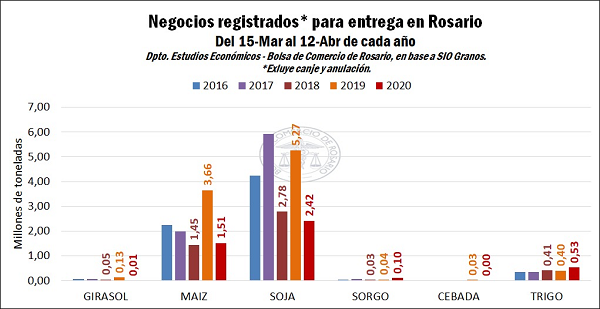

Todo lo anterior derivó en un ajuste en el volumen de negocios a partir del 20 de marzo. Según consta en SIO Granos, tanto en maíz como en soja, girasol y cebada se nota una caída en las toneladas vendidas para entrega en Rosario Norte y Sur (Ver cuadro adjunto). En sorgo y trigo, en cambio, se comercializó un mayor volumen pero en toneladas representan una proporción muy chica de lo que suele operarse a esta altura del año comercial.

En particular en el período con entrega de mercadería entre el 15 de marzo y el 12 de abril de este año, las operaciones de compra-venta para entrega en Rosario Norte y Sur de soja sumaron 2,4 Mt, menos de la mitad de los 5,3 Mt del mismo período del año anterior y el menor volumen de los últimos 4 años. En maíz en tanto, se anotaron 1,5 Mt, muy por debajo de los 3,7 Mt del año pasado pero levemente por encima del registro de 2019. Tengamos presente que el año pasado, antes del inicio del mandato del Dr. Alberto Fernández, la comercialización de la nueva campaña había avanzado en registros superiores a los de años anteriores.

4) Factores exógenos que afectan a los precios

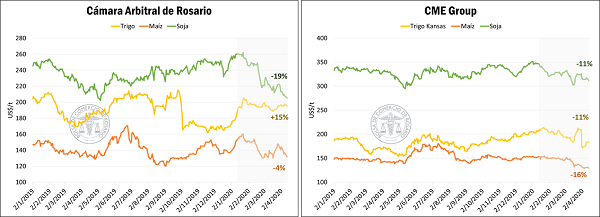

Desde el inicio de este año, el temor a que las medidas de aislamiento necesarias para poner coto a la pandemia por el coronavirus erosionen la actividad económica mundial ha desatado una ola de venta de activos que se refleja en agudas caídas de índices accionarios, petróleo (en este caso, agravada por la falta de acuerdo entre los países miembros de la OPEC), a la vez que subió el dólar en relación a las principales monedas del mundo.

El efecto ha sido una presión a la baja de los commodities agrícolas. En particular, la caída del petróleo golpea con fuerza a la industria de energías renovables a partir de granos y derivados, como es el caso paradigmático del etanol. En EEUU, la industria de etanol absorbe el 40% de la producción anual de maíz (como comparación, en Argentina es apenas el 3%), explicando por qué en el Mercado de Chicago la sangría de precios del cereal ha sido extraordinaria. Sumado a ello, se espera que Estados Unidos incremente las siembras de maíz este año a su mayor superficie desde el 2012.

En nuestro país, en tanto, si bien punta a punta en el año el maíz perdió algo de su valor en dólares, las necesidades del sector exportador de asegurarse la entrega del grano para cumplir con altos compromisos de embarque han dado sostén a los precios.

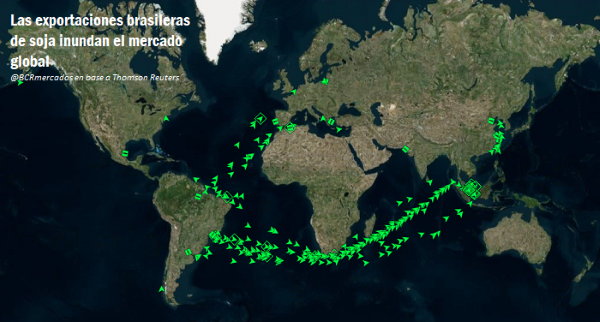

En relación a la soja, en esta cosecha del Hemisferio Sur, Brasil ha probado ser extraordinariamente competitivo en el frente externo. Con una depreciación de su moneda que alcanza el 30% en lo que va del año, cuando el tipo de cambio argentino apenas se depreció un 10%, Argentina viene perdiendo por tanto competitividad relativa respecto a nuestro principal socio comercial y competidor en el abastecimiento mundial de soja en esta época del año.

En Brasil, el precio de los granos alcanzó recientemente un récord nominal disparando el farmer selling o ventas del sector productor, a contramano de lo que sucede en Argentina. Así, nuestro país vecino logró inundar el mercado sojero quebrando en marzo su récord histórico de exportaciones.

El trigo, finalmente, es el grano que mejor resiste el embate de los mercados en el mercado doméstico argentino. Con un uso fuertemente asociado a los alimentos de primera necesidad para consumo humano, la demanda de algunos de sus productos derivados aumentó fuertemente a medida que los hogares del mundo buscaban “stockearse” frente a las medidas de aislamiento social, mejorando las perspectivas de nuestras exportaciones. Frente a este panorama, se anotaron ya ventas al exterior de trigo para la próxima cosecha 2020/21 por medio millón de toneladas, un récord para esta altura del año.

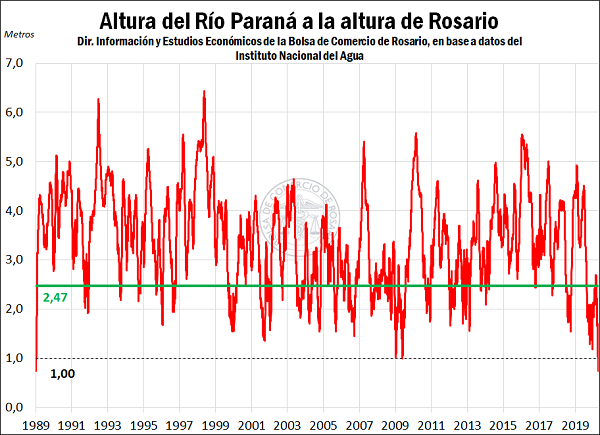

5) La bajante del Río Paraná

Como se indicaba en el Informativo Semanal N° 1.950 en el artículo “Bajante extraordinaria del Paraná suma presión a la logística exportadora”, la extraordinaria caída del nivel del agua en la zona de las terminales portuarias del "Up River Rosario” ocasione distintos problemas a la logística exportadoras, explicitados en dicha nota. En la semana en curso, el nivel del agua se mantuvo siempre por debajo del metro, situación que no se registraba desde enero de 1989, hace más de 30 años atrás.

6) Caída de los embarques hasta mediado de abril y relativa normalización desde la segunda mitad del mes

La demora en las entregas de soja, la competitividad externa favoreciendo a Brasil, la incidencia del grano verde con consecuencia del clima extremadamente seco y caluroso de fines de febrero y marzo que arrebató el grano y la bajante del río Paraná se conjugaron para que merme la salida de granos desde el Up River entre fines de marzo y principios de abril.

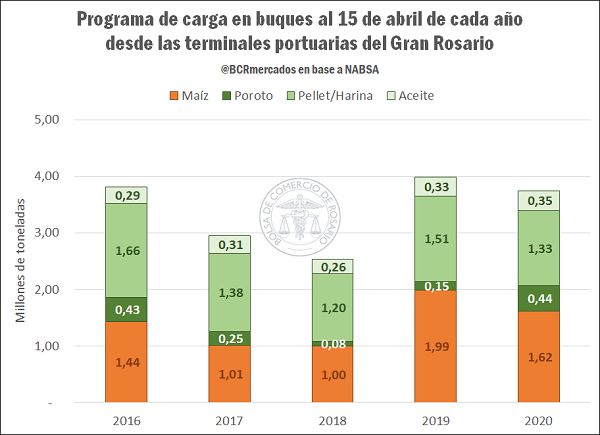

Sin embargo, promediando el mes en curso con la generalización de las labores de cosecha y el repunte de las entregas a planta, la actividad de la industria aceitera de nuestra zona repuntó y al día 15 el programa de cargas para las próximas 3 semanas resulta en maíz inferior al récord del año pasado pero superior a los años anteriores, en tanto que el poroto de soja muestra una performance destacada en términos relativos, y la harina y el aceite se encuentran en línea con sus promedios históricos. De este modo, se nota en general una normalización de los despachos de granos y subproductos aunque el tema de la bajante sigue preocupando.

Como puede observarse, son múltiples los factores que vienen condicionando el mercado de granos en Argentina en el último mes. En lo sucesivo, será clave seguir de cerca el avance de la comercialización en el país, por la necesidad de asegurar el normal abastecimiento de alimentos local e internacionalmente y por la incidencia de la cadena agroindustrial argentina, que en conjunto representa cerca del 25% del producto más del 60% del valor de las exportaciones.

Oferta y Demanda proyectada

Índice de contenidos

- Proyecciones de demanda para la campaña de soja argentina 2019/20

- Difícil panorama para el biodiesel argentino en el año 2020

- Industrialización en la cadena de soja: expeller de soja y proteína de soja texturizada

- Camiones, trenes y barcazas ingresarán al Gran Rosario a lo largo del año más de 34 Mt de soja 2019/20

- Comercialización de soja 2019/20

- La recuperación en modo demora