Post 30J: el precio de la soja cae 7,6% en dólares

El Reporte del Mercado de Granos BCR muestra los temas más resonantes de la coyuntura agroindustrial con foco en Argentina. Concluida la rebaja temporal de retenciones, el precio de la soja cae 7,6% en dólares y se reduce a la mitad el ritmo de comercialización. El maíz acusa un impacto menor. A pesar del récord de DJVE en junio, las exportaciones del complejo soja y maíz muestran retrocesos interanuales. A nivel internacional, un nuevo capítulo de la “Guerra de Aranceles” con la publicación de los países afectados por gravámenes “altos”, generando oportunidades y amenazas para Argentina, especialmente en mercados clave y en su competencia directa con Brasil.

- Post 30J: la soja cae 7,6% en dólares

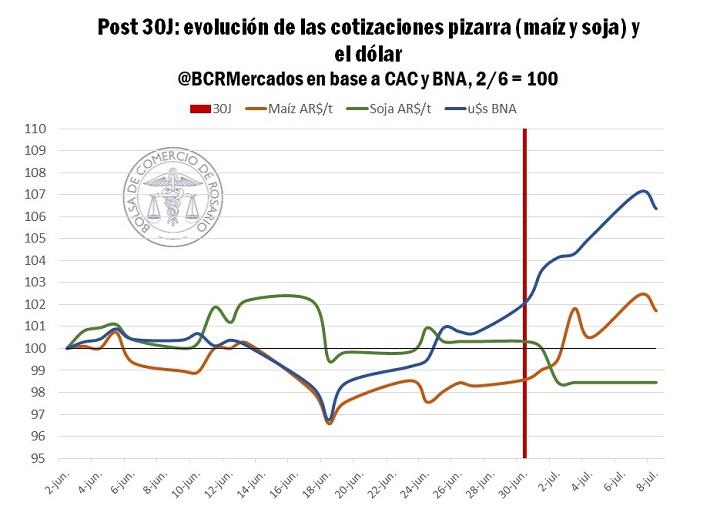

Con la reinstauración de las retenciones más “altas”, cambió la dinámica comercial doméstica. El ritmo de anote diarios de negocios se redujo a la mitad para soja, pasando de 500.000 toneladas operadas por día, hasta las 200.000 durante las mejores ruedas. El complejo soja fue el más afectado por la suba de derechos de exportación, incrementándose en promedio 6,5 p.p. la carga impositiva por cada tonelada exportada. Esto se traduce en una menor capacidad de pago por parte del sector industrial y exportador, lo que implica un menor precio ofrecido.

Si bien la pizarra en pesos se estabilizó en torno a los AR$ 315.000/t, solo un 2% por debajo del promedio de junio, el aumento en la cotización del dólar fue lo que evitó una caída mayor en el precio disponible que cotiza en pesos. Siguiendo la valuación en dólares de la pizarra, pasó de negociarse en USD 275/t el mes pasado a ajustar en torno a USD 254/t, es decir, una caída de USD 23/t o 7,6% en términos porcentuales. El contrato de futuros de julio también registró caídas, pasando de promediar USD 281/t a ajustar en USD 263/t. Este escenario local mientras en Chicago el nivel de precios por la soja prácticamente no se movió de punta a punta.

Por el maíz la dinámica fue similar, aunque la magnitud del ajuste muy distinta debido al nivel de la carga impositiva. Los Derechos de Exportación (DEX) para el maíz subieron 2,5 p.p. y el efecto inmediato en precios fue una pizarra que en dólares pasó de promediar los USD 173/t en junio a USD 168/t esta semana, un 3% menos. Al tiempo que los precios de exportación experimentaron una leve suba de menos de un punto porcentual.

Respecto a la comercialización del maíz prácticamente no se resintió, siendo que el promedio de anotes supera las 100.000 toneladas diarias. Estamos en plena cosecha del maíz tardío y la competitividad de Argentina en el FOB sudamericano es notable, lo que mantiene la demanda por el cereal. A nivel nacional, según SAGyP la cosecha avanzó sobre el 76% de la superficie, lo cual se encuentra levemente por detrás del año pasado.

- A pesar de la avalancha de DJVE en junio y liquidación de divisas, las exportaciones de granos gruesos no terminaron por despuntar en igual magnitud

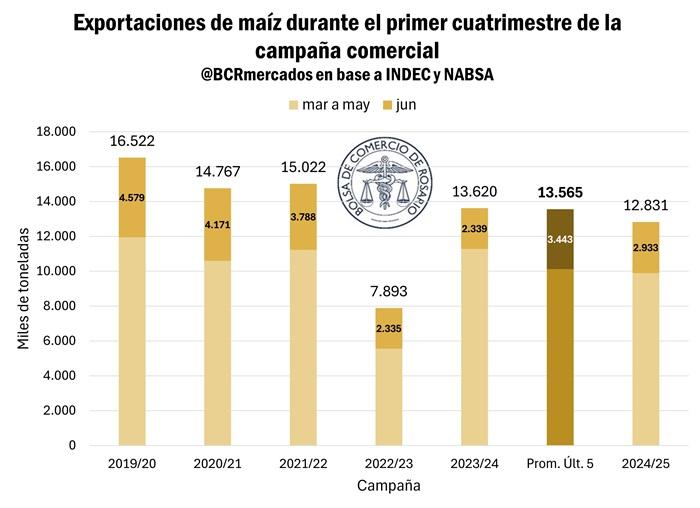

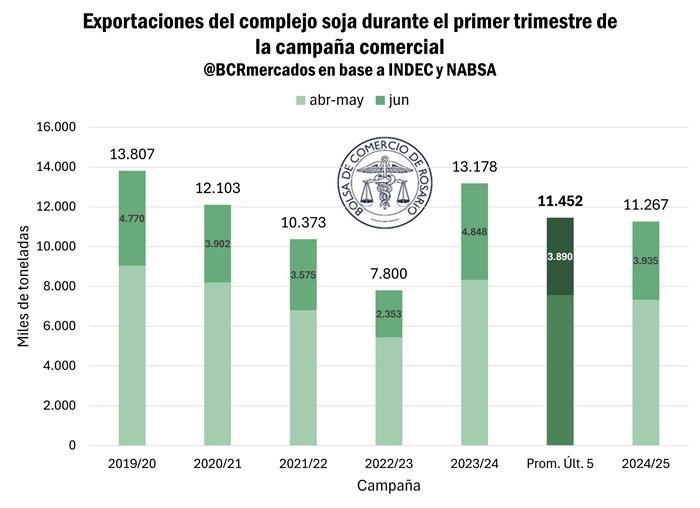

Pasado el mes de junio, que dejó un récord de registros de DJVE para el complejo soja y maíz con más de 21,2 Mt, los datos de embarques de la agencia marítima NABSA muestran un desempeño exportador que no mantuvo la intensidad del promedio para el mes.

En el caso del cereal, los despachos al exterior sumarían 2,93 Mt en junio, cerca de 600.000 toneladas más que en el año pasado y posicionándose como el mayor registro desde la campaña 2021/22 para el mes en cuestión. A pesar de esto, el volumen de exportaciones acumulado durante la campaña entre marzo y junio acumularía 12,83 Mt según números provisorios, 5,8% menos que en igual período del ciclo pasado. A su vez, se ubicaría 5,4% por debajo del promedio de las últimas campañas, entre las que se encuentra la 2022/23 que fue fuertemente afectada por la sequía y que arrastra el promedio hacia abajo.

Por el lado del complejo soja, los datos provisorios de embarques de junio muestran importantes caídas con respecto a igual mes del año pasado. Los despachos de poroto por poco más de 0,9 Mt son 36,2% inferiores al ciclo previo, mientras que los de aceite y harina por 0,448 y 2,58 Mt caen un 20,4% y 9,9% respectivamente. En el acumulado de la campaña, los datos provisorios de exportaciones marcan 2,29 Mt de porotos, 1,58 Mt de aceite y 7,40 Mt de harina. Estos registros presentan una caída con relación a la campaña pasada del 26,2% y del 12,8% para el poroto y la harina respectivamente, mientras que se mantiene en línea para el caso del aceite.

Por otro lado, esta semana SAGyP publicó la actualización de los datos de compras de los sectores exportador e industrial al día 2 de julio, lo que nos permite evaluar el panorama de la comercialización local tras la finalización de la rebaja temporal en los Derechos de Exportación para los cultivos de verano.

Según los datos oficiales, las compras de maíz del sector exportador acumulan 20,33 Mt lo que va de la campaña. Considerando los volúmenes exportados reportados por INDEC más los embarques realizados y programados para las próximas semanas, ya se encontrarían comprometidas 15,18 Mt del cereal de la campaña actual (lo embarcado en julio más lo programado acumula 2,34 Mt). Con esto, se obtiene que la demanda para exportación se encuentra más que cubierta para afrontar futuros envíos de maíz al exterior, con 5,19 Mt de excedente entre compras y embarques, sin considerar los stocks iniciales.

Con relación a las DJVE, quedarían más de 6,72 Mt a ser programadas para embarcar, mientras que las compras de la campaña actual se ubican por debajo del total declarado en poco más de 1,5 Mt, lo que estaría cubierto por los stocks provenientes del ciclo previo. Las 21,9 Mt de DJVE para la actual campaña representan un 65,4% de las 33,5 Mt de exportaciones estimadas.

Teniendo en consideración que aún resta cosechar alrededor del 24% de la superficie sembrada con maíz esta campaña, es de esperar que, con la presión de la llegada del tardío al mercado sumada a la presión internacional de la safrinha récord, los exportadores aprovechen para ampliar sus inventarios de maíz en el corto plazo pensando en las oportunidades de negocios externos para la última mitad de la campaña. Vale recordar que, en la campaña pasada, el maíz argentino dominó el mercado internacional en este período debido a la fuerte suba de precios en Brasil ante la gran demanda interna.

En el caso de la oleaginosa, las compras de poroto del sector exportador acumularon 6,48 Mt, mientras que los embarques realizados y programados acumulados para la actual campaña suman 3,3 Mt, con embarques de julio y line-up en alrededor de 1 Mt. Esto también refleja cierta holgura en el sector para afrontar compromisos futuros, que, según los registros de DJVE, totalizarían poco más de 8 Mt, volumen total de las exportaciones estimadas para la actual campaña. A esto se agrega que el año pasado, el sector exportador compró 6,39 Mt y exportaron poroto por 4,56 Mt, por lo que es factible que también haya un carry de la campaña pasado en materia de disponibilidad de grano para enviar al exterior.

Por su parte, las mencionadas exportaciones de aceite hasta junio con la inclusión de cerca de 0,47 Mt entre embarques realizados y programados de julio alcanzan 2,05 Mt en lo que va de la campaña; mientras que, considerando las 1,57 Mt embarcadas y programadas para el mes corriente, los despachos al exterior de harina suman 8,96 Mt. Este nivel de exportaciones equivale a alrededor de 11 a 11,5 Mt de porotos, lo que dejaría al sector industrial con más de 10 Mt de porotos (y/o su equivalente en producción de aceite y harina) para afrontar compromisos futuros. Con DJVE acumuladas de aceite en 3,2 Mt y de subproductos en 14,5 Mt, que se corresponden a unas 19 Mt de porotos, se puede concluir que la industria está más que cubierta para los compromisos asumidos hasta la fecha.

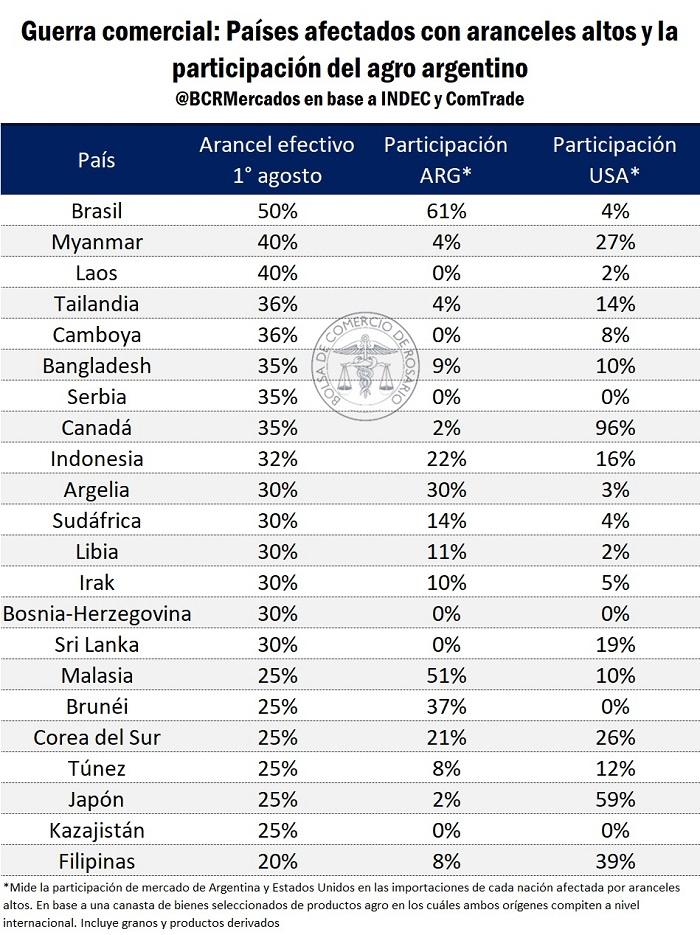

- Comenzó un nuevo capítulo en la política comercial del presidente Donald Trump.

El pasado miércoles se vencieron los 90 días de “tregua” que el mandatario estadounidense había dado para negociar con los países afectados por los aranceles recíprocos anunciados el 2 de abril, el llamado “Liberation Day”. Durante este período, muchos de los gobiernos de los países más afectados iniciaron negociaciones comerciales con USA que permitieron llegar a acuerdos o avanzar en la búsqueda de estos. Para el caso argentino, según fuentes periodísticas y a la espera de confirmación, se habría acordado de que alrededor de 100 productos argentinos que corresponden al 80% de las exportaciones a Estados Unidos ingresen sin arancel. Si bien no hay anuncios oficiales aún, esto significaría una clara mejora respecto del 10% de aranceles generales para todos los productos que se habían anunciado originalmente.

Los países que no intentaron o no consiguieron acercar posiciones en busca de acuerdos comerciales comenzaron a recibir esta semana cartas oficiales firmadas por el presidente Trump y dirigidas a sus mandatarios, en donde se informaron los aranceles a los que se verán afectados a partir del comienzo del mes próximo en caso de no contribuir en la búsqueda de un equilibrio comercial con Estados Unidos. La siguiente es una lista de los países con aranceles altos confirmados hasta ahora:

La amenaza de aranceles ha sido utilizada como una herramienta de negociación por parte de la administración norteamericana. Emblemático fue el caso con Vietnam, principal socio del agro argentino, donde gracias a un memorándum de acuerdo, privados vietnamitas prometieron importar USD 2.000 millones en productos agro desde Estados Unidos. Por lo tanto, el futuro es incierto y aún no sabemos si esto ha sido un punto final, o solo un capítulo más de este proceso. No podemos descartar que las naciones afectadas finalmente lleguen a un acuerdo en un futuro cercano o que, en caso contrario, respondan con aranceles a la importación de productos estadounidenses.

Tomando en cuenta una canasta de productos agro en la cual Argentina y Estados Unidos compiten en el comercio internacional, este grupo de 21 países representó el 33% de las exportaciones argentinas entre 2019 y 2024. Figuran socios claves, como Indonesia, Corea del Sur y Argelia donde los productos argentinos representan más del 20% del mercado de granos y derivados en aquellas naciones. A demás, países como Japón que importan enormes cantidades de maíz y donde USA tiene un share de mercado del 60% gracias a su cercanía geográfica, pueden aparecer como eventuales oportunidades para argentina si se dispara una “nueva guerra comercial” entre ambas naciones.

El caso de Brasil, que recibió un arancel del 50% para todos sus productos, es bastante particular y genera una potencial amenaza para la Argentina. A diferencia de los demás países en la lista, Brasil no posee un superávit comercial con Estados Unidos y el arancel no tiene objetivos de equilibrio comercial. Los aranceles se dan en un marco de fortalecimiento de los BRICS, lo que está causando preocupaciones al gobierno estadounidense, y, según menciona la carta enviada por Trump al presidente Lula, en represalia al proceso judicial que enfrenta el expresidente Jair Bolsonaro

Ante esto, Brasil respondió defendiendo su soberanía con relación a sus instituciones y amenazando con implementar reciprocidad en los aranceles. Con este marco, donde no habría margen para un acuerdo comercial, de aplicarse los aranceles Brasil vería afectadas sus exportaciones de carne a los Estados Unidos, que comprenden entre 5 y 10% del total. Esto podría reducir la demanda local de maíz para consumo animal, ampliando los saldos exportables y reduciendo la presión sobre los precios internos. Esto sumado a la depreciación que ha sufrido el real tras la noticia, podría mejorar considerablemente la competitividad de los suministros brasileños respecto de los de nuestro país.

Oferta y Demanda proyectada

Índice de contenidos

- El precio del principal producto exportado por argentina tocó un mínimo en más de 15 años

- ¿Cómo quedó el ranking de empresas agroexportadoras al cierre del primer semestre 2025?

- Acuerdos comerciales: qué esperar para la Argentina y el Mercosur

- Faena y reposición: ¿Cuán lejos nos encontramos de ingresar a una fase de retención?