El precio del principal producto exportado por argentina tocó un mínimo en más de 15 años

El mercado internacional de granos y subproductos experimentó un incremento importante en su volatilidad tras el inicio de la pandemia por COVID-19. Siguiendo el Banco Mundial (2025), los precios mínimos se registraron a comienzos de 2020 debido a una menor demanda, con máximos históricos en 2022 ante interrupciones en las cadenas de suministros, una fuerte demanda postpandemia y tensiones geopolíticas. En 2023-24 las materias primas agrícolas registraron un sendero bajista, mientras que en lo que va de 2025 la tendencia es dispar según los productos considerados.

Al hacer foco en el complejo soja en lo que va de 2025 en el Mercado de Chicago (CBOT), el poroto de soja se mantiene estable y lateralizando entre USD 370 y 395/t, el aceite de soja subió poco más de 30% hasta USD 1.176/t y la harina de soja cayó 10% hasta USD 283/t aproximadamente. En general, se trata de un mercado atravesado por la política arancelaria de Estados Unidos que incluye a China y, en consecuencia, con un alto potencial de que la demanda de poroto de soja estadounidense se vea afectada si no se logra un acuerdo estable con el gigante asiático. A su vez, una política de biocombustibles que se profundiza en Estados Unidos y el mundo, con consecuentes presiones de demanda en el aceite de soja que afectan al alza los precios. Eso último, intensificado recientemente por las subidas en el petróleo tras las tensiones geopolíticas entre Irán e Israel.

De esta forma, como contracara de precios más altos del aceite de soja, la harina de soja viene registrando una presión bajista importante en CBOT y buscando un piso en las cotizaciones ante la creciente oferta del producto como consecuencia de la mayor necesidad de producir aceite de soja. Un punto importante es que el crecimiento en la demanda de aceites a nivel global está siendo sustentada mayormente por el aceite de soja, seguido por el aceite de palma y de colza. No obstante, la particularidad de la soja es su bajo contenido de aceite con relación a otras oleaginosas, por lo que esto confluye a una gran oferta de harina que no logra ser absorbida totalmente por más demanda doméstica de los principales países procesadores y aumenta la competencia en el mercado FOB. Por su parte, la demanda global de harina de soja está creciendo en línea con precios de exportación más bajos.

En este contexto, el precio FOB de mercado de la harina de soja argentina tocó un mínimo en más de 15 años hasta USD 281/t hacia finales de junio y consolida actualmente a este origen como la opción más competitiva respecto a los principales países exportadores. En las últimas jornadas, la demanda global reaccionó con firmeza a este contexto de precios bajos, con incluso China comprando un buque de harina de soja de origen argentino. Más aún, es la primera vez que el país asiático realiza una compra de este producto argentino desde que habilitó las importaciones de harina de soja argentina en 2019.

Respecto al mercado de harina de soja, Argentina se destaca como el principal exportador a nivel mundial, y este producto se consolida como el más importante dentro de su canasta exportadora. Más aún, este único producto representó en 2024 nada menos que el 13,4% de las exportaciones totales del país, mientras que el complejo soja en su conjunto el 27,6% respectivamente. Es decir, es de forma indiscutible el principal complejo de exportación de Argentina.

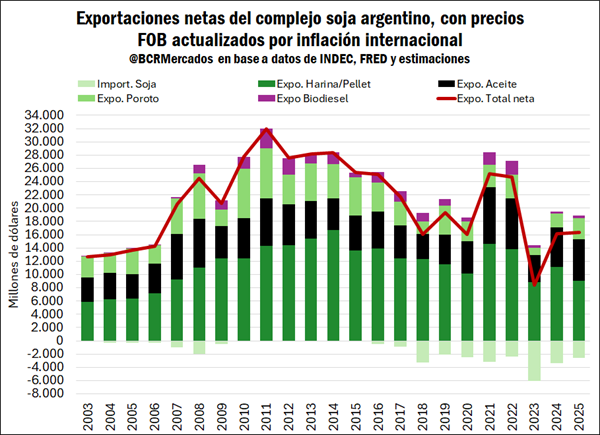

En este contexto de precios más bajos, es de interés evaluar la evolución de exportaciones netas del complejo soja argentino en términos históricos considerando precios FOB de exportación actualizados por la inflación internacional. Para el año 2025, se proyectan exportaciones netas por USD 16.322 millones, levemente por encima de 2024. No obstante, sería el tercer total más bajo de al menos los últimos 15 años y prácticamente la mitad del total alcanzado en el año 2011, considerando las valuaciones actualizadas por inflación de los períodos anteriores.

A nivel de productos, para 2025 se proyectan exportaciones por USD 9.044 millones de harina de soja, USD 6.255 millones de aceite de soja, USD 3.160 millones de poroto de soja y USD 465 millones de biodiesel. Si se hace foco en los principales subproductos, las exportaciones de harina de soja en términos reales alcanzarían el segundo total más bajo desde el año 2007. Mientras que, en el caso del aceite de soja el tercer total más alto en más de 10 años.

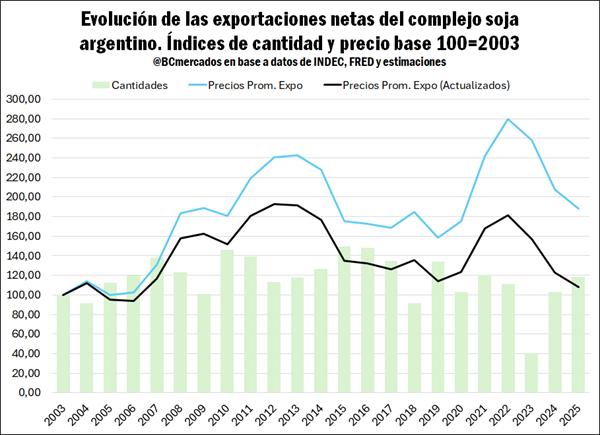

Por otro lado, es importante remarcar que el valor exportado depende de precios y cantidades. En el siguiente gráfico se muestran índices base 2003 que marcan la tendencia de los volúmenes netos exportados por el complejo soja en Argentina y la evolución de los precios promedio ponderado FOB tanto en términos corrientes como en valores reales ajustados por inflación internacional. Por el lado de las cantidades, se registra una tendencia relativamente alcista hasta el año 2010 y tras varios años de estancamiento un pico en 2015. Mientras que, a partir de dicho año el volumen exportado neto a nivel de complejo comenzó un sendero descendente retornando prácticamente a niveles de 2003 en 2024, con una recuperación parcial esperada para 2025, pero aún lejos de alcanzar los máximos previos.

Por último, respecto al índice de precios promedio de exportación del complejo, en términos corrientes se arriba a un máximo desde al menos 2003 en el año 2022, con precios a la baja en 2023-24 y perspectivas de una continuidad en la caída de las cotizaciones promedio ponderadas para el año 2025. De esta forma, serían los precios más bajos desde el año 2020 en términos corrientes. Por su parte, al mirar la evolución del índice de precios de exportación del complejo soja ajustados en términos reales, se proyecta que en 2025 se arribaría a los valores más bajos desde el año 2006.

A modo de resumen, para el año 2025 el complejo soja argentina registra proyecciones de un volumen de exportación 20% por debajo del máximo de 2015 y precios reales muy bajos en términos históricos. Si se considera el año 2011, año en el que se alcanzó un máximo en el valor exportado por parte del complejo en términos reales desde al menos 2003, se exportó 17% más de lo que se espera enviar al exterior este año y el efecto precio fue muy relevante, ya que las cotizaciones FOB promedio fueron 68% más altas en términos reales de lo que se espera para el presente período.