La suba de precios dinamiza las ventas internas y externas de trigo nuevo

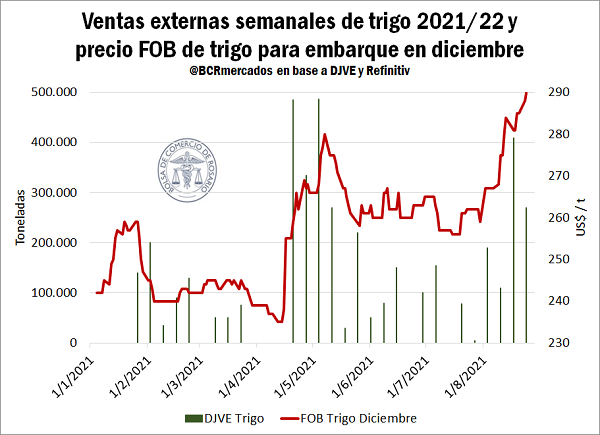

El trigo 2021/22 arrancó el año siendo noticia por su acelerado ritmo de ventas externas. Hacia fines de enero se comenzaron a anotar ventas al exterior por un volumen considerable y en seguida se erigió como una campaña récord en este sentido. Este hecho, además, se acentuó entre fines de abril y principios de mayo: entre el 20/4 y el 28/5 se anotaron ventas externas de trigo por 1,8 Mt. Luego, el ritmo se desaceleró notoriamente: en los meses de junio y julio se registraron ventas externas de trigo nuevo por 620 mil toneladas. Sin embargo, se observa un mayor dinamismo en las últimas semanas y desde inicios de agosto a la fecha se anotaron ventas al exterior por 1 Mt.

Para explicar este comportamiento es interesante analizar cómo evolucionaron los precios FOB para embarque entre diciembre 2021 y febrero 2022. Tal como se puede apreciar en el gráfico anterior, éstos comenzaron el año alcanzando un máximo relativo hacia fines de enero, para después retroceder en los meses siguientes hasta tocar un mínimo relativo a mediados de abril. Luego se recompusieron fuertemente entre fines de ese mes y mediados de mayo, lo cual es precisamente coincidente con el mayor volumen de ventas anotadas. Hacia fines de mayo se registró una caída de los precios para luego mantenerse relativamente estables entre junio y julio, mientras que desde principios de agosto exhibieron otra marcada subida, lo cual es precisamente coincidente con la segunda “ola” de ventas al exterior de trigo nuevo. De esta manera, resulta evidente que el comportamiento de los precios ha funcionado como un incentivo para la concreción de negocios de trigo nuevo.

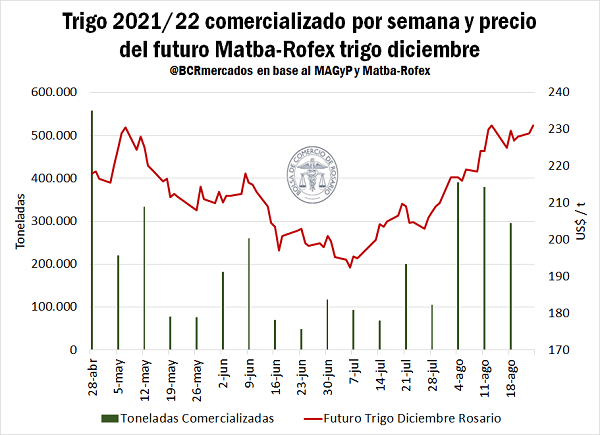

Pero no sólo el frente externo exhibe este fenómeno. Siguiendo las toneladas de trigo comercializadas internamente en cada semana y tomando el precio del futuro de trigo de Matba-Rofex con entrega en diciembre en Rosario para tener referencia de los precios a cosecha, se puede apreciar un comportamiento prácticamente idéntico al de las ventas al exterior.

Los mayores volúmenes trigo comercializado en la semana ocurrieron en dos momentos: el primero entre fines de abril y mediados de mayo, con 1,1 Mt negociadas en tres semanas; y el segundo desde principios al 18 de agosto (último dato disponible), con otras 1,1 Mt en igual lapso. Estos fueron precisamente los momentos en los que el precio a cosecha del trigo alcanzó máximos relativos. Así, al igual que con el plano externo, también puede interpretarse que la evolución de los precios ha funcionado como incentivo para los productores a la hora de comercializar la nueva cosecha.

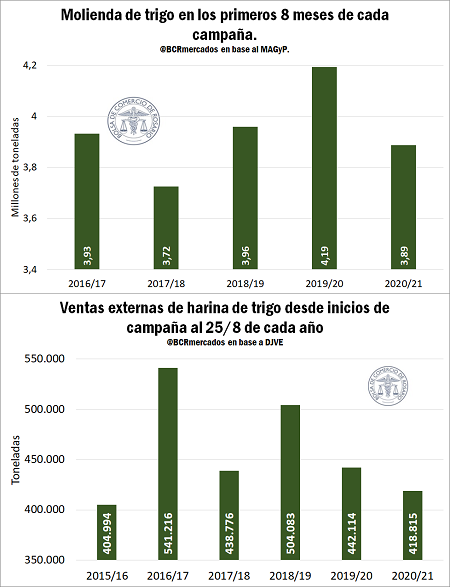

En cuanto al trigo campaña actual 2020/21, habiéndose ya vendido al exterior la totalidad del saldo exportable, el foco se centra en lo que ocurre con la molienda del cereal. Durante julio se industrializaron 542.000 t del cereal, 4,6% más que en el mes de junio y el mayor volumen mensual desde que se inició la campaña. Sin embargo, en la comparación interanual la molienda de trigo cayó 6,3% respecto de igual mes del 2020.

De esta manera, el total de trigo industrializado en lo que va de la campaña alcanza 3,9 Mt, una caída de 7,3% respecto de igual período de la campaña anterior y alcanzando el segundo menor volumen de los últimos cinco años.

Este menor procesamiento del cereal ha decantado en un menor volumen ventas al exterior de harina. Desde inicios de la campaña al 25/8, se llevan vendidas al exterior 418.815 t, el menor volumen para igual período desde la 2015/16.

Por los problemas productivos en el hemisferio norte, caen los stocks globales

En cuanto al panorama internacional, el trigo 2021/22 que ya se está cosechando en el hemisferio norte ha resultado decepcionante a nivel general. En Rusia, el mayor exportador del cereal, los rindes se han ubicado por debajo de lo esperado producto de heladas, por lo que la producción ha sido más acotada respecto de las proyecciones de hace unos meses. Además, también ha habido problemas en los principales países productores de la Unión Europea (que, considerado como bloque, es el segundo mayor exportador del cereal): en Francia, las lluvias excesivas han afectado a la calidad del grano cosechado y la producción se estima en 34,93 Mt, por debajo del promedio de las últimas 10 campañas, mientras que en Alemania se prevé que la producción caiga 3,6%. Por último, en Estados Unidos, el tercer mayor exportador, una severa sequía ha afectado severamente al de trigo de primavera y este segmento alcanzaría su menor producción en 33 años.

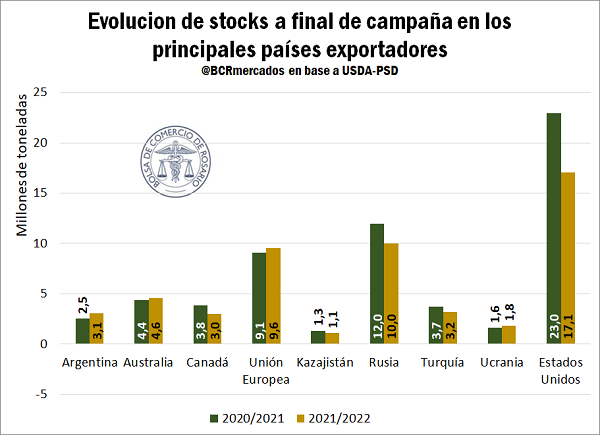

A pesar de este recorte del lado de la oferta, la demanda del cereal se mantiene sólida, por lo que para la 2021/22 se proyecta una caída en los stocks globales de 3,4% respecto de la campaña previa. Sin embargo, esta caída es considerablemente mayor entre los principales países exportadores. En el siguiente gráfico se observa los stocks estimados al final de las campañas 2020/21 y 2021/22 y la variación porcentual entre campañas en los principales 9 países exportadores.

Tal como se puede apreciar, si bien en Argentina, Australia, la Unión Europea y Ucrania se proyecta un leve incremento en las existencias, en el resto de los países se prevé un fuerte recorte que más que compensa el incremento de los cuatro mencionados. De hecho, considerando a los 9 países en conjunto, la caída en los stocks a final de campaña es de 13%, muy superior a la de las existencias mundiales. Este es un dato interesante para tener en cuenta porque las existencias en poder de los exportadores es una variable relevante en el comercio mundial, y, mientras menores sean las existencias en poder de ese grupo de países, mayor es el peligro de que escaseen los suministros globales en caso de un nuevo desliz productivo, lo cual da soporte a las cotizaciones.