Igualar la alícuota de DEX en el complejo soja es una mayor carga impositiva para la producción de soja

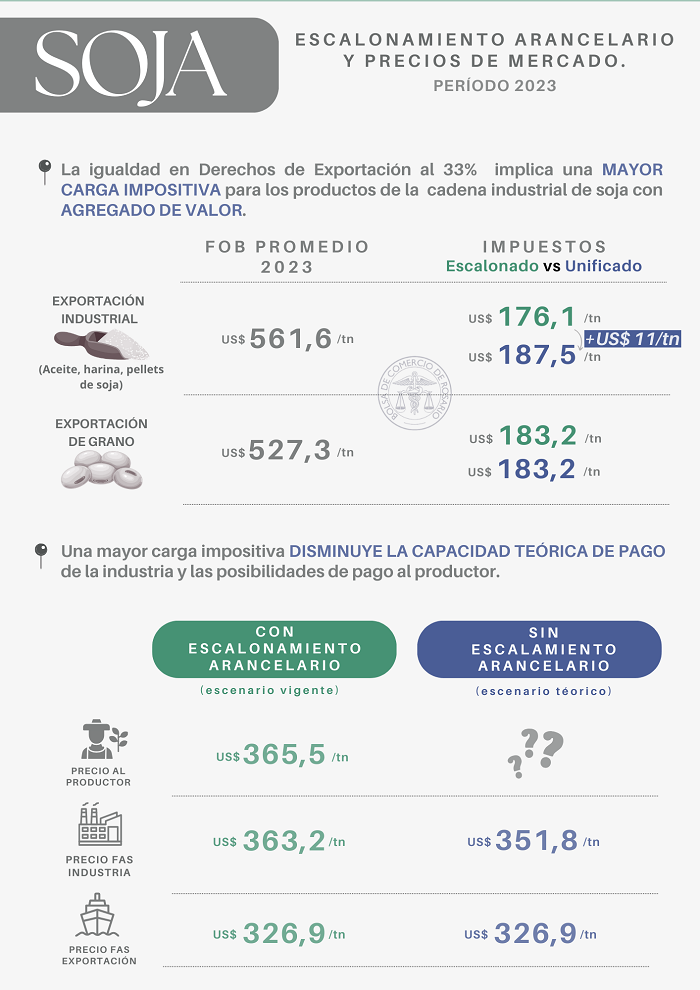

1. La igualdad de los derechos de exportación en los productos de la cadena de valor de la soja implica tributar más por tonelada de grano.

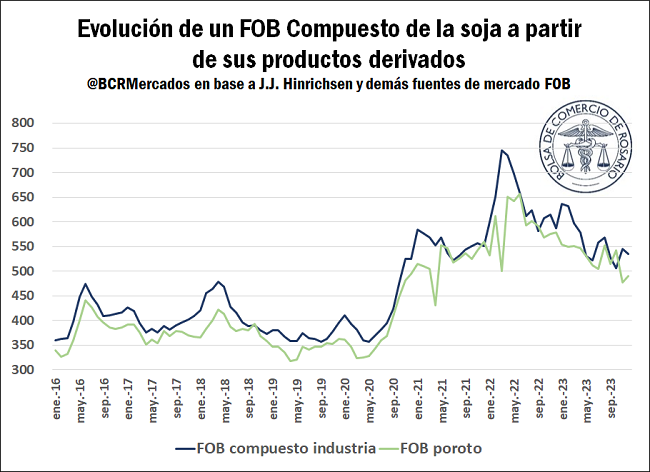

En el gráfico que sigue se puede apreciar que el FOB compuesto de la soja (conformado por la participación de los FOB del aceite, del pellet y de la cáscara de pellets) supera al FOB del grano. En términos metodológicos, se toman las cotizaciones FOB de mercado promedio de cada mes.

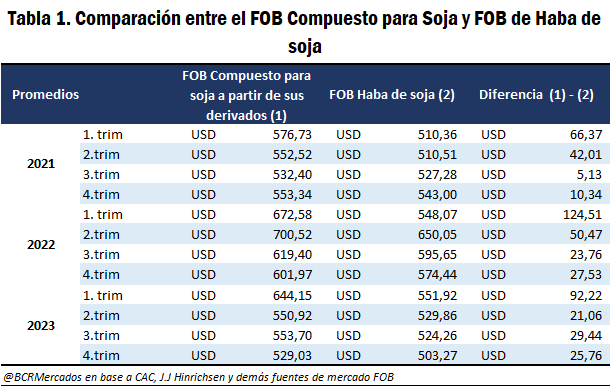

A nivel específico, si se compara el promedio del FOB Compuesto para soja (USD 543/t) y el promedio del FOB de soja (USD 506 /t) desde enero de 2020 hasta la actualidad, se advertirá que el primero habrá superado al segundo en poco más de USD 37 por tonelada. En la tabla N° 1 se exponen los promedios anuales y sus diferencias.

Por lo tanto, a igual alícuota de derecho de exportación, la carga impositiva es superior en los productos derivados de la industrialización que en el grano.

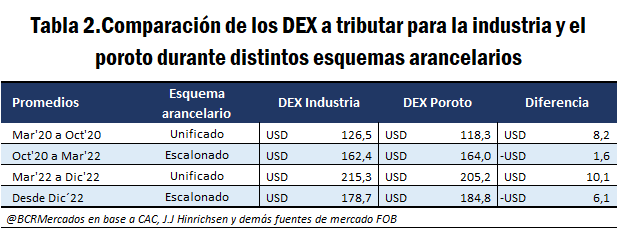

En la Tabla N° 2 se realiza un análisis más detallado por subperíodos. En los dos períodos con aranceles unificados (marzo a inicios de octubre del año 2020 y marzo a diciembre del año 2022), el impuesto sobre el FOB Compuesto (a partir de los subproductos) resultó USD 8,2 /t y US$ 10 /t superior al aplicado sobre el FOB de la oleaginosa, respectivamente.

En los momentos en los cuales existió escalonamiento arancelario (primero, octubre de 2020 a marzo de 2022 y, luego, diciembre de 2022 hasta el presente), el cálculo del impuesto sobre el FOB Compuesto del grano ha tendido a asimilarse al del poroto de soja. Para el primer subperíodo, la diferencia promedio entre las retenciones aplicables fue de USD 1,6 /t y en el segundo subperíodo la diferencia promedio fue mayor, de USD 6,1/t. Cabe destacar, no obstante, que desde septiembre de 2022 se fueron sucediendo diversas intervenciones en el mercado de granos que puede parcialmente afectar el análisis.

2. La unificación arancelaria en el complejo soja termina reduciendo el precio percibido por el productor en el mercado doméstico.

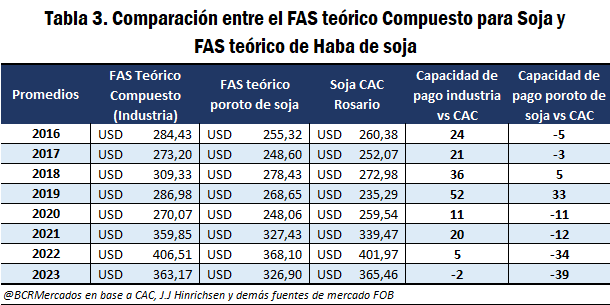

Este mayor tributo implícito en un esquema arancelario unificado reduce el precio percibido por el productor, ya que la exportación industrial del complejo soja sigue siendo el principal usuario de la oleaginosa bajo dicho esquema. En la tabla 3 se presenta un análisis histórico del precio de la soja a nivel doméstico, contemplando los promedios anuales para el FAS teórico de la industria y la exportación en comparación con el precio de la Cámara Arbitral de Cereales de Rosario.

En todos los casos, el poder de compra de la Industria exportadora es mayor que el de la exportación de la materia prima, lo que, en última instancia, le permite a la primera mantener condiciones más atractivas para el productor dentro del mercado interno. No sólo el primero es mayor, sino que, durante los últimos años, que estuvieron marcados por una gran volatilidad sobre las cotizaciones internacionales del poroto y sus derivados, la capacidad de pago de la exportación de la oleaginosa sin procesar se ubicó sistemáticamente muy por debajo del precio negociado a nivel local. En este sentido, sin un esquema diferencial de retenciones, los dólares que podría hacerse el productor por tonelada de soja vendida se verían mermados ante la reducción del poder de compra del principal demandante de la oleaginosa en Argentina.

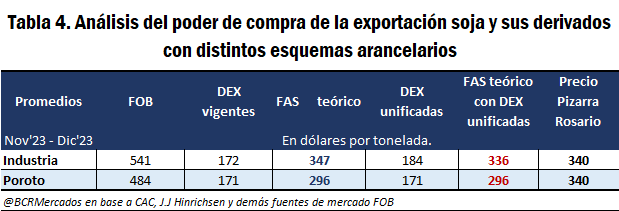

Realizando un ejercicio analítico, se advierte que con los valores que el mercado ha convalidado durante el último bimestre (nov/dic 23), el precio pizarra de Rosario se ha ubicado muy cercano al FAS teórico de la industria, en USD 340/t, y USD 44/t por encima del FAS teórico para la exportación de grano. En el hipotético caso que un régimen de igualación arancelaria al 33% hubiera estado vigente durante el mismo período de tiempo, el poder de compra de la industria siquiera hubiera llegado a igualar la pizarra al estimarse en USD 336/t.

Queda en evidencia que, más allá de la dinámica del mercado, un tratamiento igualitario en términos arancelarios para la exportación de la materia prima que para los productos del complejo soja, en última instancia, deviene en un deterioro de las condiciones del mercado doméstico para una oleaginosa de perfil netamente exportador.

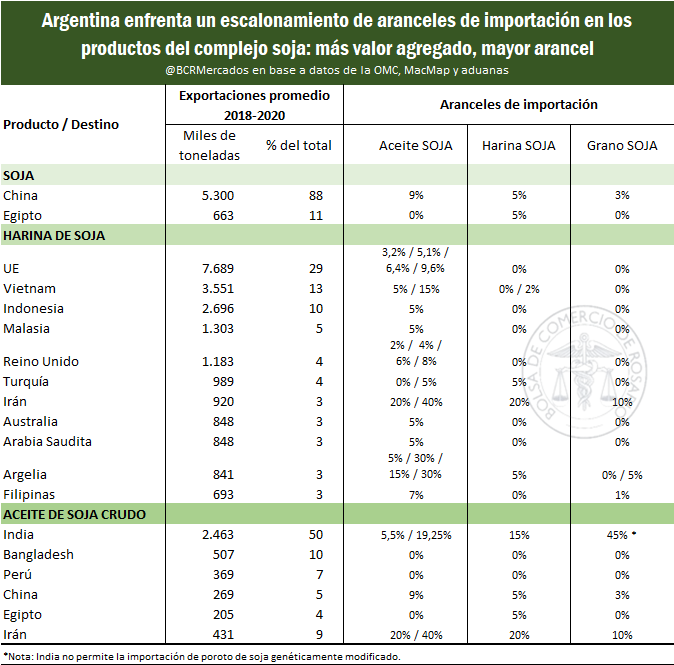

3. Los principales compradores de las exportaciones argentinas de soja y derivados no cuentan con esquemas arancelarios unificados para la importación.

El cuadro siguiente resume los esquemas arancelarios vigentes de los principales importadores de la oleaginosa argentina y sus derivados.

Se puede advertir que, en numerosas ocasiones, no existe un esquema arancelario unificado para todos los productos, sino que se tiende a castigar más a aquellos que cuentan con un mayor valor agregado. Esto es parte de una estrategia que favorece el agregado de valor en el propio territorio. China es un claro ejemplo, manteniendo un arancel bajo para las importaciones de poroto, pero escalonado para harina y aceite de soja con una alícuota creciente.

La estrategia comercial debería contemplar las barreras arancelarias de los compradores. Un esquema de escalonamiento arancelario para las exportaciones según agregado de valor debería también tener en cuenta las medidas proteccionistas existentes en los países importadores que fomentan la industrialización en su propio territorio.

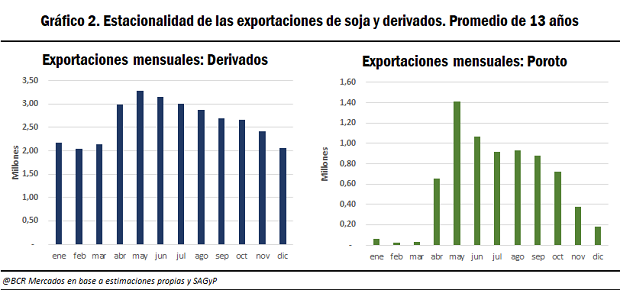

4. Las ventas externas de harina y aceite de soja permiten desestacionalizar los embarques y, por lo tanto, asegurar un ingreso constante y regular de divisas durante todo el año.

La dinámica exportadora de la industria imprime una clara tendencia a cierta regularidad. En virtud de la pauta de la demanda externa, al mantener funcionando sus fábricas durante todo el año calendario no solo conforma una demanda estable en el mercado interno, sino que el volumen de exportaciones mantiene guarismos más regulares durante todos los meses del año.

En promedio, se exportan 2,6 Mt de productos derivados, entre aceite y harina de soja, al mes, con un desvío muy poco significativo. El ingreso medio de divisas, durante las últimas dos campañas anteriores a la sequía, ascendió a USD 1.500 millones al mes, manteniendo un afluente constante de moneda extranjera durante todo el año.

En cambio, la exportación de poroto sin procesar marca una clara estacionalidad en cuanto al volumen embarcado. En el período mayo a agosto se exporta, en promedio, el 60% del total de todo el año. En el período diciembre a febrero del año que sigue la escasez de la oleaginosa impacta fuertemente en la dinámica comercial, tanto local como internacional, con menores volúmenes.

5. La harina de soja argentina tiene más destinos de exportación que el poroto sin procesar. Esto disminuye los riesgos de colocación de nuestra producción en el mundo, brindando mayor estabilidad a las exportaciones.

La industria aceitera sumó clientes a la soja que se produce en el país, disminuyendo la vulnerabilidad de la colocación de materia prima, y de la balanza comercial argentina, en la medida que se amplió la gama de destinos en el exterior con distintos productos. Esto es particularmente comprobable en el caso de la harina y/o el pellets de soja, cuyos países importadores son mucho más numerosos que los del aceite o los del grano de soja, en donde los clientes están más concentrados.

Como promedio de los últimos cinco años, hubo 7 destinos para el poroto de soja, 23 para el aceite de soja y 47 para la harina/pellets de soja. El 50% del aceite de soja se destinó a India y el 10% a Bangladesh, mientras que otros 8 destinos sumaron casi un 30%, con lo cual 10 naciones concentraron el 90% de las exportaciones del aceite de soja. En el caso de las exportaciones de poroto de soja, el 88% se exportó a China. Sumándole Egipto, dos destinos concentraron el 94% de los despachos de la oleaginosa en grano, también como promedio de 5 años. En el caso de la harina y/o pellets de soja, Vietnam e Indonesia representaron el 24% de las exportaciones, pero los 10 primeros destinos se llevaron el 60% y los 20 primeros el 82%.

Eliminar el escalonamiento arancelario de derechos de exportación y desalentar la industrialización sin una estrategia de agregación de valor de largo plazo puede afectar el posicionamiento de la industria argentina en la escena internacional. Si se exporta más materia prima, aumenta significativamente la dependencia en un gran cliente: China. Con la exportación de harina –en cambio- se obtienen múltiples destinos.

6. La existencia de la industria oleaginosa da opción de colocar el grano que pudiera verse afectado en su calidad por problemas climáticos (brotado o dañado).

Conclusión

En definitiva, considerando que los derechos de exportación son, sin duda alguna, impuestos distorsivos y de gravoso efecto sobre las exportaciones y, por lo tanto, sobre la producción, la inexistencia de un escalonamiento arancelario dentro de la cadena de valor de la soja no sólo impacta negativamente sobre la industria, sino que se hace extensivo a la producción. En ese sentido, mientras existan derechos de exportación, los mismos deben tener un efecto neutro, de forma tal que la diferencia entre las alícuotas aplicables a los productos y la materia prima no represente una transferencia de ingresos entre los distintos eslabones.

Oferta y Demanda proyectada

Índice de contenidos

- Luego de la sequía, habría fuerte recuperación en la recaudación por DEX en 2024 con las alícuotas actuales

- Por la sequía, las exportaciones agro cayeron más de un 41% en 2023

- El Agro argentino en el mundo: Ranking mundial de exportaciones

- La cosecha de trigo exhibe el mayor retraso en cuatro años

- Los volúmenes operados de soja y maíz repuntaron en diciembre

- Mercado de reproductores: El 2023 cierra con un fuerte ajuste de valores