Evolución de la industrialización de soja en Sudamérica

En la campaña 2021/22 habrá cuatro países sudamericanos entre los mayores 11 industrializadores de soja en el mundo. Así, el crush de Brasil, Argentina, Paraguay y Bolivia representará el 30% del procesamiento global de la oleaginosa.

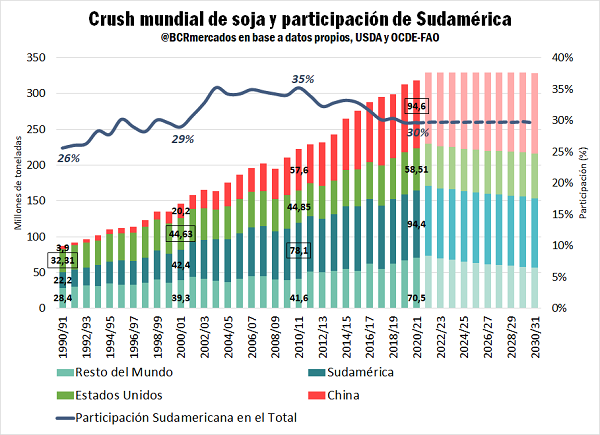

A lo largo de las últimas tres décadas, Sudamérica cuadruplicó el volumen de soja industrializada, pasando de 22,2 Mt en 1990/91 a 94,4 Mt en 2020/21. Durante las primeras 20 campañas del análisis (1990/91-2009/10) el crush regional creció a una tasa promedio anual del 6%. En igual período, la industrialización del poroto en Estados Unidos creció a una tasa anual promedio del 2%. Con esto, EE.UU. cedió el primer puesto como mayor procesador mundial de soja a la región sudamericana en la campaña 2001/02. China, por su parte, mostró un desempeño extraordinario expandiendo su producción a una tasa media anual del 15% durante los ciclos 1990/91-2009/10.

Tras dichas 20 campañas, la industria sojera sudamericana consolidó su liderazgo y, en el ciclo 2010/11, alcanzó su máxima contribución al crush global aportando el 35% del total. A partir de allí la tendencia creciente en la participación global de la industria regional comenzó a revertirse por dos motivos coexistentes: un menor crecimiento del crush sudamericano y un fuerte incremento de la industrialización de soja en China.

En las diez campañas que van desde 2010/11 a 2019/20, el procesamiento en los países sudamericanos creció a un ritmo promedio del 2% anual y el de Estados Unidos al 3% anual, mientras que la expansión de la industria en China sostuvo una tasa media anual del 6% en igual período. Con esto, en la campaña 2020/21 el liderazgo en materia de industrialización de soja pasó a China, tras superar el gigante asiático el volumen de crush sudamericano. Se espera que en el ciclo venidero 2021/22, la República Popular China siga siendo el primer industrializador global, seguida por Sudamérica y Estados Unidos.

De cara a las próximas campañas, siguiendo proyecciones de OCDE-FAO, cabe esperar que los países sudamericanos mantengan su participación actual del orden del 30% en la industrialización de soja mundial. Estados Unidos y China aumentarán su share en detrimento de la participación de otros países en esta industria.

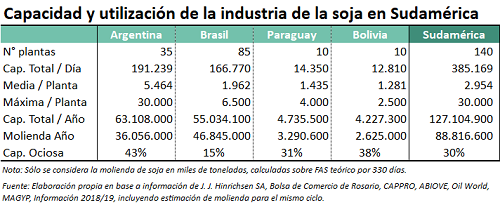

En cuanto a la capacidad de molienda de oleaginosas, la República Popular China es el país que mayor número de plantas tiene; seguida por Brasil, Estados Unidos y Argentina. A nivel agregado, el cono sur suma 140 fábricas localizadas en Argentina, Brasil, Paraguay y Bolivia. La capacidad diaria de molienda de las plantas sudamericanas combinadas alcanza 383.649 toneladas, menos de 100.000 tn/d por debajo de la capacidad diaria de la industria china (465.000 tn/d). De hecho, sólo en los últimos dos años el gigante asiático ha logrado superar la capacidad diaria de molienda sudamericana, que previamente lideraba este ránking. Argentina, en particular, tiene la mayor capacidad de molienda diaria de soja en la región (191.239 tn/d).

Por otro lado, de entre las principales potencias industriales sojeras, la capacidad de crush promedio de las plantas argentinas es la mayor. La escala industrial que se ha logrado en el país es una de las ventajas comparativas más fuertes que se tiene. Incluso, Argentina posee la planta de industrialización de oleaginosas más grande del planeta, con una capacidad de 30.000 toneladas.

La utilización de la capacidad instalada en América del Sur alcanza el 60% actualmente. Se distinguen países cuya industria opera con menor capacidad ociosa como Brasil (15%) y países como Argentina donde la proporción de capacidad no utilizada alcanza niveles tan altos como el 43%.

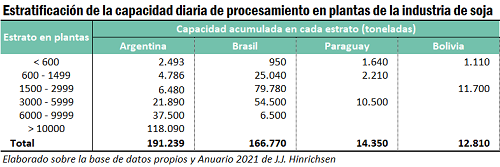

Las diferencias en la escala de la capacidad instalada en cada uno de estos países se observan claramente al estratificar la capacidad de procesamiento diaria de sus plantas. En Bolivia y Paraguay la mayor parte de la capacidad instalada se encuentra en plantas capaces de procesar 1.500-2.999 tn/d y 3.000-5.999 tn/d, respectivamente. En Brasil, estos estratos de industria también concentran la mayor parte de la capacidad (81%), aunque cuenta con una planta capaz de procesar más de 6.000 tn/d.

Argentina se distingue por una estructura productiva de mayor escala, donde el 62% de su capacidad instalada se encuentra en plantas que pueden procesar más de 10.000 tn/d. Más aún, el 81% de la capacidad del país reside en unidades industriales con capacidad mayor a 6.000 tn/d. Ello se explica fácilmente cuando se observa la ubicación de dichas plantas, las que están geográficamente concentradas en los puertos de salida de las exportaciones y, por lo tanto, cimentan el perfil exportador del país en los productos derivados de la industrialización de la soja.

La región procesa casi 1 de cada 3 porotos de soja que se industrializan en el mundo. La harina y el aceite que se obtienen pueden ser exportados como tal o consumidos por otras industrias domésticas, principalmente la industria cárnica en el caso de la harina/pellets y la energética en el caso del aceite.

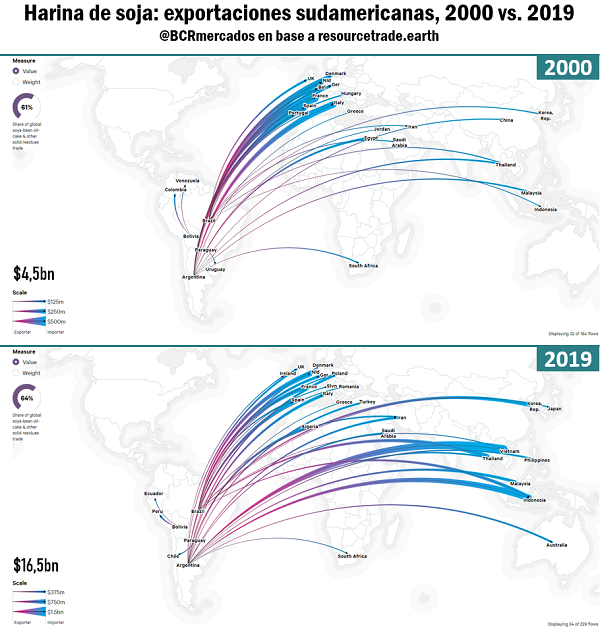

Los países sudamericanos exportan el 67% de la harina de soja que originan que en el comercio mundial representa alrededor del 65% del valor intercambiado. En las últimas décadas esta participación ha crecido, al tiempo que se han diversificado los mercados para este producto. El despegue de la industria sojera en Sudamérica responde, naturalmente, a un fuerte estímulo de la demanda que creció notablemente impulsada por un mayor consumo de harinas en la producción de carnes en Asia, principalmente en el sector porcino. Tal como se observa en el gráfico a continuación, en el año 2000 los despachos de harina de soja sudamericanos se dirigían mayormente a Europa, con envíos menores a varios puntos de Asia, África y la propia América del Sur. Para 2019, la capacidad de la industria y su producción habían dado ya un gran salto, logrando cuadruplicar el valor de la harina exportada en el 2000. Gracias al crecimiento de la industria, la región pudo intensificar el comercio con Asia. De hecho, actualmente Vietnam e Indonesia son los principales compradores de la harina proteica sudamericana.

En el segmento del aceite, América del Sur exporta el 46% de lo que produce. En las últimas dos décadas, también cuadriplicó el valor de aceite de soja puesto en el mercado global, representando el 64% del intercambio total del producto. El principal comprador del aceite de soja sudamericano es India, el mayor demandante de aceites vegetales del planeta.

Como es de esperar, las exportaciones de subproductos industriales de la soja como harina, pellets y aceite, así como también las ventas externas de cadenas que insumen estos productos, como las cárnicas y la del biodiesel, constituyen un importante sostén para las economías sudamericanas.

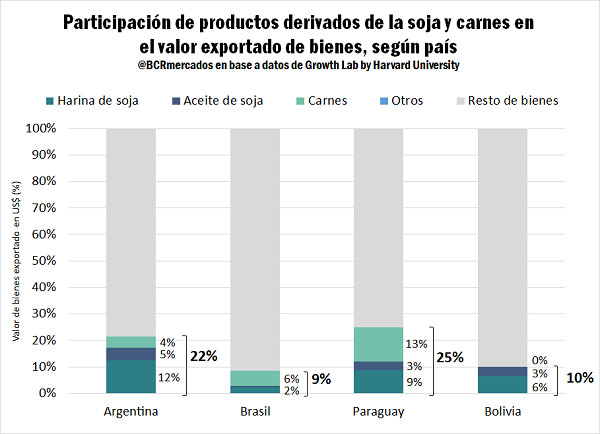

Las exportaciones de harina, aceite, carnes y otros productos derivados (entre ellos, biodiesel, glicerina, etc.) en Paraguay, representan el 25% del valor exportado en bienes. Teniendo en cuenta que el país guaraní procesa apenas el 10% de la soja que cosecha, se detecta aquí una importante oportunidad de crecimiento de la industria. Con un mercado interno de limitadas dimensiones (7 M hab.) y amplia disponibilidad de oleaginosa, Paraguay apunta a aumentar su crush de soja para potenciar su industria exportadora de carne (bovina, principalmente) que se abastece, entre otras proteínas vegetales, de harina de soja. Actualmente, las exportaciones de carne aportan el 13% del valor exportado por Paraguay, la mayor participación relativa de estas cadenas en los cuatro países sudamericanos analizados.

En Argentina, harina y aceite de soja aportan el 17% del valor generado por bienes en el comercio exterior, logrando la mayor participación porcentual entre los países analizados. Debe tenerse presente que Argentina es el mayor exportador global de ambos productos. El gran saldo exportable del país se explica por un limitado mercado interno (44 M hab.), que resulta muy pequeño si se lo compara con el de otros grandes industriales como Brasil, EE.UU. y China. Esto reduce las posibilidades de consumo de carne, aun cuando Argentina ostenta el consumo per cápita más alto en carne vacuna. A su vez, la combinación de su demografía y el bajo corte obligatorio de biodiesel en gasoil, también limita el consumo energético que se le puede dar a la oleaginosa. Asimismo, las recurrentes regulaciones que limitan constantemente las exportaciones de carne, obstruyen el desarrollo de las industrias bovina, porcina y aviar que no logran sostener un crecimiento de saldos exportables en el largo plazo. Actualmente, los despachos externos de carnes argentinas representan un 4% del valor total exportado. Con esto, las ventas de subproductos directos o derivados, alcanza el 22% del total en el caso argentino.

En Bolivia, las ventas externas de los productos analizados aportan el 10% del valor de los bienes exportados, entre los que predominan los minerales. En el caso boliviano, harina y aceite de soja componen casi la totalidad de las ventas externas de derivados analizados, ya que la exportación de carnes se encuentra aún en una etapa incipiente en el país.

Finalmente, en Brasil, los productos asociados a la industria oleaginosa el 9% del valor de sus bienes exportados, la menor participación relativa entre los países citados. A diferencia de Argentina, el otro país de la región comparable en escala industrial a Brasil, el crush brasileño vuelca gran parte de su producción a su mercado interno. Siendo el 6to país más poblado del planeta (212 M hab.), Brasil vuelca el 85% de la harina y el % del aceite de soja que produce a abastecer las necesidades alimenticias y energéticas de sus habitantes. Además, Brasil es el 1er exportador mundial de carne bovina y aviar, y el 3er exportador de carne porcina. Las carnes aportan así el 6% del valor de bienes despachado por este país.

Tras lo analizado puede concluirse que América del Sur es el segundo núcleo industrial de soja en el mundo detrás de China. A diferencia del crush del gigante asiático cuya producción se destina casi exclusivamente al consumo interno, la mayor parte de la harina y aceite de soja producida en Sudamérica es despachada a mercados externos. Con esto, la región se posiciona como el principal proveedor de harina y aceite de soja. Brasil y Argentina poseen las industrias más desarrolladas, aunque sus estrategias comerciales difieren notablemente. Mientras que Argentina orienta su producción industrial a la exportación directa, Brasil la destina mayormente a abastecer las industrias cárnicas que sirven al consumo de su numerosa población pero que también tienen enormes saldos exportables. La iniciativa industrial cárnica en Argentina, un bastión económico tradicional del país, aspira a incrementar su escala apoyándose en la abundante disponibilidad de recursos nacionales, entre ellos, la harina de soja producida en el país. Las dificultades a superar en este camino hacia un modelo que maximice el valor agregado de las exportaciones argentinas son las limitaciones impuestas a la exportación de carnes y los crecientes requerimientos de mayor trazabilidad en los productos por parte del consumidor. América del Sur cuenta con vastos recursos para continuar desarrollando las actividades relacionadas con la industria de la soja, desde la materia prima, la capacidad instalada, la infraestructura portuaria, hasta la posibilidad de contribuir a agregar mayor valor a las exportaciones argentinas, vía el crecimiento de la producción y la exportación de carnes.

Oferta y Demanda proyectada

Índice de contenidos

- ¿Qué le aporta la agroindustria a la economía argentina?

- Radiografía del polo agroindustrial exportador del Gran Rosario

- Virtudes y desafíos de la industria aceitera argentina

- Debido a la pandemia, la inversión del sector agroindustrial cayó en el 2020

- Capacidades de la ganadería argentina y sus encadenamientos con la agroindustria

- ¿Cómo viene la industria láctea argentina?