Crece el aporte del sector primario al valor de la producción argentina

La recomposición del precio internacional de los commodities agrícolas que ha tenido lugar desde abril/mayo del 2020 a esta parte ha brindado cierto alivio en un año muy desafiante para el sector productor de granos. La pandemia, el déficit de lluvias, la bajante histórica del Río Paraná, principal vía de salida de los granos argentinos, han supuesto enormes dificultades a sortear. Además, la mejora en el valor de la producción y las exportaciones argentinas colaboran en aminorar el impacto de lo anterior sobre la economía. Tal como se analizó en ediciones anteriores de este informativo, el mayor valor de los principales productos de exportación argentinos en la 2020/21 dejaría como saldo un ingreso importante de divisas por exportaciones de granos y subproductos, lo cual también decantaría en un aumento en la recaudación por derechos a la exportación.

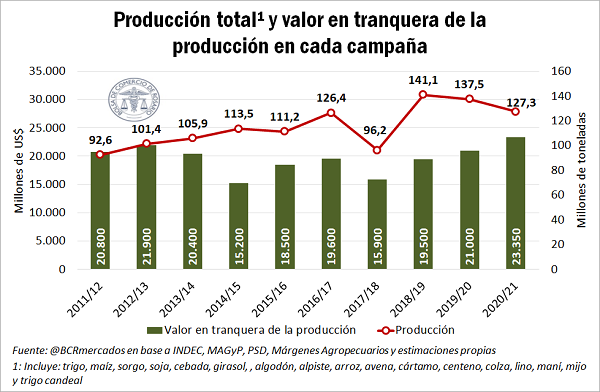

Haciendo dos grandes supuestos (que habrá que ver si se confirman): los precios se mantienen en niveles similares a los actualmente vigentes y no hay nuevos recortes en las estimaciones de producción, el valor interno de la producción, esto es, la producción de la campaña menos los granos destinados a semilla y consumo en chacra valuada a precios FOB, menos los derechos a la exportación y los costos de fobbing, ascendería a US$ 28.500 millones, unos 2.300 millones más que en la 2019/20, de los cuales el trigo, el maíz y la soja en conjunto representarían el 83%.

Recordemos que en este análisis estamos computando los siguientes cultivos: soja, maíz, trigo, cebada, sorgo, girasol, algodón, alpiste, arroz, avena, cártamo, centeno, colza, lino, maní, mijo y trigo candeal.

Luego, si al valor interno de la producción de todos estos cultivos se le sustraen los costos de comercialización (que incluyen el costo de transporte, impuestos, sellado, paritaria, comisión del acopio y secado de grano en caso que corresponda), se obtiene el valor en tranquera de la producción. En la campaña 2020/21 se estima que los costos de comercialización aumenten un 7% respecto del año anterior y alcancen los US$ 5.130 millones, ya que si bien el volumen total a comercializar será menor por la caída en la producción, muchos de los costos son proporcionales al valor de la producción, que se estima será mayor consecuencia del mencionado efecto precio.

De esta manera se arribaría a un valor en tranquera de la producción de US$ 23.370 millones, unos US$ 2.350 millones más que en el ciclo previo y el mayor valor del que se tiene registro, superando al récord obtenido en la campaña 2012/13.

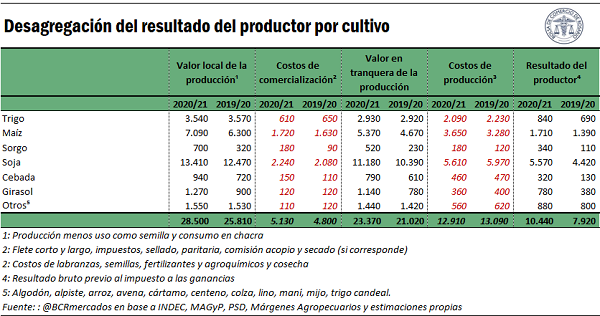

Luego, para obtener el resultado para el productor previo al impuesto a las ganancias, se sustraen los costos de producción (que abarcan los costos de labranzas, semillas, fertilizantes y agroquímicos y los costos de cosecha), arribando a una estimación total de US$ 10.440 millones, de los cuales la soja aportaría US$ 5.570 millones, un 51% del total.

El segundo cultivo que más aportaría sería el maíz, otorgando un resultado positivo de US$1.710 millones, lo cual representa un 16% del total y aportando más de US$ 300 millones más que en la campaña anterior. Cerrando el top 3 de cultivos que más aportan al valor de la producción se encuentra el trigo con US$ 840 millones, o un 8% del ingreso total del productor.

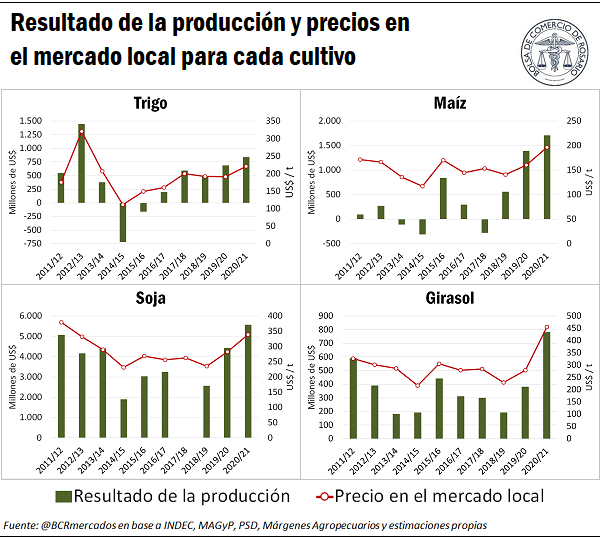

También resulta interesante observar la evolución del resultado de la producción de los principales cultivos en las últimas diez campañas. Tal como se puede apreciar en el siguiente gráfico, existe una gran variabilidad en el resultado económico que genera cada cultivo, y éste se encuentra estrechamente atado al precio doméstico por un lado, y el volumen producido por el otro.

De hecho, es claramente reconocible que aquellos años en los que el resultado que aporta cada cultivo es elevado son coincidentes con aquellos años en los que mejora el precio doméstico del cultivo analizado.

Tomando en primer lugar el caso del trigo, se puede apreciar que la campaña 2013/14 es la que registró precios domésticos más elevados, con un precio equivalente en dólares de la Cámara Arbitral de Cereales de Rosario promedio para la campaña de US$ 321 /t, por lo que fue el año en el que el cultivo arrojó un mayor resultado económico. Además, el cultivo obtuvo un resultado negativo en la campaña 2014/15. En aquel momento se encontraba vigente una cuota a la exportación del cereal, razón por la cual los precios promedio en el mercado interno descendieron a un mínimo para el período analizado de US$ 111 /t, afectando seriamente a la rentabilidad económica. Para la actual campaña se espera que el cereal aporte su segundo mejor resultado, con US$ 840 millones, producto de la mencionada mejora en los precios internacionales que se traducirían en mayores precios en la plaza local.

En segundo lugar, el caso del maíz resulta interesante de analizar. Aquí cabe aclarar que para este cultivo en particular se consideraron únicamente los costos del maíz comercial y no se incluyeron los del maíz destinado a silaje. El elevado costo de producción de este cultivo conduce a que los márgenes se encuentren considerablemente ajustados y por lo tanto el precio que se obtiene por su venta sea un factor decisivo a la hora de determinar las ganancias. Es por ello que el cultivo arrojó un resultado negativo en varios años de la última década. Por ejemplo, en las campaña 2013/14 y 2014/15 el cultivo otorgó un resultado negativo, cuando el precio promedio en el mercado doméstico se ubicó en 136 y 118 dólares por tonelada. Distinto fue el caso de lo ocurrido en la 2017/18, la otra de las campañas que presentó resultados negativos y en la cual, si bien los precios se encontraban por encima de las campañas previa y la siguiente, la sequía más aguda de los últimos 50 años afectó severamente a los rendimientos y el valor de lo producido no fue suficiente para cubrir los costos de producción y comercialización. En cuanto a la campaña actual, los elevados precios promedio esperados y una razonable producción conducirían a que este año el cultivo alcance un resultado económico récord de US$ 1.710.

En lo que respecta a la soja, es claramente apreciable que tanto las primeras campañas de la década anterior como la campaña actual son aquellas en las que el cultivo obtuvo el resultado económico más elevado, y que son justamente en esos ciclos en los que los precios negociados han sido relativamente más altos. En las demás campañas, la caída en los precios ha conducido a una reducción en el resultado obtenido por el cultivo. Un caso particular presenta la 2017/18, en la cual, al igual que lo que ocurrió con el maíz, la severa sequía redujo los rindes y la producción, afectando negativamente al resultado económico del cultivo, ya que apenas alcanzó para cubrir los costos a pesar del buen nivel de precios.

Asimismo, otro aspecto notorio del caso de la soja es que es el cultivo que, por amplio margen, aporta un resultado económico más positivo, obteniendo más de US$ 2.000 millones cada campaña (a excepción de la mencionada 2017/18). Además, en el ciclo actual arrojaría un resultado positivo de US$ 5.570 millones, superando el récord anterior de la 2011/12. Esto ocurre debido a que, si bien el precio promedio esperado se encuentra por debajo de los verificados 10 años atrás, se obtendría una producción 5 toneladas mayor que en aquel entonces.

Por último, una mención especial merece el girasol. A pesar de que este cultivo abarca una menor superficie sembrada y menor volumen de producción en comparación con los demás bajo análisis, los elevados precios de la oleaginosa en varios años de la última década han logrado un resultado económico considerable para el cultivo, superando en numerosas ocasiones el aporte realizado por el maíz y el trigo. Además, los precios promedio esperados para la presente campaña serían los más elevados del período bajo análisis, razón por la cual el resultado de la producción de la oleaginosa también sería un máximo, al igual que lo que ocurre con la soja y el trigo.

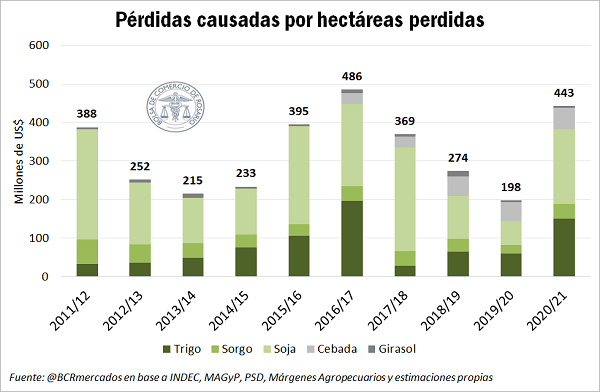

Para finalizar, resulta necesario remarcar dos aspectos fundamentales. Por un lado, estos números deben considerarse como un agregado y dan cuenta de los resultados económicos de cada cultivo a nivel global, sin diferenciar entre las posibles diferencias entre regiones ni en cuál ha sido el resultado de cada productor en particular. Sin embargo, observando al interior de cada cultivo, la distribución de este resultado económico es realmente heterogénea. De hecho, cada campaña hay lotes que se pierden dado que se ven afectados por factores climáticos desfavorables, por lo que hay productores que presentan pérdidas. En el siguiente gráfico se puede observar cual es la pérdida causada por las hectáreas perdidas, es decir, aquellas hectáreas que no se cosechan porque el cultivo no prosperó.

Aquí se reitera la salvedad de que, para maíz, todo el análisis incluye únicamente el maíz comercial, por lo que no se consideran las hectáreas perdidas que fueron picadas y destinadas a silaje.

En la actual campaña, las sequía de los meses de agosto y septiembre del 2020 afectó seriamente a la producción de los cultivos de invierno, dejando unas 550.000 hectáreas de trigo sin cosechar, mientras que la sequía de febrero de 2021 pasó factura a los cultivos de verano, por lo que se estima que las hectáreas perdidas de soja alcanzarían las 800.000. De esta manera, las pérdidas generadas por hectáreas que se pierden en el corriente ciclo ascienden a US$ 443 millones, sólo por detrás de lo ocurrido en la 2016/17.

Por último, es preciso notar que el presente trabajo intenta dar una mirada amplia del resultado económico de la producción sumando los 17 cultivos que se citaron anteriormente y debe tomarse simplemente como una estimación basada en los precios vigentes al 08/04, por lo que se recomienda tomar con precaución las cifras informadas. Efectivamente, habrá que ver si estos precios realmente se mantienen en los próximos meses y dicho resultado se consolida en forma definitiva.

Oferta y Demanda proyectada

Índice de contenidos

- Algunos números de la logística en el Gran Rosario en un año de pandemia

- La conveniencia económica del financiamiento de proyectos de riego en Argentina

- El primer trimestre del año cerró con las mayores exportaciones de soja de la historia

- ¿Qué está pasando con la molienda de trigo en el primer trimestre de la presente campaña?

- Medidas del Gobierno para contener la suba de precios en el sector alimentación y garantizar el abastecimiento de alimentos, insumos y bienes industriales

- Caída del consumo de carne vacuna en Argentina