¿Cómo impacta la crisis política entre Rusia y Ucrania?

La Región del Mar Negro es conocida, entre otros aspectos, por su relevancia fundamental en los mercados agrícolas del mundo. Rusia y Ucrania son los líderes productivos de la región, además de ser dos de los principales proveedores de alimentos en el mundo, y exportan precisamente a través de sus puertos en el Mar Negro.

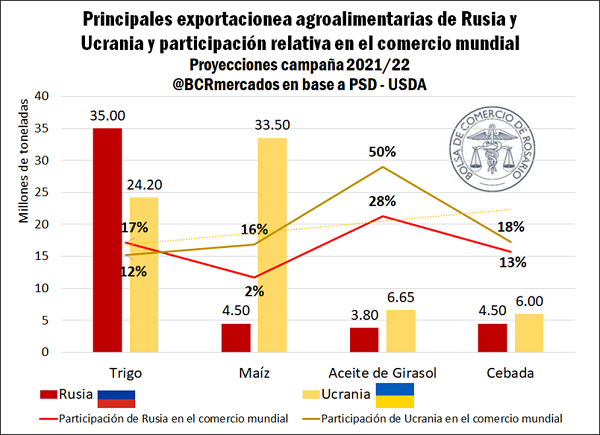

Como oportunamente se destacó en el Informativo Semanal N° 1.856, desde comienzos del siglo Rusia y Ucrania se posicionaron fuertemente en la exportación de diversos commodities agrícolas. En particular, el país de los zares se convirtió en el principal abastecedor mundial de trigo, en tanto que Ucrania ocuparía el 3er puesto del podio, según las proyecciones para la nueva campaña, superando así a Estados Unidos por primera vez en su historia.

No conforme con ello, Ucrania es el mayor exportador del mundo de aceite de girasol. La cuenca del Mar Negro es el epicentro del mercado mundial de girasol, explicando cerca del 60% de la producción mundial de esta oleaginosa y casi el 80% del comercio global de su aceite. En ediciones anteriores se han destacado los robustos niveles de producción de girasol de Ucrania y de Rusia.

Además, Ucrania se ha posicionado como el cuarto mayor exportador de maíz. Ucrania y Rusia son a su vez el segundo y tercer mayor exportador de cebada del mundo, sólo por detrás de Australia.

Más del 91% de las exportaciones en Ucrania se despacharon por el Mar Negro en el 2020, de acuerdo con el Servicio Estatal de Estadísticas de este país. Los principales puertos para los commodities agrícolas de Ucrania se encuentran en Yuzhny, Nikolaiev y Odessa, en el sudoeste del país, desde donde se despacharon más de 138 Mt de cargas en 2020, el 86% de los embarques totales de ese año. Las cargas rusas y ucranianas que se embarcan en el Mar Negro atraviesan el estrecho del Bósforo, donde se encuentra la importante ciudad de Estambul, en Turquía. A partir de su acceso al Mar Mediterráneo, desde allí continúan sus diversas rutas hacia los principales destinos de exportación.

Crecientes tensiones de carácter estratégico y geopolítico, enmarcados en una visible hipótesis de conflicto, podrían afectar la dinámica productiva y comercial agrícola en estos importantes actores del mercado mundial. La idea de una posible incursión por parte de Rusia hacia territorio ucraniano, en vistas de la considerable aposta de soldados en la frontera con Ucrania, genera una preocupación para el comercio mundial de productos agrícolas por posibles interrupciones en la logística de exportación, debido a la importancia de la región del Mar Negro como abastecedor mundial de granos.

Este conflicto entre naciones, si bien podría remontarse aún más atrás en el tiempo, tuvo su pico en el año 2014, con la anexión de la península de Crimea por parte de Rusia, un territorio que hoy continúa siendo reclamado por Ucrania, que hasta entonces mantenía soberanía sobre dicha península. Este cénit de escaladas militares en la región del Mar Negro tuvo un importante impacto sobre los mercados agrícolas. En plena tendencia bajista del trigo, sobre finales de enero del 2014 los precios tocaron un mínimo de US$ 202/t, para llegar a más de US$ 262/t a mediados de marzo, subiendo casi un 30% en apenas 35 ruedas. La estabilización del conflicto devolvió los precios de los futuros de trigo a los US$ 200/t sobre mediados de ese mismo año. De hecho, los precios del trigo que se observaron en pleno conflicto no volvieron a verse por 7 años, sobre finales de abril del 2021, en pleno rally alcista para los commodities agrícolas.

Por otra parte, los óblast (entidad subnacional de Ucrania, equivalente a provincia) de Donetsk y Lugansk fueron otro foco de conflicto en 2014 y lo son hoy en día. La autoproclamación de dos repúblicas en el territorio de estos óblast ha limitado el ejercicio de la soberanía territorial de Ucrania. Esta crisis ha impactado sustantivamente sobre la región, que históricamente ha desarrollado la minería. Desde el 2014, la merma en la actividad impactó con especial preponderancia en el puerto de Mariupol, principal nodo de despacho de carbón y acero en Ucrania.

En los últimos meses la crisis ruso-ucraniana se ha profundizado, esta vez no con epicentro en Crimea sino en Lugansk y Donetsk, y en gran parte de la frontera ruso-ucraniana. Los sucesivos despliegues de tropas en estas zonas reavivan la tensión por un conflicto abierto entre ambas partes. Una situación de esa magnitud no sólo podría generar interrupciones en los embarques agrícolas desde los puertos ucranianos, sino que también podría limitar la producción agrícola, debido a la cercanía de las regiones productoras con las zonas de conflicto.

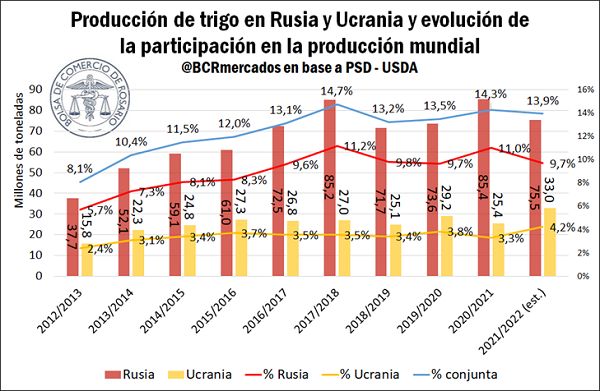

Desde la crisis de Crimea en 2014 hasta nuestros días, la región del Mar Negro ha aumentado sustancialmente su participación en los mercados agrícolas. Mientras en la campaña 2012/13 el trigo proveniente del Mar Negro representaba menos del 14% del comercio mundial, en esta campaña espera acercarse al 30%, lo que da más relevancia a los potenciales impactos de este conflicto. El incremento no sólo se ha observado en el comercio exterior, sino que la producción también ha crecido sustancialmente, pasando del 8% a casi el 14% del trigo a nivel global.

No conforme con ello, estas tensiones multilaterales se dan en un complejo contexto interno en Rusia. Con una cosecha de trigo que espera caer cerca de un 12% respecto de la campaña anterior, se revive la preocupación por más medidas de intervención sobre los mercados. A las retenciones móviles que se están implementando en la Federación Rusa podrían sumársele cupos a la exportación, lo que tendría un correlato alcista sobre los precios internacionales de granos.

En este marco, el trigo en Chicago ha mostrado subas que llevaron su valor en torno a US$ 300/t en los últimos meses, con picos de precios que no se veían en una década. A mediados de enero, mientras se profundizaban las tensiones, el trigo comenzó a mostrar alzas y llegó a acumular una suba superior al 10% en apenas seis ruedas. Mientras continúan avanzando las negociaciones multilaterales para encontrar una salida pacífica, las últimas dos jornadas mostraron bajas en torno al 4%, llegando a US$ 287/t para la posición más cercana en Chicago, aunque la incertidumbre persistirá hasta que se encuentra una salida al conflicto. Además de las subas en los precios del trigo, el precio FOB del aceite de girasol ucraniano se encuentra en máximos históricos para esta altura del año, superando el valor de US$ 1380/t.

Existen indicios que hacen pensar en una desescalada de tensiones geopolíticas. Las relaciones sociales y comerciales entre Rusia y Ucrania junto con la persistencia de las negociaciones multilaterales llevan el conflicto hacia un escenario de potencial solución sin combates o de conquistas territoriales aisladas, con menos probabilidades de un conflicto a gran escala.

Sin embargo, mientras persista la incertidumbre por el desenlace de esta crisis, podrían esperarse más alzas de precios en los mercados internacionales. No conforme con ello, ya se observa una demanda adelantada por parte de los principales clientes de Ucrania para abastecerse con más trigo, temiendo un desenlace bélico para este conflicto, lo que da aún más soporte a los precios.

¿Qué impacto puede esperarse en Argentina?

El conflicto geopolítico ha dado sostén a los precios internacionales de algunos de los productos que Argentina exporta, como ser trigo, aceite de girasol y cebada. Ello de por sí implica una mejora en el ingreso de divisas de la cadena agroalimentaria, en un momento decisivo para la estabilidad monetaria en nuestro país.

Sin embargo, la oportunidad concreta de aumentar la participación en el abastecimiento de los países donde normalmente exportan las regiones competidoras en conflicto existe, siempre que el país de un paso decisivo en su fomento a las exportaciones. En el caso del trigo, ya se ha vendido al exterior 13,3 millones de toneladas, de las 14,5 Mt establecidas como “volumen de equilibrio” por el Gobierno Nacional. De este modo, habiendo completado el 90% de la cuota de exportación, sólo pueden efectivizarse negocios de exportación con despacho a 30 días dificultando la inserción argentina en el mercado mundial para lo que resta de la cosecha. En cebada y aceite de girasol, en tanto, no se fijaron “volúmenes de equilibrio” en tanto se llevan ya declaradas ventas al exterior para la campaña 2021/22 por 2,4 Mt y 0,234 Mt, respectivamente; es decir, el 63% y 32% de lo que se proyecta exportar en la campaña.

Respecto a los mercados que abastecen Rusia y Ucrania, y que hoy podrían mostrarse interesados en buscar orígenes alternativos de abastecimiento, estas dos naciones son importantes proveedores de trigo para África y el sudeste asiático, con preponderancia de Egipto, Argelia, Nigeria e Indonesia como principales destinos. Si bien parte del abastecimiento asiático puede ser cubierto con la robusta cosecha que espera Australia, quedan dudas por la provisión de trigo a África. Por otra parte, países con equilibrios sociales frágiles, como el Líbano y Yemen, dependen enormemente del trigo ucraniano, lo que puede ser un foco de desestabilización en el mundo árabe.

A su vez, comienzan a aparecer nuevos destinos en donde Argentina puede aprovechar oportunidades comerciales. El caso de Turquía es elocuente: con una cosecha cayendo más de un 11% y consecuentes importaciones al alza en más de un 36%, de acuerdo con el USDA, el país otomano realizó recientemente compras de trigo argentino. Esta operación comercial, por demás de poco común en la exportación argentina, podría repetirse y profundizarse de complicarse la provisión de trigo ruso y ucraniano, que conjuntamente representan más del 70% de las importaciones turcas del cereal.

Además, Arabia Saudita, Kuwait y Omán han sido compradores de la cebada argentina y podrían ver limitada su provisión de cebada de darse interrupciones en el suministro de Ucrania. Estos países árabes representaron más del 20% de las exportaciones de cebada en 2020, con ventas por más de US$ 113 millones.

Más allá de que se observan oportunidades comerciales en vistas de esta crisis en el Mar Negro, un escenario de conflicto bélico está lejos de ser un escenario deseable ni desde el punto de vista humanitario ni desde el punto de vista comercial para nuestro país. Si bien puede haber disrupciones de desencadenarse un conflicto, ni Rusia ni Ucrania proyectan retirarse de los mercados internacionales de commodities.

No conforme con ello, no deben perderse de vista la evolución de la inflación mundial y la dinámica de la política monetaria de los Estados Unidos, ya que ambos impactan sustancialmente sobre los mercados de commodities agrícolas. La interdependencia de este conjunto de factores sin lugar a duda tiene efectos sobre la evolución de las cuentas externas argentinas. En un contexto de negociaciones con el Fondo Monetario Internacional, más incertidumbre en el panorama global puede complicar la renegociación de la deuda, además de afectar negativamente las perspectivas de inversión y producción a nivel nacional e internacional.

Oferta y Demanda proyectada

Índice de contenidos

- La Cadena Agroalimentaria Argentina generó 7 de cada 10 dólares exportados en el 2021

- Las exportaciones de trigo de diciembre fueron las mayores de la historia

- El 2021 cerró con el máximo volumen de soja procesada desde 2016

- Nuevos productos en el mercado de capitales: Cedear, ETF

- Exportaciones 2021: Distintas miradas de una misma foto final