¿Cómo fue el financiamiento de la producción de granos en Argentina en la 2021/2022?

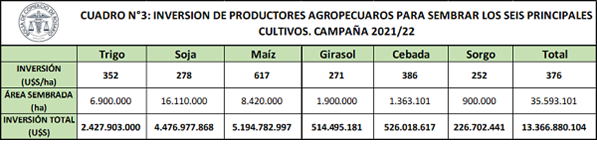

La necesidad de inversión y el financiamiento es, campaña tras campaña, un factor fundamental dentro de la matriz productiva, mientras que a través de los datos que brindan diferentes registros se pueden comprender mejor las decisiones de los productores de nuestro país. En la campaña 2021/22, la necesidad de inversión para la siembra fue de US$ US$ 13.500 millones (ver análisis previo), superando considerablemente los desembolsos que se debieron realizar en cosechas anteriores y derivando, al mismo tiempo, en una inversión promedio de US$ 375/ha para la siembra, pulverización y los insumos de los diferentes cultivos. Se debe destacar que el presente estudio se basó en datos y estimaciones de las campañas 2021/22, atento a que los costos varían entre cada campaña, así como también sucede con la fuente de financiamiento para afrontar los mismos.

Se debe destacar que en la producción agrícola se conoce de antemano cuál es la inversión necesaria (realizando la suma de los costos de siembra, pulverización e insumos, por ejemplo) pero no es posible aseverar de manera certera cuál será el resultado final una vez que se realice la cosecha y efectivamente se vendan los granos. Esta incertidumbre es un factor clave que afecta al acceso al crédito y genera variaciones en el costo del financiamiento para los productores. Asimismo, a esta situación, debe añadirse las influencias de los contextos macroeconómicos y las variaciones en el comercio y abastecimiento internacional, junto con situaciones microeconómicos que generan variaciones en la participación de cada una de las fuentes de financiamiento sobre el volumen de crédito total.

En esta nota se ha intentado cuantificar dichas participaciones consultando a diferentes fuentes privadas del sector, tanto las que operan por el lado de la demanda como de la oferta del crédito, con el fin de generar un panorama que de muestra de una forma aproximada el desempeño del financiamiento agrícola. Asimismo, se contó con estimaciones de financiamiento del Mercado Argentino de Valores (MAV) y para la obtención de las necesidades totales de financiamiento se basó en estimaciones del Departamento Guía Estratégica para el Agro (GEA), Ministerio de Agricultura, Ganadería y Pesca (MAGyP) y de la Revista Márgenes Agropecuarios para la obtención de superficies sembradas y costos de los respectivos cultivos.

Conclusiones para la campaña 2021/22:

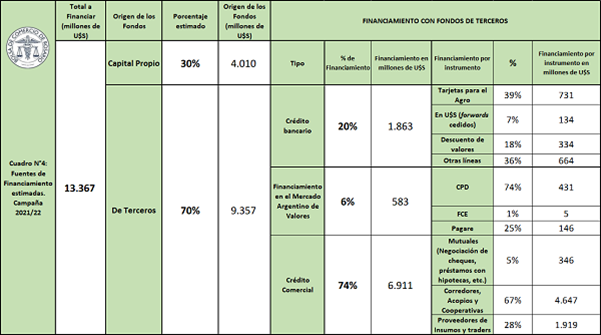

1. Los productores y empresas agropecuarias en Argentina podrían haber necesitado para la campaña 2021/22 cerca de 13.367 millones de dólares estadounidenses para afrontar los costos de labores y siembra de los seis cultivos. Son cifras estimadas que intentan acercarse a la realidad de la inversión necesaria para la producción de los cultivos.

2. Se estima que el 30% de los costos promedios de explotación en siembra, pulverización e insumos habría sido realizado por los propios productores y sociedades agropecuarias con fondos propios, manteniendo la participación del capital propio y arrojando un resultado de US$ 4.10 millones que habrían sido aportados por los propios productores y sociedades agropecuarias.

3. Como complemento se tiene que el financiamiento de terceros, que es el 70% restante de la inversión total, habría implicado el desembolso de 9.357 millones de U$S en la campaña 2021/22

4. El monto previamente mencionado se divide en 3 partes, donde el principal financista fue el crédito comercial con una participación del 74%, seguido por el crédito bancario implicando el 20% del financiamiento de terceros y el 6% restante provino del Mercado de Capitales, principalmente del MAV, mercado especialista en financiamiento a las Pymes.

5. De acuerdo con fuentes bancarias consultadas, el financiamiento bancario total podría estar repartiéndose –en promedio- de la siguiente forma para el ciclo 2021/22:

a. Tarjetas para el agro: 39% del total. Implicaría una asignación crediticia estimada de 731 millones de U$S.

b. Financiamiento por forward cedidos (en U$S): 7% del total estimado en 134 millones de U$S.

c. Descuento de valores: 18% del total. Resultando en unos 334 millones de U$S.

d. Otras líneas de crédito otorgadas por Bancos: estimado en 664 millones de U$S. Representaría cerca del 36% del total del financiamiento bancario.

6. El financiamiento proveniente del Mercado de Capitales y negociado en el MAV se repartió de la siguiente manera entre los 3 instrumentos seleccionados:

a. Cheque de Pagos Diferidos (Avalado, Garantizado y No Garantizado): Con un 74% de la participación del financiamiento del MAV se estima un monto de US$ 431 millones.

b. Facturas de Crédito Electrónica (FCE): implicó un financiamiento neto de US$ 5 millones, alcanzando cerca del 1% de lo otorgado por esta entidad.

c. Pagaré (Avalado y No Garantizado): representó el 25% del total financiado en el MAV, resultando en un monto de US$ 146 millones.

7. Al mismo tiempo, comercial estar representando es decir unos U$S 6.911 millones. El cual se distribuye de la siguiente manera:

a. Financiamiento de corredores, acopios y cooperativas: 68% del total. Estimado en 4.647 millones de dólares estadounidenses.

b. Proveedores de insumos y traders: 27% del total. Lo que resulta en 1.919 millones de U$S.

c. Financiamiento de mutuales: posiblemente podría estar en un 5% del total. Con lo que se puede estimar que las mutuales podrían estar prestando a los productores cerca de 346 millones de U$S.

Supuestos del modelo:

I. Se procedió a computar solamente a los seis principales cultivos que se siembran en Argentina: trigo, soja, maíz, girasol, cebada y sorgo. Se imputó el área que se habría sembrado para cada uno de ellos en dicha campaña según información proporcionada por nuestro el Ministerio de Agricultura, Ganadería y Pesca (MAGyP), junto a correcciones efectuadas por nuestro Departamento Guía Estratégica para el Agro (GEA-BCR). Al mismo tiempo, se tuvo en consideración únicamente los costos de siembra, pulverización e insumos de los meses que corresponden para cada cultivo. Las fuentes de dichos costos corresponden a GEA-BCR y a la Revista Márgenes Agropecuarios.

II. Para cada uno de los cultivos, se estimó la inversión promedio en U$S por hectárea que habrían tenido que afrontar los productores y empresas agropecuarias al sembrar (dependiendo de cada región y cultivo). Se contabilizaron las erogaciones promedio previstas en siembra, pulverización e insumos (semillas, fertilizantes y agroquímicos).

III. Para evaluar las fuentes de financiamiento y su participación, procedimos a realizar relevamientos informales y solicitudes de opiniones a diversos actores económicos que operan en el sector: productores agropecuarios, sociedades agropecuarias, corredores, acopios, cooperativas, proveedores de insumos, bancos, agentes del mercado de capitales, etc.

IV. Se debe recalcar que otra fuente de financiamiento para el sector agrícola es la que constituye el Mercado de Capitales, el cual, a través de diferentes instrumentos (obligaciones negociables, cheques de pago diferido, pagarés, facturas de crédito electrónica y fideicomisos financieros) brinda un flujo de líneas de crédito, tanto con financiamiento directo a los productores, como permitiendo la securitización o descuento de los títulos que poseen quienes financian la producción.

V. Se agradece tomar con precaución las cifras informadas por los supuestos adoptados. En el presente informe se trata brindar una mirada amplia de lo que podría ser la realidad del financiamiento agrícola en Argentina para estos seis cultivos ante la falta de estimaciones y datos estadísticos, tanto oficiales como privados.

VI. Para la estimación de la participación de los canjes se utilizaron datos de la plataforma Sio-Granos de canjes realizados de la campaña 2021/22.

VII. No se ha computado financiamiento vía mercado de capitales a grandes empresas agropecuarias

Oferta y Demanda proyectada

Índice de contenidos

- La campaña 2022/23 podría dejar como saldo un récord de US$ 42.300 millones por exportación de los principales granos y derivados

- El pronóstico de lluvias por debajo de la media hasta noviembre genera preocupación para la nueva campaña triguera

- La mayor superficie de maíz de la historia va cerrando su cosecha en Argentina

- Oferta de terneros: Habiendo transcurrido el pico de zafra, sigue creciendo la cantidad de terneros encerrados