Cambio de paradigma para el mercado sojero argentino

FRANCO RAMSEYER - EMILCE TERRÉ

Después de cuatro años consecutivos con stocks finales de soja en Argentina en torno o por encima de los 10 Mt, una brutal sequía recortará los inventarios al menos a la mitad. El mercado se hizo eco del cambio de tendencia y la Pizarra Rosario quebró los $ 6.000/t en la semana.

De toda la harina y aceite de soja que los países importan, Argentina provee la mitad de los volúmenes. Si de un mes a otro las expectativas de producción de nuestro país caen casi un 20%, está claro que ello será suficiente para desatar inquietud en los mercados del mundo.

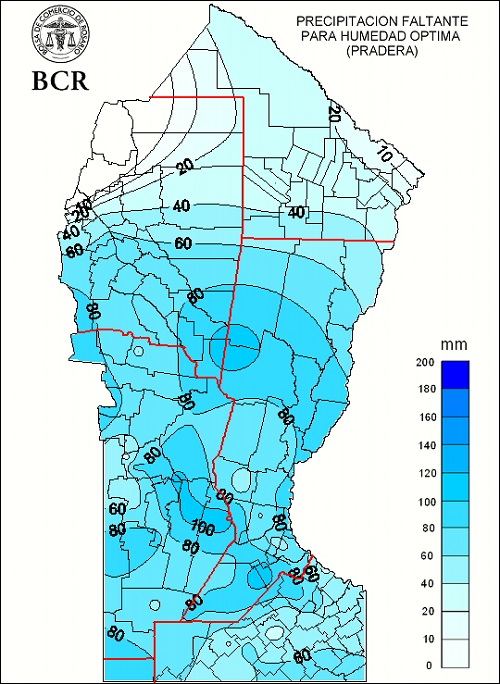

Efectivamente, esta semana las estimaciones de GEA/Bolsa de Comercio de Rosario se ajustaron fuertemente en baja como consecuencia del déficit de humedad que azotó al cultivo durante el ciclo productivo 2017/18. Ya desde diciembre, lluvias por debajo de lo normal han forzado dejar fuera de los planteos 800.000 hectáreas, respecto a las intenciones iniciales del sector productivo. Así, de 18,8 millones de hectáreas que planeaban implantarse, sólo se lograron cubrir 18,0 millones.

La situación hídrica no se normalizó a lo largo de los dos meses siguientes, con lo que al menor hectareaje sembrado se le suma el abandono de 700.000 hectáreas que no cumplen las condiciones mínimas para su cosecha. Con ello, apenas 17,3 millones de hectáreas de soja serán efectivamente cosechadas en Argentina, la superficie más baja en casi una década.

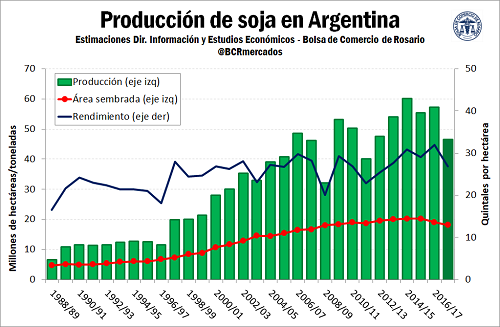

Por supuesto, los rindes también sufrirán una merma a consecuencia de la falta de lluvias. Hoy el promedio a nivel nacional arroja 26,8 quintales por hectárea, la productividad más baja en cinco años. Como resultado de lo anterior, la estimación de producción nacional cae a 46,5 millones de toneladas, más de 10 millones por debajo del año pasado y 15% abajo del promedio de los últimos cinco años.

Una caída semejante en la producción hará que los otrora abultados stocks de mercadería de los que tanto se ha hablado se conviertan al final del nuevo ciclo en el nivel de inventarios más bajo en cinco años. Este stock final, además, cubriría estimativamente apenas el 11% de las necesidades de la demanda argentina de soja, que como puede verse en el gráfico a continuación es el ratio más bajo desde la campaña 2011/12. El fin de una etapa: la soja ya no será superabundante en Argentina.

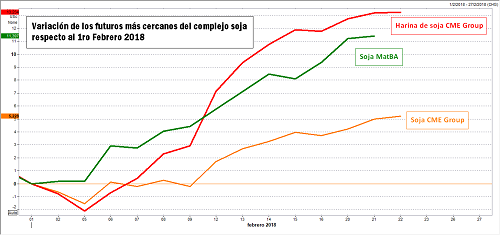

La consecuencia directa de lo anterior en los mercados ha sido un salto en la tasa de incremento de los precios del complejo sojero tanto en Argentina como en el resto del mundo. En 22 días que transcurrieron del mes de febrero, el precio de referencia de la Cámara rosarina llegó a aumentar más de $ 500/t hasta un máximo de $ 6.050/t, aunque el día jueves cayó un escalón a $ 6.010/t. El futuro más cercano en MatBA, por su parte, subió más del 10% hasta US$ 301,50/t al cierre del día jueves. Ambos precios rompieron así sendos niveles de resistencia psicológica, los $ 6.000/t en el primer caso y los US$ 300/t en el segundo.

En el mercado de Chicago, en tanto, el poroto de soja también se movió a la suba frente a la merma en la producción argentina, aunque el incremento resultó más moderado. Al día jueves, la ganancia del futuro más cercano en el mes de febrero acumuló 4% hasta los US$ 379/t, ya que parte de la caída en la producción argentina se vería compensada por el mayor output que proveería Brasil, donde la campaña viene avanzando sin grandes sobresaltos. En el segmento de la harina de soja en cambio, donde Argentina difícilmente pueda ser reemplazada por un origen alternativo a la hora de abastecer al mundo de este valioso alimento forrajero, las subas ascendieron al 12% hasta los US$ 415,5/t, tal como muestra el gráfico adjunto.

Sin embargo, las subas de precio no han redundado en un notable incremento en los volúmenes operados. La incertidumbre productiva y la expectativa generalizada de que los precios pueden seguir subiendo frente a la ausencia de lluvias considerables en los pronósticos para lo que resta del mes desalientan la venta, en tanto que los ajustados márgenes desincentivan a los compradores a ofrecer un mayor valor para hacerse con la mercadería.

De acuerdo a estimaciones propias de DIyEE/Bolsa de Comercio de Rosario, la capacidad de pago de la exportación para embarques desde las terminales del Gran Rosario (según surge de la comparación entre el FAS teórico y el FAS de mercado) se ubica en US$ 275, muy por debajo de los US$ 303,2/t que debe pagar en el mercado para comprar la oleaginosa, desalentando así la actividad de exportación de poroto. La industria aceitera exportadora, en tanto, está trabajando con una capacidad de pago en torno a los US$ 303/t, poniendo un claro límite a la posibilidad de conceder mejores precios para convencer al vendedor a deshacerse del grano. Como resultado, se espera que en este primer semestre del año las importaciones desde Paraguay se encuentren por encima de la campaña anterior, logrando suplir parte del faltante de poroto para procesar.

Respecto a la incertidumbre productiva, lamentablemente no se vislumbra un alivio en el corto plazo sino que por el contrario las condiciones empeorarían en las próximas dos semanas. El último mapa muestra las lluvias que necesitan el centro y norte del país para cubrir las necesidades de una pradera permanente, que se ubican alrededor de 100 a 140 milímetros, cuando los pronósticos más optimistas dan lluvias por debajo de los 50 mm y sólo en localidades muy puntuales. Si pensamos que en pleno período crítico de llenado de granos la demanda de agua de la soja se ve naturalmente acentuada, el panorama no resulta a las claras demasiado alentador.

Para cerrar, vale mencionar que esta semana el USDA dio a conocer durante la disertación de su economista en jefe Robert Johansson, en el Foro anual que la entidad organiza, sus primeras proyecciones en el 2018 para la siembra de maíz y soja en EE.UU. Según el organismo, por primera vez en 35 años la soja igualará la superficie sembrada con el cereal, lo cual si efectivamente se traduce en mayor producción podría limitar en parte el potencial a la suba de la oleaginosa, aunque queda un largo camino por delante.

En suma, son muchos los elementos que hoy se conjugan para potenciar la volatilidad del mercado de soja a nivel mundial. Las próximas dos semanas serán claves para el campo y la agroindustria argentina y para la generación de divisas futura en nuestro país.