Se complica el cierre de las siembras 2020/21 de trigo, y la exportación anticipa las compras del grano

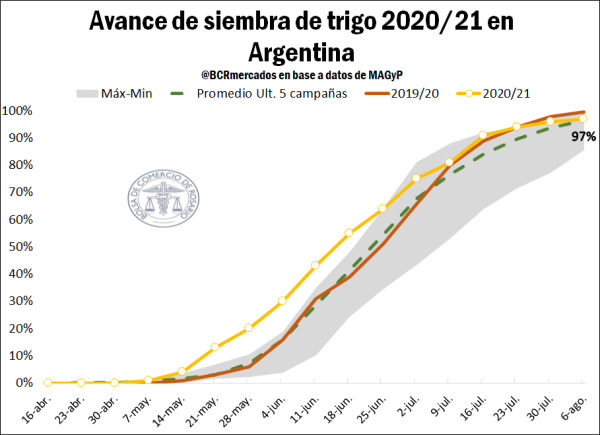

El panorama en el cultivo de trigo 2020/21 no muestra signos de mejora respecto a la semana previa, con el inquietante déficit hídrico que aqueja principalmente a la zona centro y norte del país, en tanto que en el sur de la provincia de Buenos Aires sigue sobrando agua. El avance de labores de siembra del cereal permaneció sin cambios en la semana cubriendo el 97% del área total estimada, mientras que a esta altura del año pasado ya se habían dado por concluidas. Frente a ello, se presentan dudas en la posibilidad de implantar los últimos lotes restantes en algunas delegaciones.

En este sentido, aunque la provincia de Buenos Aires es donde más hectáreas restan por sembrar en las delegaciones de Salliqueló, Pigüé, Tandil y Tres Arroyos, la situación se torna más compleja en la provincia Córdoba. En dicha jurisdicción, se observa una importante falta de humedad en los suelos que comienza a perjudicar a los granos ya implantados y dificultando la siembra en la latitud centro y sur. Mientras que en la provincia de Santa Fe, también ya se hace sentir la escasez de agua en el cereal, que se encuentra en pleno estado de crecimiento y afectando principalmente a la delegación Avellaneda, Cañada de Gómez y Casilda.

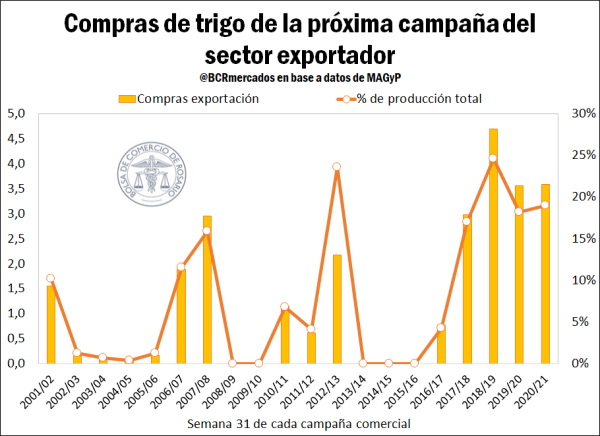

Respecto al avance en la comercialización del trigo, con un 86% de grano vendido de la campaña 2019/20 y restando solo 2,3 Mt disponibles para la compra de los sectores industrial y exportador, el foco de los participantes del mercado se encuentra en el cultivo a cosechar a partir de noviembre próximo. En sintonía con las últimas campañas, la exportación ha comenzado a asegurarse el cereal del próximo ciclo comercial de forma anticipada. Al cierre de julio ya han adquirido 3,6 Mt de trigo, lo que representa un 19% de la producción proyectada 2020/21.

Ello indica que en términos históricos, las actuales compras solo se encuentran por detrás de las 4,7 Mt compradas en la campaña 2018/19 y superando marginalmente lo anotado en la 2019/20. Es importante destacar que los altos guarismos registrados en la campaña 2018/19 se sustentaron en el importante aumento de la cotización del cereal, con los futuros a cosecha ya cotizando por encima de los US$ 210/t al cierre de julio.

Por otro lado, si se considera la modalidad de negociación del trigo, del conjunto de compras actuales tanto de la exportación como de la industria, el 26% aún resta por fijar precio, a diferencia del 34% obtenido el año previo. No obstante, nos ubicamos por encima del promedio de las últimas tres campañas que se ubica en el 15%.

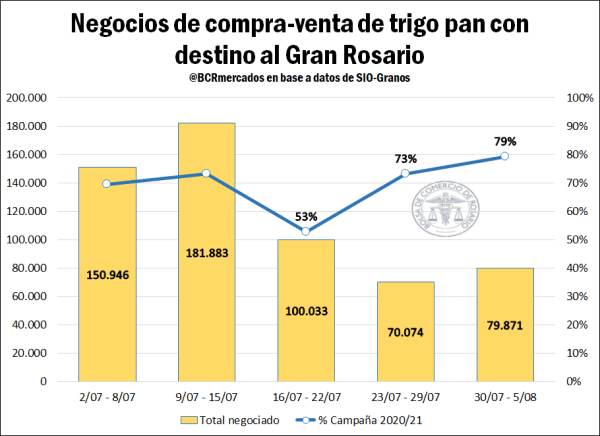

En cuanto a la evolución de los negocios de compra-venta de trigo en las últimas semanas, no se han podido mantener los volúmenes comercializados de comienzos de julio, con tonelajes que disminuyeron desde mediados del mes y se mantienen en igual sintonía para la primera semana de agosto. Asimismo, a la par que disminuye el volumen negociado destaca la participación creciente del cereal 2020/21, siendo dicho segmento donde la exportación está centrando sus operaciones. En la última semana hasta el 5 de agosto la participación de los contratos de la nueva cosecha en el total alcanzó un pico del 79%, brindando indicios sobre la necesidad de cubrir posiciones y asegurarse la tenencia de la mercadería.

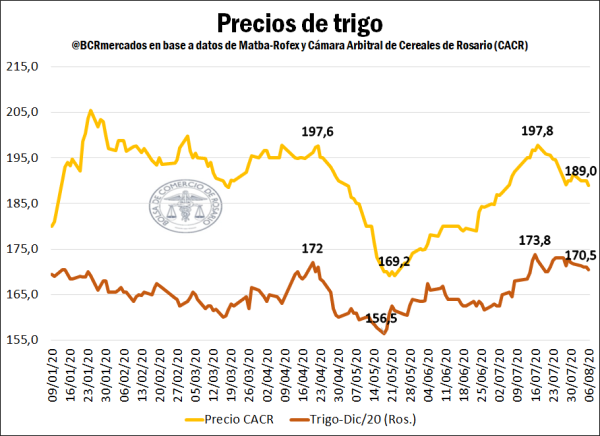

Tal como se observa en el siguiente gráfico, luego del fuerte rally alcista evidenciado en el precio disponible del trigo – publicado por la Cámara Arbitral de Cereales de Rosario – con un incremento del 17% desde finales de mayo hasta el 17 de julio, se observa un ajuste en su valor obtenido. Hasta la jornada de ayer, el trigo ha descendido casi US$ 9/t a la par de la caída de negocios, como se mostró anteriormente. Mientras que los precios a cosecha en Matba-Rofex han seguido la misma tendencia logrando una recuperación en sus cotizaciones, aunque con valores inferiores que lo ubican en US$ 170,5/t en la jornada de ayer.

En el plano internacional, los países del hemisferio norte se encuentran en plena cosecha del trigo tanto en Europa como en América del Norte, generando presiones bajistas en el cereal. En Chicago, el trigo ha presentado una caída de casi US$ 10/t en la última semana, arribando a US$ 184/t. Asimismo, según información publicada por la agencia Reuters, las condiciones favorables en Canadá para la cosecha tardía de trigo y las altas densidades de vegetación mejoraron el rendimiento esperado para dicho país, lo cual añadió presión en el Mercado de Chicago. Mientras que en el norte de Europa, se registraron precipitaciones que lograron morigerar las caídas en los rendimientos esperados para la región y EU-28.

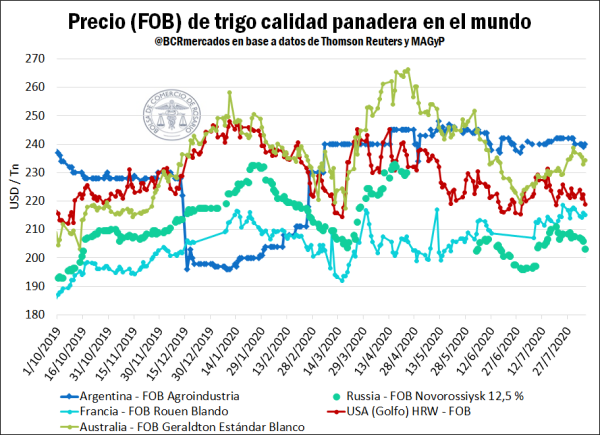

No obstante, si se comparan los precios FOB de trigo pan para los principales orígenes, se han observado alzas desde finales de julio con leves ajustes en las últimas jornadas. Según información publicada por la agencia Reuters, los impulsos han tenido origen en la región del Mar Negro dado que ante la falta de ventas anticipadas del sector productor en la presente campaña, los exportadores tuvieron complicaciones para satisfacer compromisos externos con molineros asiáticos. Así, al momento que dichos agentes comenzaron a cubrir sus ventas ante la falta de cereal, los precios de exportación contaron con subas importantes tal como se vislumbra en el gráfico.

Si se observan los valores FOB oficiales para Argentina, parecen no verse afectados por los vaivenes en el resto de sus principales competidores. Nuestra cotización actual nos deja virtualmente fuera de los mercados más alejados, ya que éstos prefieren tomar ventaja de la abundancia estacional de cereal en otros países. De este modo, la mayor parte de los envíos al exterior tienen como destino Brasil.

Oferta y Demanda proyectada

Índice de contenidos

- Ranking de exportación de empresas agroindustriales según ventas en la campaña 2018/19

- En el primer semestre de 2020, la agroindustria impulsa el tonelaje movido por el sistema ferroviario argentino

- Las exportaciones de harina de soja cayeron un 20% en julio

- Julio constituyó el récord histórico de existencias de maíz en plantas de acopio, industria y exportación

- Exportaciones: el mundo más allá de China