¿Por qué suben los precios de los commodities?

A continuación vamos a profundizar algunos aspectos relacionados con los ciclos de commodities a partir de una charla dictada por Ivo Sarjanovic * "¿Un nuevo superciclo de commodities?". El artículo a continuación no da una respuesta al interrogante que el especialista sí proporcionó en su charla, pero pretende llamar la atención en las variables que nos permiten indagar en el fenómeno.

Los superciclos de commodities se definen como un incremento sostenido en el precio de las materias primas en un período de tiempo prolongado, el cual excede la tendencia de largo plazo. Este aumento en los precios de las materias primas se da por cambios estructurales en la demanda, por lo que el aumento dura muchos años, inclusive décadas, para luego acomodarse al nivel tendencial.

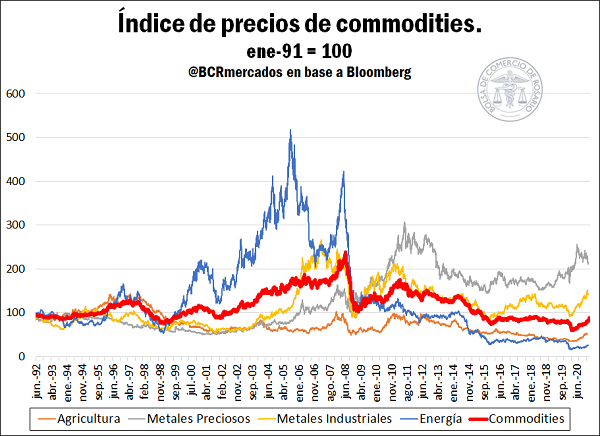

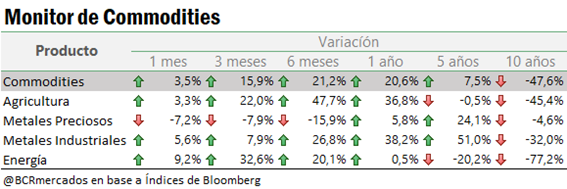

Los commodities, particularizando en su definición a las materias primas y bienes primarios que se comercializan en los mercados mundiales de productos, han tenido una volatilidad inusitada en el último año, producto de los efectos que trajo aparejada la pandemia de COVID-19, y los posteriores esfuerzos fiscales y monetarios que realizan los estados nacionales para aminorar el impacto sufrido sobre la oferta y la demanda de estos bienes. El índice de commodities de la agencia Bloomberg, que se confecciona desde 1991, había tocado su valor más bajo en la historia sobre finales del mes de abril de 2020, arrastrado por una fuerte baja en los precios de la energía (principalmente el petróleo), los commodities agrícolas, y los metales de uso industrial; no así los metales preciosos que en etapas de crisis cómo esta suelen utilizarse como reserva de valor.

Sin embargo, desde el segundo trimestre del año pasado los commodities comenzaron una tendencia ascendente cuyo impulso no parece aún agotarse, producto de varios factores. En base a este escenario se puede hacer una división en la discusión sobre el tema. Por un lado podemos encontrar las ponencias sobre las causales de este incremento de precios, cuestión que aborda este artículo y se intentará profundizar. Por otro lado, al ser el superciclo de commodities un evento que se verifica estadísticamente “ex-post”, la otra discusión trata sobre si este incremento de precios se va a mantener a largo plazo o es solamente un cambio en la demanda de corto plazo que se va a disipar con el tiempo.

Entre las principales causales que pueden identificarse para explicar el ciclo alcista y para analizar la posible prolongación del mismo, además del restablecimiento de la nueva normalidad post-pandemia, podemos señalar: I) El impacto de las medidas fiscales de estímulo para salir de la depresión económica originada por el coronavirus. II) El posicionamiento de los fondos de inversión en el mercado de futuros agrícolas. III) Los bajos stocks mundiales de los principales productos y el papel de China. IV) Vuelta a los sectores postergados, efectos de la descapitalización de los sectores de la vieja economía. V) La energía “verde”.

I) Impacto de las medidas fiscales producto del COVID-19

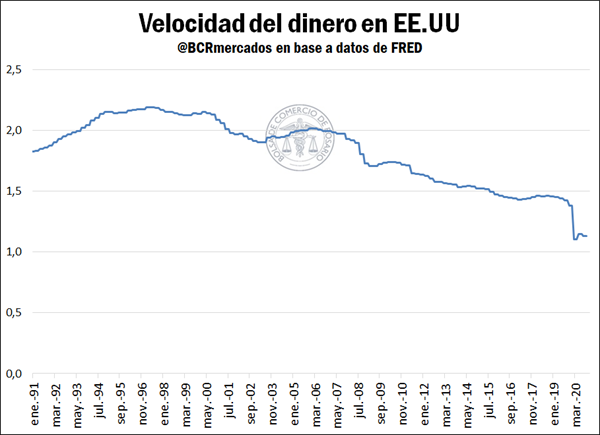

A finales del año 2020, las restricciones impuestas durante la pandemia comenzaron a relajarse al tiempo que los países comenzaron disminuir progresivamente los confinamientos precautorios impuestos (no en todos los casos) a su población. Los progresos en el desarrollo de vacunas y la generalización de su aplicación en el mundo, permiten imaginar un futuro promisorio en la lucha contra el COVID-19. Estos cambios causaron una mejora en la actividad económica y un incremento de la circulación de la población, aumentando la demanda de commodities en el mundo y haciendo que los precios de los mismos no solamente se movieran al alza sino que, en muchos casos, sobrepasen los niveles pre-pandemia. Se espera que el aumento de la circulación de las personas y la actividad económica haga incrementar la velocidad de circulación del dinero y reavive la inflación en el mundo.

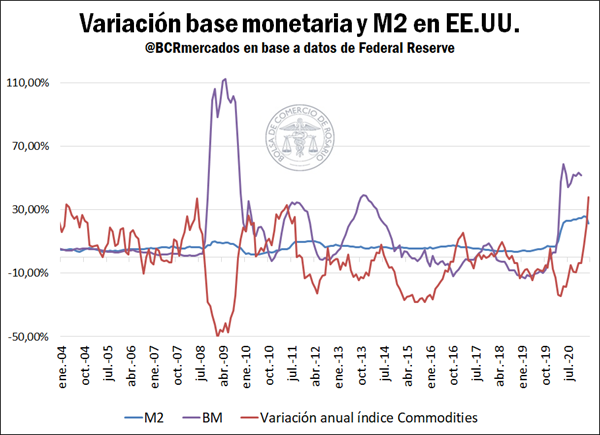

La sobrerreacción de los precios respecto a los niveles pre-pandemia obedece en parte al incremento del déficit fiscal de las principales economías globales y el acompañamiento de políticas monetarias acomodaticias que han hecho caer fuertemente las tasas de interés a corto plazo. Todo este esfuerzo para aminorar los efectos adversos de la pandemia (invitamos a leer el artículo de abril de 2020 “Impacto del Coronavirus en la economía mundial y medidas para salir de la crisis” donde explicamos las consecuencias de la pandemia y los esfuerzos estatales para paliar los efectos de la misma) generó un fuerte aumento en la emisión monetaria por parte de las principales economías del mundo, lo que alimentó las expectativas de inflación.

Para cubrirse de esto, los fondos de inversión destinaron parte de esa masa monetaria a incrementar sus posiciones compradoras en los mercados de futuros alimentando el rally alcista en las materias primas. A este efecto le siguió el aumento de las tasas de interés de los bonos de largo plazo de los Estados Unidos, provocando el reacomodamiento de carteras en los mercados conocido como el “reflation trade”.

II) Posicionamiento de los fondos de inversión

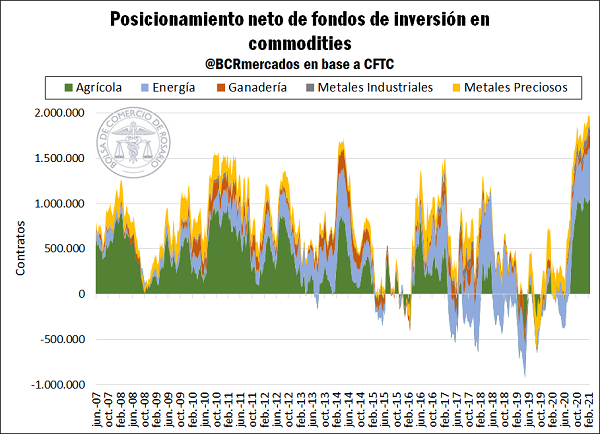

Un buen indicador para conocer las perspectivas del mercado con respecto a la posible tendencia de los precios, es el posicionamiento de los fondos que especulan con futuros y opciones de commodities. Una fuerte posición compradora exhibe perspectivas de suba, aunque también un indicativo de que, si se desata un cierre de posiciones colectivo, la corrección sobre los precios puede ser fuerte. La posición de los fondos mantiene actualmente la posición compradora neta en commodities más importante de la historia, considerando los activos más representativos de estos mercados. La posición compradora en activos agrícolas es incluso mayor a la mantenida en 2008 y 2012, últimos grandes ciclos de alza de los precios de los mismos.

Si comparamos contra el ligero posicionamiento alcista que experimentaban los mismos un año atrás, el posicionamiento comprador presenta un incremento del 700%, y una suba de un 40% en los últimos 6 meses. El sector que presenta compras más importantes es el agrícola, cuyos diez principales productos negociados alcanzan una posición neta larga de más de un millón de contratos.

III) Stocks ajustados en los mercados de soja y maíz por fuerte demanda de China

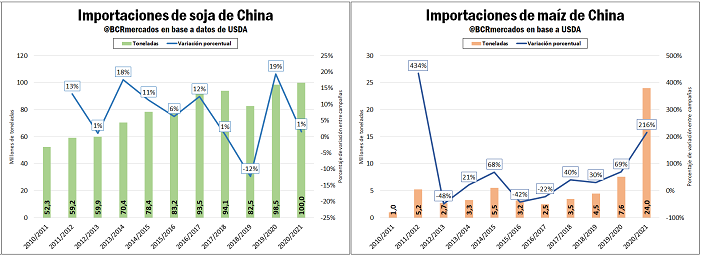

Además de las razones que atañen a los mercados de commodities como un todo, cada mercado cuenta con particularidades que requieren un análisis específico. Los mercados de commodities agrícolas, principalmente los de soja y maíz, presentan un balance de oferta y demanda más ajustado que en los años pasados. En este sentido, estos dos productos, que están entre los que tienen un mayor intercambio comercial a nivel internacional y de los que mayores operaciones especulativas concentran, presentan un ajuste de stocks significativo, con el impulso importador de China como uno de sus principales causales.

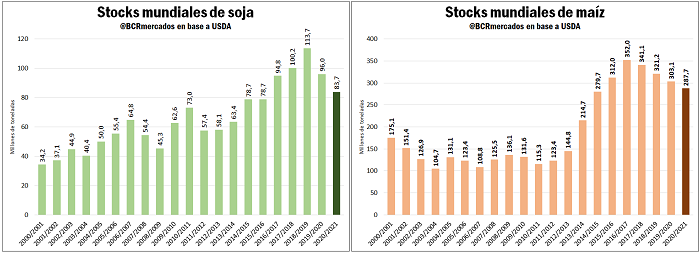

En el mercado de maíz, por caso, China pasó a jugar un papel de suma importancia este año, presentando un fuerte programa de importaciones del cereal tendientes a cumplir con sus metas de sustentabilidad alimentaria y recomposición de stock, constituyéndose como el principal importador de maíz del mundo. Las importaciones del cereal desde este país crecerían un 216% entre campañas, alcanzando un récord absoluto. Algo similar ocurre con las importaciones de soja por parte del país asiático, que se verían incrementadas ligeramente entre campaña, pero alcanzaría un récord histórico absoluto, con 100 millones de toneladas. La demanda que viene ejerciendo el gigante oriental, que fue uno de los primeros países en el globo en salir de la recesión pandémica, se mostró intensa en los primeros meses de la campaña comercial estadounidense, alcanzando récord de comercialización para ese país, y también se muestra voraz con respecto a la nueva cosecha sudamericana.

Los stocks mundiales de maíz alcanzarían su menor valor en 5 campañas en la 2020/21, aun restando por conocerse los resultados de la campaña sudamericana, que fue afectada por la sequía que trajo consigo un año Niña, sin descartar mayores ajustes productivos. Por el lado de la soja, los stocks se reducirían también fuertemente entre campañas, a su menor valor en cuatro años, reduciéndose en más de 12 millones de toneladas entre campañas. Los Estados Unidos, el segundo país con mayor producción de soja del mundo detrás de Brasil, vería reducidos sus stocks en casi un 80% entre campañas, lo que da cuenta de lo ajustado del panorama.

IV) Vuelta a los sectores postergados: The revenge of the old economy

En las últimas décadas, la irrupción de la “nueva economía” pateó el tablero económico mundial, generando la aparición nuevos sectores económicos y nuevos mercados en la escena, modificando la forma de hacer negocios, y cambiando la dirección de los flujos de capital e inversión. De una economía basada en la fabricación y la industria, el mundo adoptó una economía basada en el conocimiento y la informática. La aparición primero de las compañías de computadoras y procesadores y las compañías web, sumadas a las nuevas empresas vinculadas al aprovechamiento de energías renovables, e-commerce, entre otras, han impactado fuertemente en la valoración de mercado de las compañías (tanto nuevas como tradicionales), y re-direccionado el capital y el crédito. La descapitalización de sectores económicos tradicionales, puede estar generando lo que algunos autores dan en llamar the revenge of the old economy, que se entiende como una vuelta a los sectores ahora postergados. Esta visión se explica por la retracción de los flujos de capitales que otrora absorbían estos sectores, y que genera una caída en la valoración de su patrimonio.

Probablemente el caso más paradigmático sea el de las empresas relacionadas con la extracción, refinamiento, distribución y comercialización de petróleo. A la baja afluencia de capitales que venía experimentando producto de la impetuosa irrupción de las energías renovables y con menores emisiones de carbono, y la caída en el valor del crudo, se le sumaron los estragos de la pandemia, que obligó al sector a reducir su operatividad y detener inversiones.

Las mayores empresas petroleras recortaron miles de puestos de trabajo cada una, con British Petroleum cediendo unos 10.000 puestos de trabajo o el 15% de su fuerza laboral, Shell recortando 9.000 puestos de trabajo, Exxon despidiendo 14.000 trabajadores, incluidos 1.900 en los Estados Unidos, según la página especializada OilPrices. Además de gastos administrativos y generales, las grandes petroleras también recortaron los planes de gasto de capital (capex), y prometen disciplina en el gasto a sus accionistas. Muchas de las empresas han optado por incrementar la calificación de sus carteras, vendiendo negocios y activos no esenciales.

En el gráfico que se adjunta vemos una serie que mide la capitalización bursátil de empresas estadounidenses relacionadas al sector petrolero; la misma alcanzó los menores valores desde que se compone el índice (OSX) en el momento crítico de la pandemia y las medidas de confinamiento, para ensayar un tímido repunte de la mano de un alza sostenida en los precios del crudo desde abril del año pasado. El capital bursátil de estas compañías se desvalorizó un 60% en los últimos 5 años, y representa solo un 18% del valor que tenían en el punto álgido del último boom del precio del petróleo, allá por 2008.

Ante cualquier incremento en la demanda, los sectores descapitalizados tendrían dificultades en responder a la misma, por esta falta de inyección de capital acumulada en los últimos años, incrementando la utilización de su capital y pudiendo generar cuellos de botella en la provisión. Esto, de mantenerse, elevaría los ratios de márgenes sobre capital, lo que encausaría mayores flujos de fondos hacia estos sectores pero, en el interregno, incrementarían los precios.

V) Energía verde

El renovado énfasis en las políticas de energía verde en los recientes paquetes de estímulo anunciados por los responsables políticos de todo el mundo, es otra razón por la que algunos arguyen que estamos en los albores de un nuevo superciclo de precios de las materias primas.

En particular, los esfuerzos por disminuir el parque de vehículos de combustión interna, y de reemplazarlos paulatinamente por vehículos eléctricos, es de esperar que signifiquen un impulso significativo a la demanda de metales industriales.

Sin embargo, es posible que no todos los commodities se beneficien de la transición a la energía verde de manera uniforme. Por un lado, la demanda de productos agrícolas utilizados para producir biocombustible disminuiría en la medida del cambio, como es el caso del maíz y la soja, mientras que disminuiría también significativamente la demanda sobre la industria del petróleo.

En resumen, si bien existen elementos que permiten pensar que el sostén sobre los precios de los commodities pueden mantenerse en el corto y mediano plazo, como la liquidez global, el temor a un proceso inflacionario en EEUU (donde forman su precio muchos de estos bienes) y la novel demanda que proviene del cambio cultural en relación al cuidado del medioambiente, existen también señales que indican que al interior del conjunto de los commodities podremos encontrarnos con ganadores y perdedores. Sólo el tiempo dirá si nos encontramos en las vísperas de un superciclo de precios, o los mayores valores corregirán rápidamente los niveles de oferta para transicionar a un período en línea con su tendencia natural.

* Ivo Sarjanovic fue Gerente de Operaciones Globales de Oleaginosas de Cargill, Gerente de Agricultura de Africa y Medioriente de Cargill, Gerente de Operaciones Globales de Cargill Azúcar y CEO de Alvean (Joint Venture de Cargill y Copersucar). Actualmente es Director no Ejecutivo de Adecoagro y de Sucafina, entre otras actividades profesionales que desarrolla.

Oferta y Demanda proyectada

Índice de contenidos

- En 2020 la carga por ferrocarril fue de 20,6 Mt. Crecen los ferrocarriles operados por el Estado Nacional (*)

- Fuerte caída de los despachos de trigo al sudeste asiático en los primeros cuatro meses de la campaña

- El precio FOB Up River del aceite de soja a granel se duplicó en un año

- Ciclos ganaderos: Principales productores mundiales en fases de retención frente a una demanda que no cede