Por el aumento en fletes marítimos, la cadena agroindustrial enfrenta un sobrecosto de US$ 1.850 millones para exportar la cosecha gruesa

Desde el año 2020 hasta aquí, se sucedieron turbulencias en las cadenas globales de abastecimiento que derivaron en una impresionante suba de costos de abastecimiento de bienes y servicios claves, incluyendo energía, fertilizantes, metales, alimentos, entre otros. La pandemia de COVID primero, la reactivación de la demanda global que se anticipó al acomodamiento de la capacidad de carga de los fletes marítimos, la guerra entre Rusia y Ucrania y la más reciente paralización de actividades en ciudades claves de China como respuesta a su política de COVID-cero generaron enormes congestiones en los principales puertos del mundo, aumento de los costos de fletes marítimos, cuellos de botella y faltantes de productos en todo el mundo.

Todo lo anterior impacta de lleno sobre el agro argentino, vía un mayor costo para exportar. Actualmente, el costo del flete en un buque tipo Handysize desde el Up-River hasta los principales destinos está cerca de los máximos que ocurrieron en la víspera del conflicto entre Rusia y Ucrania. Los costos de flete en un Buque tipo Panamax están prácticamente en máximos de los últimos dos años.

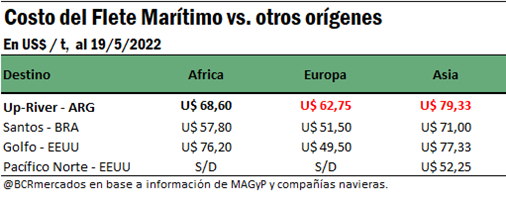

Debe notarse que el aumento en los fletes marítimos tiene un particular impacto en Argentina por su lejanía de los principales centros de consumo. Enviar un buque desde los puertos rosarinos hacia China requiere 6 días más que lo necesario desde los puertos del Golfo de México y más del doble que desde los puertos de la costa oeste norteamericana; mientras que enviar granos al principal puerto europeo conlleva 3 días más que desde Brasil y 5 más que desde Estados Unidos. Así, comparando con otros países competidores, se aprecia que, tanto para Asia como para Europa, el costo en dólares por tonelada es más elevado para los puertos de la región que para el resto. Es US$ 10/t más caro enviar a desde puertos argentinos a Europa que desde el puerto de Santos y los del Golfo; y US$ 8/t más caro enviar a Asia que desde Brasil, aunque en este caso la diferencia con los puertos del Golfo estadounidense no es tan marcada. Además, si bien es más costoso enviar granos desde el Golfo de México hacia África que hacerlo desde puertos argentinos, desde estos últimos es US$ 10/t más costosos que los envíos desde puertos de Brasil.

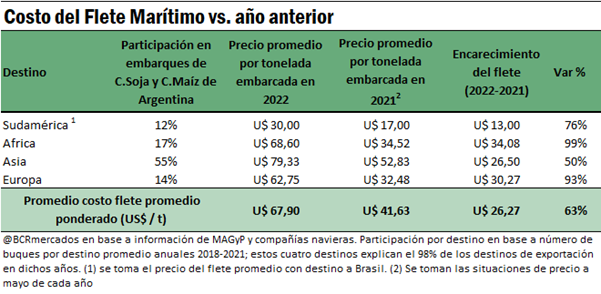

Si comparamos con la situación de hace un año, tenemos que el costo del flete promedio ponderado por la distribución de los destinos de los últimos cuatro años, el costo de cada tonelada embarcada es de casi US$ 68/t, cuando el año pasado apenas superaba los US$ 41. Es decir, se incrementó en más de un 63%.

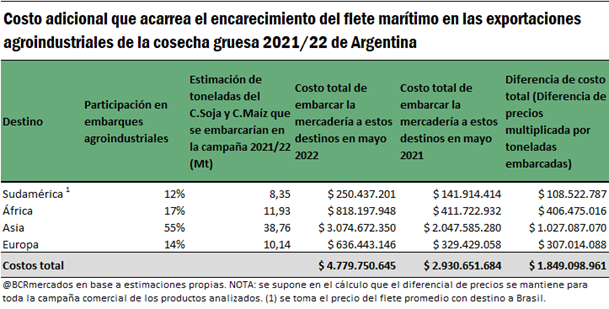

Por eso, si tomamos lo que se proyecta exportar este año de la cosecha gruesa (tanto en granos como en derivados) a distintas regiones del planeta, el costo total de embarcar la mercadería a estos destinos alcanzaría casi US$ 4.800 millones en caso de que el costo del flete marítimo se sostenga en los valores presentes y no se normalice el flujo de buques de carga. Si el costo de los fletes se hubiera mantenido en los valores que se registraban hace un año (que, cabe mencionar, ya eran elevados por las disrupciones logísticas que había impuesto la pandemia), el costo de exportar estos productos hubiera sido de aproximadamente US$ 2.900 millones. Es decir que, en el actual contexto de desbalances en las cadenas globales de suministro y suba de costos de los fletes, exportar soja, maíz y sus derivados desde Argentina supone un sobrecosto de nada menos que US$ 1.850 millones versus lo que hubiera costado hace un año.

¿Qué sucede del lado de las importaciones?

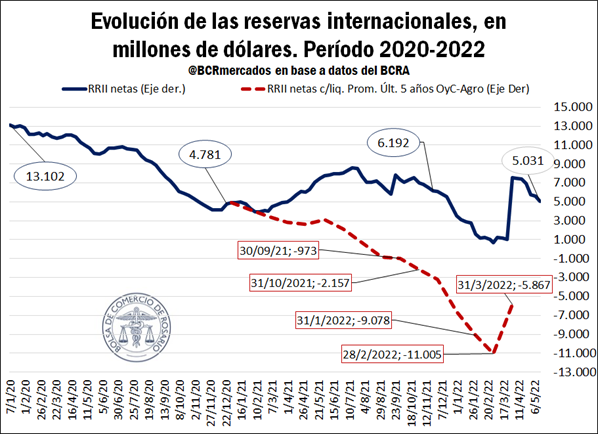

La crisis de las cadenas de suministro encuentra a la Argentina en un delicado contexto para sus cuentas externas. Las reservas netas del BCRA se ubican cerca de los US$ 5.000 millones, menos de la mitad de lo que eran al comenzar el año 2020. Sin el crecimiento de cantidades y precios de exportación, las reservas internacionales hubieran tocado su piso a mediados del año pasado.

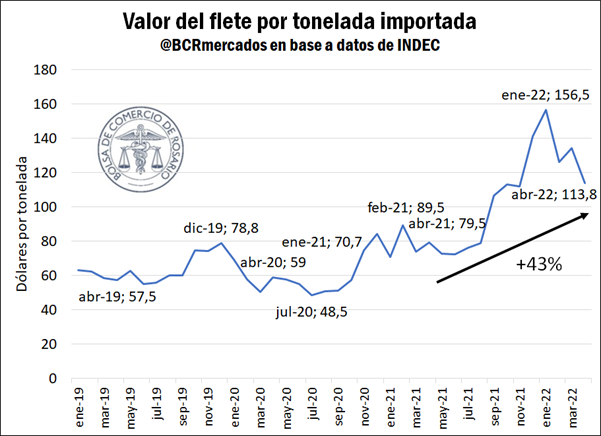

Las sucesivas tensiones en las cadenas de suministros, apuntaladas por la crisis logística que tiene su epicentro en China, han llevado a un alza del 43% en el flete de las importaciones argentinas. Con 3,2 millones de toneladas importadas en abril, esto redunda en un costo logístico de US$ 374 millones sólo en un mes. Si bien la situación viene normalizándose de sus máximos en enero de este año, aún está muy lejos de los valores previos a la pandemia.

Con cerca de 40,8 Mt de importaciones de diversas mercaderías en 2021, traer este conjunto de bienes a la Argentina costó cerca de US$ 3.632 millones el año pasado. Considerando los precios promedio vistos en los primeros meses del año, y de mantenerse los valores de abril por el resto del 2022, los fletes de las importaciones se estiman en más de US$ 4.849 millones para el 2022, un 33,5% por encima del año pasado, siendo un gasto adicional para el país de más de US$ 1.217 millones adicionales.

Desagregando por origen de importación, el alza de este valor promedio se explica en gran medida por el alza de fletes desde China. El flete de importación desde el gigante asiático se cuadruplicó en apenas dos años. Traer una tonelada de China costaba cerca de US$ 150 hace dos años, mientras hoy cuesta cerca de US$ 600. Para ponderar el impacto de estas subas, merece la pena destacar que China es origen del 23% de las importaciones argentinas.

Este marco de alzas de costos resulta complejo para unas reservas internacionales que ya se encuentran presionadas. Es cierto que los términos de intercambio se están fortaleciendo, creciendo un 4,8% en el primer trimestre de este año respecto al año pasado. No obstante, los volúmenes exportados crecieron un 3,2% a nivel interanual en el primer trimestre de 2022, mientras las cantidades importadas mostraron una suba superior al 20,2%.

El deterioro del superávit comercial que se viene observando se explica fundamentalmente por esta fuerte demanda de importaciones. El saldo comercial en los primeros cuatro meses del año acumuló un neto positivo US$ 2.830 millones, pero casi un 30% menos que el año pasado. Tocando un mínimo que no se observaba desde el déficit comercial de 2018, se sigue atentamente la evolución mensual de este indicador para los meses venideros, considerando que volverá a verse un importante volumen de divisas recién en diciembre de este año, al iniciarse la cosecha fina.

Oferta y Demanda proyectada

Índice de contenidos

- De las cadenas de valor eficientes a las cadenas de valor resilientes. ¿Qué está pasando en el mundo?

- Con África como principal destino, las exportaciones de trigo son récord en el 1er semestre de la 2021/22

- En dos semanas, Estados Unidos sembró 26,6 millones de hectáreas con soja y maíz

- Valor de la invernada: Aparente freno en la escalada de precios durante mayo