En los últimos cuatro meses el nivel de faena alcanzó un total de casi 5 millones de animales, un 9% más que lo registrado en igual período del año pasado. Si bien la exportación también continua creciendo, esta fenomenal tasa de producción, deja un holgado volumen para el mercado interno, al menos en términos de lo que el consumo ha estado dispuesto a asimilar en los últimos meses.

No obstante esto, Argentina tiene una gran ventaja en cuanto al perfil de sus mercados y es que históricamente ha exportado aquello que no se consume mayoritariamente en el mercado interno y que, por exportar cortes en lugar de animales enteros, puede complementar de manera muy eficiente.

Es así que Europa, a través de Hilton, se lleva los cortes refrigerados de alta calidad, en su mayoría provenientes de novillos (bife angosto, bife ancho, cuadril, lomo, nalga, bola de lomo, cuadrada y peceto).

Brasil, con su característica ‘picaña’ (tapa de cuadril) además de algunos bifes y colitas de cuadril, suele ser el complemento de los novillos destinados a Europa junto a Israel, que lleva de esos mismos animales los cuartos delanteros (aguja, cogote, marucha) con certificación Kosher.

Al mercado chileno lo que mayormente se exporta corresponde a carne de vacas y vaquillonas especiales. En este caso podríamos decir que, de algún modo, Chile comparte –aunque con distinto tipo de cocción - nuestra preferencia por cortes para asado, además algunos cortes del delantero. Sin embargo, no llega a ser una competencia fuerte para el consumo por el tipo de animal que lleva.

En el caso de Rusia y China, son mercados de menor valor, con preferencia por vaca conserva y manufactura. De hecho, uno de los productos más explotados es el ‘trimming’, que proviene de todos los recortes resultantes del troceo. Es decir, son pequeños pedazos de carne y grasa que se descartan de los cortes o incluso se obtienen del deshuesado. Además del ‘trimming’, lo más vendido a Rusia es la falda –congelada y sin hueso- mientras que para China, los cortes tradicionales han sido – hasta entonces- el garrón y el brazuelo, usualmente conocidos como ‘Shin’ y ‘Shank’.

Finalmente, el mercado doméstico consume mayormente cortes para asado, carnaza para milanesas, carne picada además de algunos traseros como bola de lomo y cuadrada.

Tras este mapeo vemos claramente que el concepto de complementariedad entre mercado de exportación y mercado doméstico se da tanto en términos de cortes como de categorías de animales.

Sin embargo, si comparamos la participación de los distintos destinos en los últimos 5 años a la fecha, vemos que claramente el mapa exportador de argentina ha cambiado drásticamente a causa de la irrupción de China en el mercado de carne vacuna, producto de la crisis ocasionada por la Fiebre Porcina Africana (PPA). Considerando los primeros 9 meses del año, en 2015 China llevaba el 30,1% de nuestras exportaciones totales -carne enfriada, congelada y procesada sin incluir menudencias- mientras que en la actualidad su participación asciende al 73,4% del mercado total; mercado que, a su vez, se ha triplicado al pasar de unas 108.000 toneladas en 2015 a cerca de 380.000 en los primeros 9 meses del corriente año. Este exponencial crecimiento ha llevado a reducir la participación de otros mercados tradicionales como Rusia –al que prácticamente ya no se está exportando- o incluso Chile que, sumado a su crisis interna, le está costando competir en precio.

Lejos de la inmediatez con la que irrumpió China –no sólo en Argentina- la presión que ha estado ejerciendo a través de sus compras es un factor que seguirá estando vigente en el mediano plazo. Abonando este punto, un reciente informe publicado por el Rabobank señala que China necesitará al menos 5 años para reequilibrar su mercado doméstico de carnes. Asimismo, este el bache generado en la oferta de carne porcina, provocará cambios en los hábitos de consumo dando paso a otras carnes -vacuna y aviar que pasarán a integrar una mayor porción de su dieta.

Prueba de este cambio, es la metamorfosis que se ha estado observando en su perfil de compras. Mientras que históricamente su corte predilecto era el famoso ‘Shin’ y ‘Shank’ (garrón y brazuelo), presionado por la necesidad de abastecer su demanda interna, durante el último año comenzó a llevar vaca en manta, luego de esto pasó a comprar esa misma vaca manufactura en cortes para finalmente terminar en cortes de la rueda e incluso otros del delantero, que comenzarían a solaparse con los cortes que usualmente se venden al consumo doméstico.

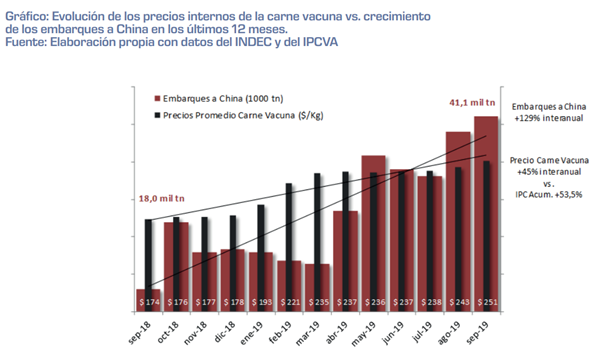

Hasta el momento esta competencia por cortes de consumo no parece ser significativa. Claramente si analizamos la evolución de los precios domésticos contra el volumen que han estado llevando los chinos en los últimos 12 meses, vemos que el ‘efecto China’ sobre el mercado interno aún no resulta visible. El precio promedio de los distintos cortes de carne vacuna muestra un aumento interanual cercano al 45%, más de 8 puntos porcentuales por debajo de la tasa de inflación acumulada (53,8%).

Sin embargo, pensando en el largo plazo, estos cambios en los hábitos de consumo de China sumado a la presión que seguirá ejerciendo sobre los principales proveedores para lograr equilibrar su balance interno post PPA, bien podrían generar una nueva fuerza de competencia contra el consumo interno.

Diseñar políticas de estrategia comercial para atender estos cambios de mediano y largo plazo requiere en lo inmediato trabajar sobre una estrategia productiva acorde, fomentando el crecimiento de la producción tanto en número de animales como en peso de faena.

En este sentido, resulta muy elocuente mencionar que hace 30 años el volumen de producción argentina era de 3 millones de toneladas de las cuales el 85% abastecía al mercado interno y el resto se exportaba como saldo mientras que, actualmente, luego tres décadas, Argentina produce los mismos 3 millones de toneladas con una participación de la exportación cercana en torno al 25%.

La realidad es que gran parte del terreno que perdió el mercado interno fue ganado por otras carnes como pollo y cerdo, siendo que el consumo total prácticamente no se ha alterado permaneciendo en torno a los 110 a 115 kg per cápita. Sin embargo, existe otro factor de presión coyuntural que es la severa pérdida de poder adquisitivo que sufre el consumidor y que sin dudas presiona sobre el mercado interno. Sin embargo, esta situación debería ser transitoria y, una vez reactivado el consumo, la oferta de carnes deberá estar preparada para responder a esta demanda. De lo contrario, estos tímidos cambios que hoy vemos en el consumo -tal como sucede en China- definitivamente terminarán instalándose.