Mercado internacional: luego de una larga racha negativa, aparecen fundamentos alcistas para la soja en el corto plazo

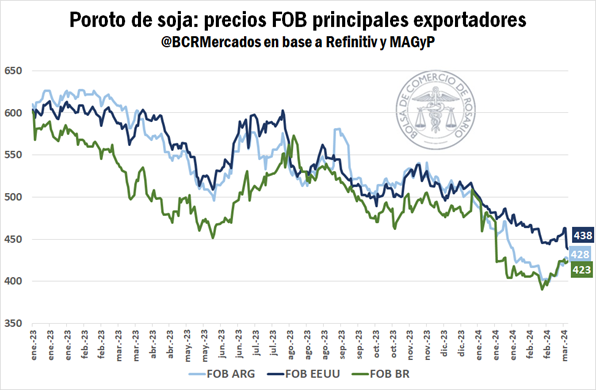

La soja ha acumulado una racha negativa en los mercados de futuros. En Chicago, el contrato continuo de soja registra una caída de 7% desde comienzos de año, un 13% desde el inicio del segundo semestre de 2023 y un 22% desde los valores de enero del 2023.

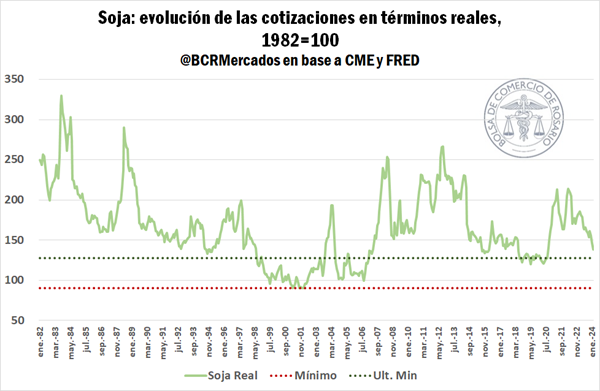

En términos reales, los valores actuales de la soja son tan bajos como en agosto del 2020 y comparables a los niveles observados durante los años 2015 a 2019.

El derrotero va de la mano con menores precios de exportación por soja. Los tres principales países exportadores han recorrido la misma senda negativa desde los USD 600/t en enero del 2023 a converger hacia un rango de USD 420-440/t.

Sin embargo, durante las últimas semanas, las circunstancias le han aportado revancha a las cotizaciones y el precio por la oleaginosa parece haber encontrado un piso, recuperándose desde los valores mínimos de febrero y acumulando ganancias de un 5% desde entonces.

1* El peso de los fundamentos

El desplome de las cotizaciones por la soja puede explicarse por la incidencia conjunta de dos amplios factores; el efecto de sucesos extraordinarios y los fundamentos de oferta.

En primer lugar, el impacto de la pandemia y luego el conflicto bélico, iniciado por la invasión de Rusia a Ucrania, entre dos de los principales exportadores de granos del mundo condicionaron el mercado internacional, que, dada la novedad e incertidumbre aparejada por los hechos, llevaron a convalidar precios muy elevados.

Así, las cotizaciones por la oleaginosa finalizaron 2020 en USD 480/t para ascender rápidamente a USD 500/t en 2021 y mantener un promedio de USD 530/t durante los últimos tres años, llegando a máximos históricos de USD 650/t en 2022.

Con la crisis por el COVID-19 controlada y la normalización de los envíos ucranianos a través de los puertos de Rumania y Turquía más allá de la persistencia del conflicto, el mercado comenzó, ya desde el año pasado, a revertir la tendencia. Aunque en el concierto internacional persistan elevadas tensiones geopolíticas, parecen no haber escalado lo suficiente como para imponer una dirección alcista, y en todo caso funcionarían como una limitante para las pérdidas.

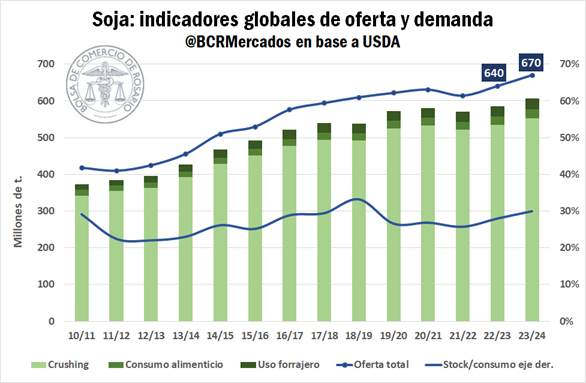

En segundo lugar, varios organismos internacionales, entre ellos el Departamento de Agricultura de Estados Unidos (USDA), el International Grain Council (IGC) y la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO), proyectan una cosecha mundial 2023/24 récord, con más de 390 Mt.

Con una oferta total que se incrementaría al 5% anual y una demanda proyectada que lo haría al 3,5%, los stocks finales esperados para la campaña siguiente serían los más holgados en cuatro años y los segundos más amplios de la historia dejando una relación stock/consumo de 30%, solo por debajo de la campaña 2018/19.

En este sentido, los stocks finales para los tres principales países exportadores de poroto de soja y sus derivados ascenderían a 67,6 Mt.

Más allá de las complejidades climáticas que ha atravesado Brasil, sobre todo en la región central de Mato Grosso, afectada severamente por la sequía y las elevadas temperaturas, se prevé en este ciclo la segunda mejor cosecha de su historia. Las proyecciones productivas para los Estados Unidos se mantienen en línea con el promedio, mientras que se espera una notable recuperación para nuestro país con una cosecha de 50 Mt de soja, más del doble que la campaña pasada.

No conforme con ello, tanto el IGC como el USDA proyectan una excelente campaña norteamericana para la 2024/25, con una cosecha récord, que recién comenzará a implantarse en mayo.

Además, el principal importador de poroto de soja, China, apuntaría a expandir aún más sus reservas internas de granos. Según lo anunciado en ocasión de la junta anual del parlamento chino, se profundizaría su política agroindustrial, aumentando en un 18,7% el presupuesto designado a las subvenciones de las primas de seguros agropecuarios e incrementando el gasto dedicado al acopio de granos y aceites comestibles en un 8%

Así un holgado nivel de oferta ha impuesto una clara tendencia bajista a unos precios exacerbados por sucesos extraordinarios, que paulatinamente han mermado en sus implicancias.

2* La dinámica de los derivados

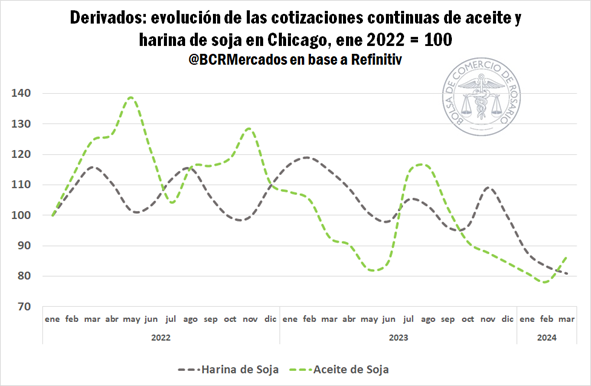

Los precios de los derivados se han estado desmoronando desde el 2023, aunque se despiertan esperanzas para el aceite de soja y resta ver si se ha tocado fondo en las cotizaciones por la harina.

Por la harina de soja, las cotizaciones no paran de ceder, partiendo desde USD 533/t a principios del 2023 hasta alcanzar un promedio de USD 369/t en marzo de este año. Solo en lo que va del 2024, el contrato continuo acumuló pérdidas del 12% y durante las últimas semanas los precios estuvieron lateralizando en torno a USD 370/t.

El aceite de soja ha experimentado un retroceso similar; desde su máximo registrado en julio de 2023 ha acumulado pérdidas del 30% y de enero a febrero de este año el contrato continuo en Chicago cayó 4%, llegando a niveles mínimos no vistos desde 2020, al cotizar en USD 970/t. Sin embargo, el precio parece haber encontrado un piso y dar señales de una futura recuperación, ya que desde marzo el aceite ha vuelto a ganar terreno y ronda actualmente USD 1072/t.

En este sentido, se pueden dilucidar algunos factores alcistas que justifiquen un cambio de tendencia o “rebote” para el mercado de aceite de soja.

Más allá de la sequía local, la producción mundial de aceites, apuntalada por la demanda de biocombustibles, se ha vigorizado fuertemente durante la campaña pasada y se espera que, junto con la recomposición de la producción argentina, vuelva a incrementarse su oferta.

El vertiginoso crecimiento de la capacidad instalada en Brasil, Estados Unidos y China, el sostenimiento del crushing de soja por incrementos en la demanda de biodiesel en conjunción con menores suministros disponibles de aceite de palma, colza y girasol aportarían gran protagonismo al aceite de soja durante esta campaña comercial.

En este sentido, Oil World también prevé un escenario alcista para las cotizaciones del aceite. Teniendo en cuenta que Brasil y Estados Unidos disminuirían sus envíos al exterior debido a una fuerte demanda interna y que, ante el traspié productivo en Indonesia y Malasia, los precios por el aceite de soja deberían reflejar un contexto de suministros acotados y que tendrá nuevamente a la Argentina como principal abastecedor mundial.

Sin embargo, dado que la ratio de extracción de aceite es del 19,5%, como corolario de una mayor intensidad por el mercado de aceite de soja, los suministros de harinas deben incrementarse. En este sentido, la producción mundial ascendería a 257,8 Mt (+5% i.a.) y se espera que entre los primeros cinco países exportadores de harina embarquen más de 64 Mt, récord absoluto.

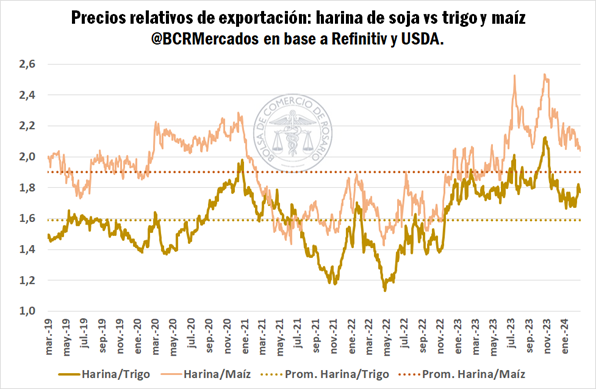

Llevando a cuenta que la harina de soja, insumo clave para la nutrición animal, compite con otros granos sustitutos como el maíz, el sorgo o el trigo, que también se utilizan en parte para consumo forrajero, y que éstos se han estado abaratando significativamente en el último año, es fundamental monitorear la relación de precios entre estos productos.

En comparación con el trigo, la ratio entre ambos se ha distanciado del promedio desde inicios del 2023 cuando el cereal emprendía su rumbo bajista luego de un año 2022 plagado de incertidumbre y encarecimiento relativo. Por el lado del maíz los precios relativos tendieron a estabilizarse durante fines del 2022 y el primer trimestre del 2023 para luego distanciarse el resto del año.

A finales del año pasado, la relación de precios entre la harina de soja y los cereales alcanzó niveles máximos, lo que redujo su competitividad en el mercado internacional. Sin embargo, actualmente se observa una tendencia a corregir este desequilibrio y el índice ha mostrado una lateralización más cercana al promedio histórico.

Resta saber si el sinceramiento de las cotizaciones por harina de soja es suficiente para despertar una mayor demanda que convalide los precios actuales y así ponerles un piso a las pérdidas, situación que parece materializarse con la recientemente renovada intención china de importar harina.

3* La presión de los fondos

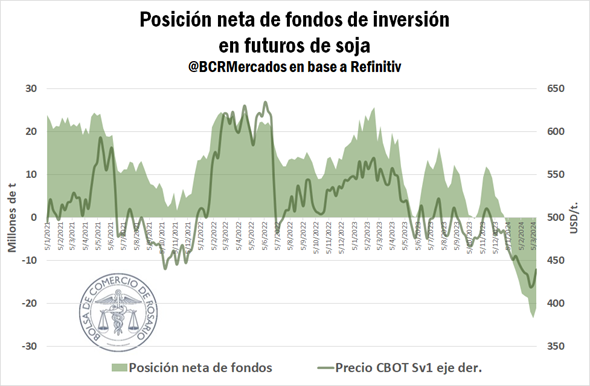

Los fondos de inversión han jugado un rol fundamental en la confirmación de la tendencia sobre las cotizaciones.

Tras cuatro años consecutivos con una posición netamente comprada en soja y de llegar el año pasado a mantener un saldo neto positivo de 25,7 Mt, los fondos han comenzado a desarmar su posición de forma progresiva y acelerando fuertemente a fines del 2023. Desde comienzos de este año se ha acrecentado su saldo neto negativo llevándolo a -23 Mt, presionando así sobre las cotizaciones que copiaron la tendencia a la baja.

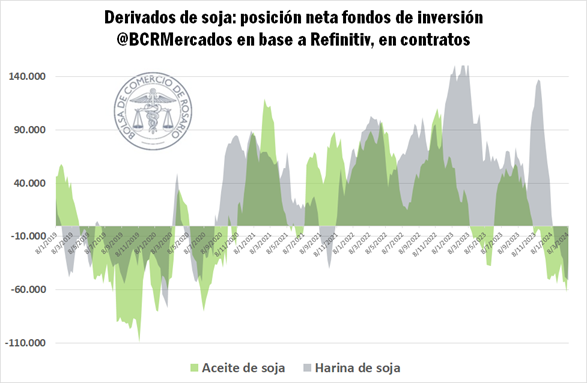

Situación análoga la de las posiciones en los derivados, en donde los fondos se encuentran netamente vendidos tanto en harina como en aceite.

Es de destacar que el último avance semanal de la evolución neta de los fondos da cuenta de un recorte importante en la posición neta vendida por aceite de soja, pasando de –62.000 contratos a –33.000 contratos en tan solo siete días, pudiendo aportar fundamentos a una reversión en la tendencia de los precios.

4* Conclusiones

La fuerte caída de las cotizaciones en Chicago se fundamenta por el peso de las variables de oferta y la diseminación de la incertidumbre que convalidó precios elevados durante tres años consecutivos. Actualmente, las circunstancias parecen dar revancha a la oleaginosa que opera en niveles de precios totalmente distintos y cercanos a la “normalidad” de los años previos al COVID-19. Si bien el mercado por los aceites podría empujar el precio de la soja, resta esperar lo que ocurra con la harina que abundará en el mercado internacional, pero que ya se encuentra operando en torno a niveles más competitivos.

Oferta y Demanda proyectada

Índice de contenidos

- Balance regional de la soja 2023/24

- Los principales países exportadores de harina de soja alcanzarían un récord en crush y exportaciones en 2024

- Perspectivas alentadoras para la producción de aceite y harina de soja en Argentina

- La producción de biodiesel en el año 2023

- El agregado de valor y la harina de soja argentina

- Precios internacionales al alza en el mercado de aceites vegetales