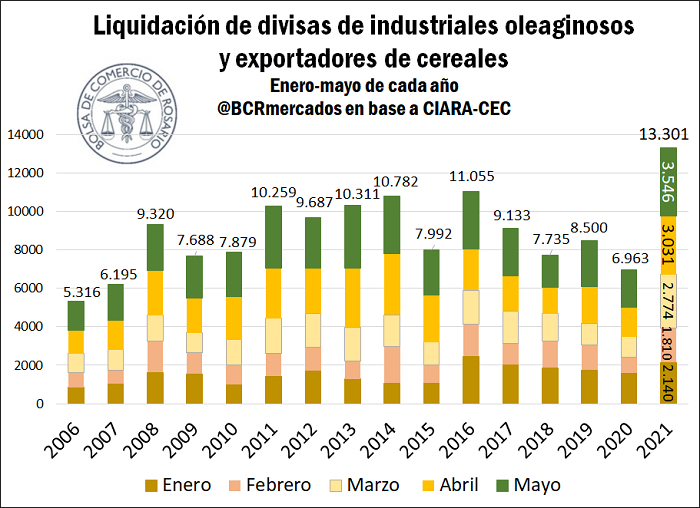

En los primeros 5 meses del 2021 los principales sectores de la agroindustria aportaron divisas por US$ 13.300 millones

Un panorama de precios muy favorecedor, acompañado de un leve repunte de los niveles de exportación del complejo soja, fueron de la partida para consolidar este ingreso de divisas.

No conforme con ello, el buen nivel de liquidaciones consolidó un mes de mayo que no sólo fue el mejor mes del año, sino el mejor mes de la historia desde el inicio de la serie en 2002. Mayo del 2021 totalizó más de US$ 3.500 millones, un 82% más que el mismo mes del año pasado. Para aproximarnos a un mes de mayo similar, aunque menor a estos niveles, debemos retrotraernos al año 2013, cuando el nivel de liquidación de divisas rozó los US$ 3.300 millones.

El aporte de la agroindustria a las cuentas externas del país es fundamental para asegurar la estabilidad y el crecimiento económico, así como también para contar con las divisas necesarias para que los sectores importadores netos puedan realizar las compras al exterior que requieren y saldar cuentas externas. En lo que va del año, el sector Oleaginosas y Cereales viene siendo de los únicos renglones del balance cambiario del BCRA con un saldo positivo de ventas netas de divisas.

Esta dinámica productiva y de precios del sector agroindustrial ha sido fundamental para robustecer las reservas del Banco Central de la República Argentina. En lo que va del año, el BCRA incrementó sus reservas en US$ 2.463 millones, lo que representa una suba del 6,2% de las reservas brutas. En un contexto donde la estabilidad macroeconómica es fundamental para apuntalar la recuperación, la agroindustria realiza un enorme aporte a la macroeconomía en su rol exportador.

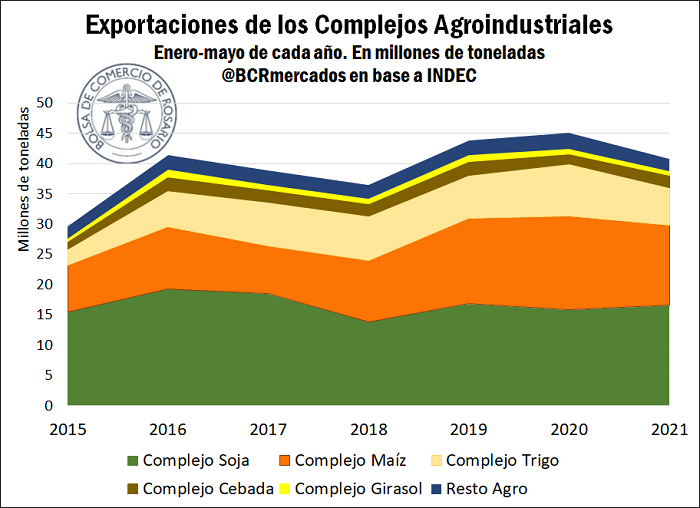

Por su parte, el tonelaje exportado entre los diferentes complejos agroindustriales totaliza cerca de 43 Mt, una baja del 13% si comparamos los primeros cinco meses del 2021 con el mismo período del año pasado. No obstante, al interior de los complejos se observan divergencias en la evolución de sus cantidades exportadas.

Por un lado, el complejo Soja suma entre sus diferentes productos más de 16,6 Mt, una suba interanual del 5%. Acompaña el terreno positivo el complejo Cebada subiendo más de un 20%, con despachos por cerca de 2 Mt. No obstante, en lo que va del año se observan caídas en las cantidades exportadas para los complejos Maíz y Trigo del 15% y del 27% respectivamente, totalizando exportaciones por 13 Mt y 6,2 Mt, respectivamente. En este último segmento, la falta de lluvias adecuadas para potenciar los rindes de trigo en momentos críticos de desarrollo, así como asegurar una buena implantación del maíz temprano o de primera, derivó en una notable caída en la cosecha de estas variedades.

En efecto, según datos oficiales, a la fecha se ha cosechado el 48% del área objetivo de maíz, considerablemente por debajo del 67% que se llevaba a esta altura del año anterior. Como se ha mencionado en informes anteriores, esta campaña se sembró una mayor área de maíz tardío y la gran mayoría de los lotes que aún restan por cosechar corresponden a esta categoría.

Simultáneamente, ya ha comenzado a avanzarse con lo que serán las siembras de trigo 2021/22, que saldrán al mercado sobre fines de 2021. De acuerdo con las proyecciones de la Guía Estratégica para el Agro, este año se sembrarían 6,7 Mha, de las cuales se avanzó sobre el 17% del área, considerablemente por detrás del 30% alcanzado a estas alturas del año anterior. Sin embargo, si consideramos que el promedio de los últimos cinco años se ubicó en 18%, podemos ver que la situación actual se encuentra en línea con ello.

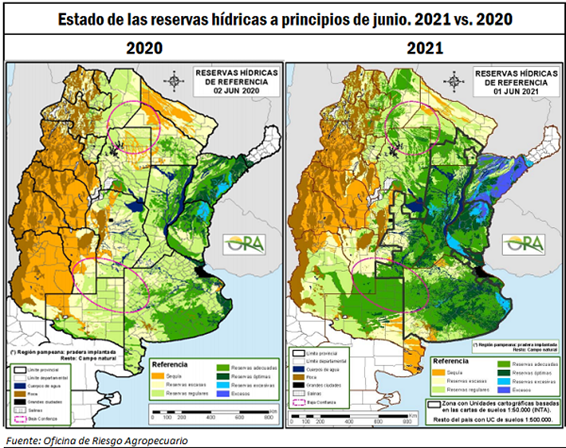

Hay algo que distingue a esta campaña de la anterior, y es que, al menos al puntapié inicial de las siembras, las condiciones se presentan prácticamente como inmejorables. Tal como se puede observar en la imagen que sigue, el estado de las reservas hídricas es de adecuado a óptimo en la mayor parte de las regiones productivas de nuestro país, con sólo algunas regiones puntuales presentando excesos y otras reservas regulares.

Sin embargo, si observamos lo que ocurría hace un año atrás cuando comenzaba la siembra del 2020/21, vemos que en aquel entonces las reservas hídricas se presentaban como regulares en la mayor parte del área, con sólo algunas regiones del sur de la provincia de Buenos Aires presentando niveles adecuados de agua en el último metro de suelo. Cabe recordar que fue justamente esta región la única que obtuvo un guarismo productivo por encima del año anterior, ya que las regiones centro y norte del país sufrieron una merma productiva respecto de la 2019/20. De esta manera y al menos en esta primera etapa, las condiciones se presentan ideales para que la producción de trigo argentina supere por primera vez en la historia los 20 Mt.

En lo que respecta a precios, la dinámica de mayo llegó a su pico para comenzar a descender desde allí. En el caso del poroto de soja, el precio de referencia de la CAC Rosario convertido a dólares según el tipo de cambio Nación divisa comprador llegó a más de US$ 360/t a mediados de mayo, aunque luego de la euforia mostró un comportamiento bajista y hoy cotiza en torno a los US$ 335/t. Aun así, este nivel de precios representa un alza del 1,75% si comparamos los precios actuales con los que encontrábamos al inicio del mes pasado.

Por su parte, el maíz y el trigo mostraron precios a la baja en mayo. El trigo acompaño la euforia de mediados de mes, llegó a los US$ 230/t y luego bajó para ubicarse actualmente en torno a los US$ 219/t. No obstante, la baja del grano amarillo fue más pronunciada si comparamos los primeros días de junio con los de mayo. Después de superar la barrera de los US$ 240/t, el maíz mostró una marcada baja y hoy cotiza en torno a los US$ 208/t, cayendo más de un 5% el mes pasado.

Para los precios internacionales, en lo que va del mes de junio éstos comenzaron a recuperar parcialmente las pérdidas del mes anterior en el marco de preocupaciones climáticas. La sequía que azota a Brasil en pleno cultivo de maíz de segunda o safrinha parece no encontrar fin limitando el potencial de rindes en una considerable porción del área sembrada.

Asimismo, en Estados Unidos la siembra de maíz y trigo debería terminar en los próximos días. La condición buena+excelente del trigo de invierno está tres puntos por debajo de los valores del año pasado. La situación es aún peor en el trigo de primavera, 37 puntos debajo del año anterior. Esto podría en el corto y mediano plazo servir de base para los precios internacionales del cereal. Por el lado del maíz, se esperaba una situación peor en el inicio del relevamiento de la condición del grano amarillo en EE. UU. al que efectivamente se informó, limitando la potencial recuperación de precios. No obstante, el pronóstico climático en Norteamérica apunta a 15 días de condiciones secas y cálidas, haciendo temer que el déficit hídrico empeore. Al mismo tiempo, el panorama de robusta demanda global da vigor a la dinámica internacional y soporte a las cotizaciones actuales.

Oferta y Demanda proyectada

Índice de contenidos

- Ranking de exportación de empresas agroindustriales según ventas en la campaña 2019/20

- Consumo de gasoil en las cadenas de granos en la 2020/2021: 2.050 millones de litros

- Trigo, maíz y soja: indicadores clave de cada mercado

- 2021/22: ¿Qué se viene en los mercados mundiales de commodities agrícolas?

- Precios internacionales en alza en carne vacuna

- Los impuestos de cada hectárea de trigo-soja 21/22 representarían más de la mitad del margen neto en zona núcleo